Derzeit stellt sich den Investor:innen an den Rentenmärkten eine komfortable Frage: Sind die Renditen bereits attraktiv genug, um wieder eine volle Allokation einzugehen oder sollte man noch etwas zuwarten und mit etwas geringerer Duration die anstehenden Zinserhöhungen durchtauchen?

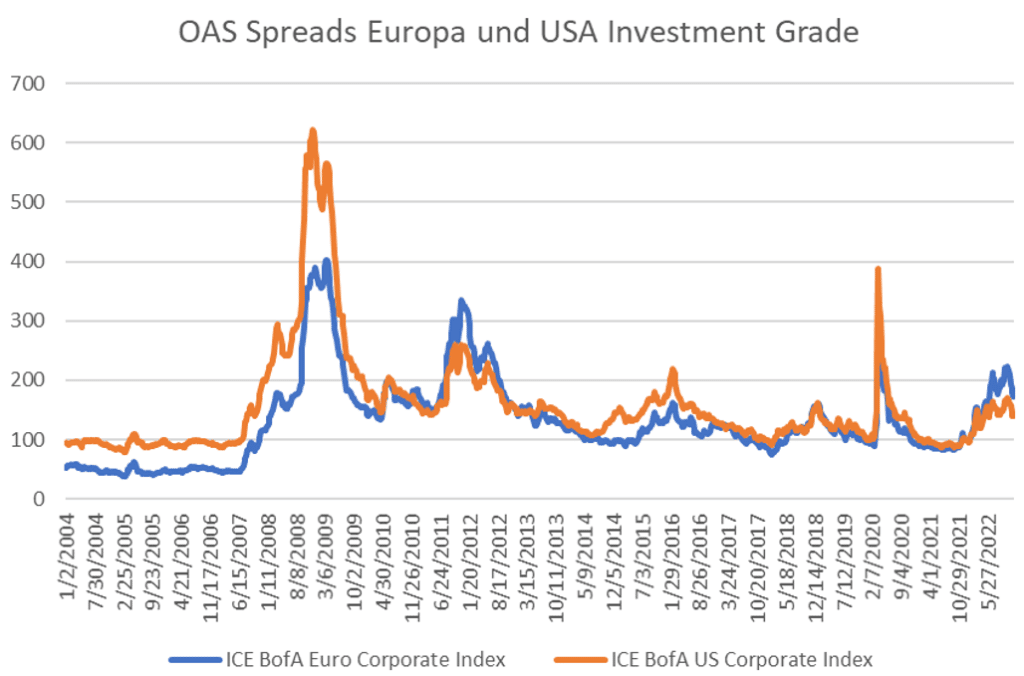

Nachfolgend wollen wir zunächst die jetzigen Spread-Niveaus längerfristig einordnen. Mit Risikoprämien von etwa 173 Basispunkten (100 Basispunkte = 1 Prozent, Anm.) in Europa und 140 Basispunkten in den USA ist man bereits in einem erhöhten Bereich, der einiges an zukünftigen Ausfallsraten kompensiert. Zu beachten ist im Investment Grade Segment zusätzlich das Phänomen, dass Herabstufungen etwaiger Ratings in den Nicht-Investment Grade Bereich entsprechend negative Ertragsentwicklungen zur Folge hätten: Die Anleihen mit entsprechend niedrigeren Kursen würden aus der Indexberechnung fallen. Auf der anderen Seite engen sich die Spreads des Gesamtindex ein, weil eben diese Titel mit erhöhten Spreads aus der Berechnung herausfallen.

Spreads spiegeln milde Rezession wider

Derzeit (Mitte Dezember 2022, Anm.) haben wir ein Niveau, das bereits eine milde Rezession mit dementsprechenden Ausfallsraten und Herabstufungen einpreist. Höhere Niveaus waren nur in krisenhaften Phasen zu verzeichnen, wo die Märkte auch durch fehlende Liquidität gekennzeichnet waren. Beispiele sind die große Finanzkrise von 2008, die Eurokrise 2011 oder zuletzt die Corona-Krise 2020.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

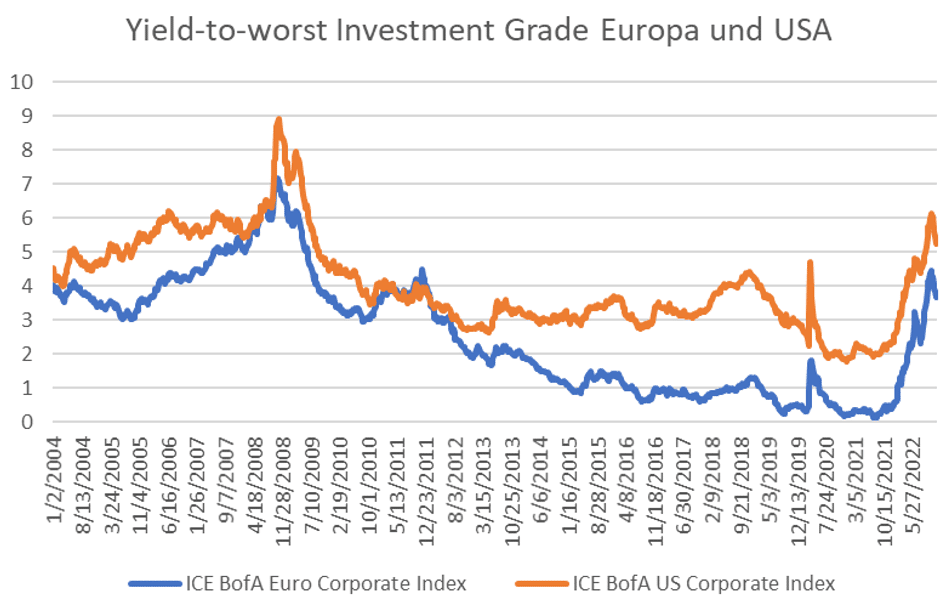

Die jetzige Phase der massiv angestiegenen Renditen hat eine180 Grad Kehrtwendung der Notenbanken ausgelöst. Die Zentralbanken waren kurzfristig gezwungen die Leitzinsen in einem fast nie dagewesenen Tempo und Ausmaß zu erhöhen, da die Inflation deutlicher und dauerhafter angestiegen ist als zunächst erwartet wurde. Ging man lange Zeit noch von einer temporären Inflation aus – starke Nachfrage nach den Corona-Schließungen und noch geringes Angebot – hat der Russland-Ukraine Krieg noch eine weitere Dimension hinzugefügt. Manche Stimmen warnten schon zuvor, dass aufgrund der starken Ankäufe von Staatsanleihen eine ihrer Meinung nach zu expansive Politik betrieben worden ist. In den Jahren vor der Pandemie verfolgten die Notenbanken das Ziel, die Nachfrage zu stärken um einem durch die Globalisierung und andere Faktoren stark steigenden Angebot nachzukommen. Derzeit müssen die Zentralbanken die Nachfrage bremsen, um mit einem eingeschränkteren Angebot in Gleichklang zu finden.

Die Auswirkungen auf die Renditen waren enorm. Das Ende der quantitativen Lockerung (quantitative easing, QE) und Leitzinserhöhungen haben zu zumindest normalen Rendite-Niveaus geführt.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Deutlich wird das abrupte Ende der langen Phase immer niedrigerer Renditen seit der Finanzkrise 2008 (lower for longer). Insbesondere in Europa wird es deutlich, wo die EZB die Ankaufspolitik von Unternehmensanleihen für längere Zeit noch aggressiver als die USA betrieben hat.

Leichte Verschlechterung der Ratings

Die Zusammensetzung des Investment Grade Universums hat über die Jahre eine leichte Verschlechterung der Ratings gesehen. In der extremen Niedrigzinsphase waren Unternehmen geneigt im Sinne der Maximierung des Shareholder-Value durch neue Verschuldung (bevorzugt, um damit Aktienrückkäufe durchzuführen) eine leichte Verschlechterung des Ratings in Kauf zu nehmen. Derzeit liegt das Durchschnittsrating im guten BBB Bereich.

Renditen werden auch real immer interessanter

Bemerkenswert ist allerdings die Veränderung der realen Renditen: Vergleicht man die erwartete Inflationsrate beispielsweise in den USA für 5 Jahre in 5 Jahren mit den erzielbaren Renditen im Anleihebereich bieten sich mittlerweile interessante reale Renditen an. Die Inflationserwartung ist über die letzten Jahre schon vor der Corona Krise deutlich abgesunken. Danach ist sie aber angestiegen und liegt derzeit etwa beim Inflationsziel, das auch die Fed immer wieder kommuniziert. Unternehmensanleihen, sogar im Investment Grade Bereich, würden in den USA eine Realrendite von etwa 3% versprechen, was im historischen Vergleich recht attraktiv erscheint. Darüber hinaus scheinen die Kapitalmärkte die Notenbankpolitik für geeignet halten die Inflation mittelfristig tatsächlich wieder in die Nähe des langfristigen Ziels zu bringen.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

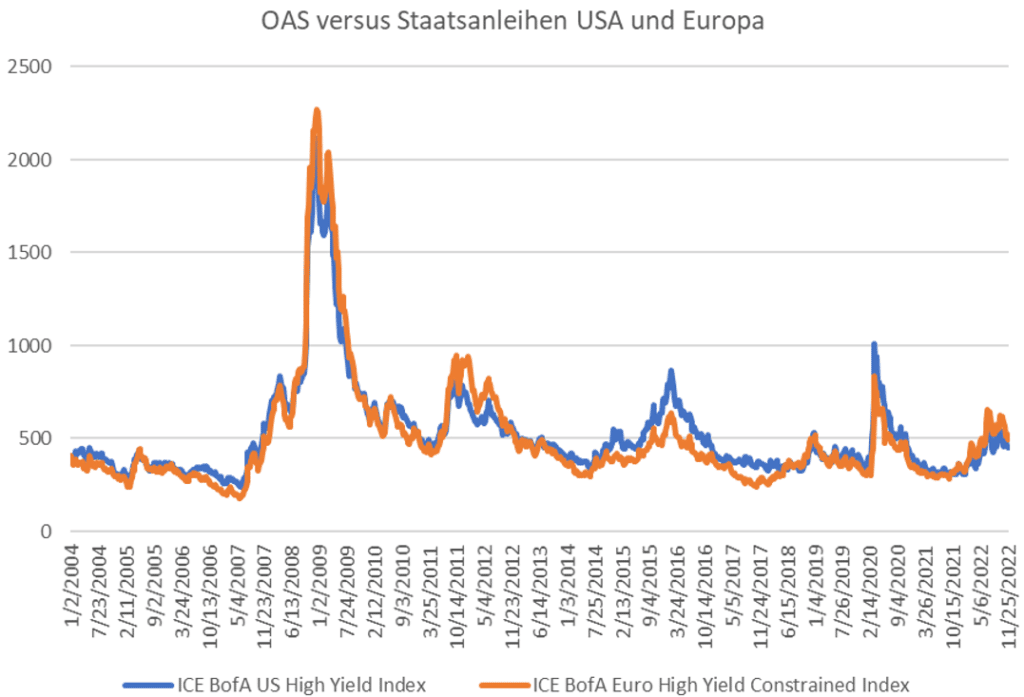

Im High-Yield Corporate Bond Segment sind die Ausschläge der Spreads noch nicht ganz so ausgeprägt wie im Investment Grade Segment. Die Interventionen der Zentralbanken scheinen in diesem Bereich nicht so groß gewesen zu sein. Die Unternehmen sind mittel- bis längerfristig günstig refinanziert. Die Kreditqualität dürfte sich leicht verbessert haben. In den letzten Monaten, auch über die Corona-Krise, waren unterdurchschnittliche Ausfallsraten zu beobachten.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Im Segment der High-yield Bonds stellt sich eher die Frage, ob eine wahrscheinliche Konjunkturabschwächung über die nächsten Monate eine Ausweitung der Spreads bedingt. In dieser Phase des Zyklus würden ein generell niedrigeres Zinsniveau ausgehend von den Staatsanleihen auch dieser Anlageklasse helfen. Längerfristig scheint auch bei den High-Yield Anleihen bereits ein angemessenes Niveau erreicht zu sein.

Ausgewählte Fonds für Unternehmensanleihen

ERSTE BOND CORPORATE PLUS

Der ERSTE BOND CORPORATE PLUS investiert schwerpunktmäßig in Nachranganleihen mit Investment Grade Rating. Der Fokus liegt dabei auf Euro lautende Hybridanleihen aus dem Nicht-Finanzsektor. Nachrangige Emissionen von Finanzinstituten werden beigemischt. Fremdwährungen werden zumeist gegen Euro abgesichert. In den Veranlagungsprozess sind ökologische und soziale Faktoren sowie Unternehmensführungsfaktoren integriert.

ERSTE BOND CORPORATE BB

Der ERSTE BOND CORPORATE BB erwirbt überwiegend Unternehmensanleihen internationaler Emittenten mit dem Rating „BB“. Anleihen mit einem Rating BBB oder B dürfen auch erworben werden. Etwaige Fremdwährungsrisiken werden zumeist abgesichert. Der Fonds hat die Aufgabe, laufende Erträge in Euro zu erzielen. In den Veranlagungsprozess sind ökologische und soziale Faktoren sowie Unternehmensführungsfaktoren integriert.

ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD

Der ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD ist ein Anleihenfonds, dessen Anlageuniversum sich nach ethisch-nachhaltigen Kriterien zusammensetzt. Der Fonds investiert schwerpunktmäßig in hochverzinsliche Unternehmensanleihen, die in EUR, GBP oder USD denominiert sind. Währungsrisiken werden strategisch meist abgesichert. Das Rating liegt vorrangig im High-Yield-Bereich (BB und niedriger).

Warnhinweise

ERSTE BOND CORPORATE PLUS

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE BOND CORPORATE PLUS sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE BOND CORPORATE PLUS zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE BOND CORPORATE PLUS berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

ERSTE BOND CORPORATE BB

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE BOND CORPORATE BB sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE BOND CORPORATE BB zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE BOND CORPORATE BB berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.