Im ersten Quartal 2023 ist die Weltwirtschaft kräftig gewachsen. Die Indikatoren für das zweite Quartal sind gemischt, deuten aber im Aggregat auf ein Wachstum am Trend hin. Gleichzeitig sind die Inflationsindikatoren nach wie vor auf einem zu hohen Niveau. Das impliziert, dass die Zentralbanken eine die restriktive Geldpolitik beibehalten dürften. In der Vergangenheit führte eine solche Politik zu einer Rezession. Obwohl es bereits jetzt einige negative Wachstumsindikatoren gibt, liegt die Ursache für die Rezessionsbefürchtungen damit vor allem in der statistischen Beziehung von Leitzinsanhebungen und einer darauffolgenden Rezession.

Kräftiges globales Wachstum im ersten Quartal

Nach dem hohen Wachstum des Bruttoinlandsproduktes in China (10.8%) wird in dieser Woche für die USA (2,0%) und die Eurozone (0.8%) ein Wachstum um den Trend erwartet. Das erwartete Wachstum in Südkorea liegt mit 0,8% unter dem Trend.

Die Zahlen beziehen sich auf das Wachstum im Quartalsabstand auf das Jahr hochgerechnet, also tatsächliches Wachstum mal vier. Insgesamt könnte das globale reale Wirtschaftswachstum im ersten Quartal bei rund 4% annualisiert liegen, wobei das Wachstum in den entwickelten Volkswirtschaften rund 1,8% betragen könnte.

Monatsindikatoren netto positiv

Die monatlichen Wachstumsindikatoren sind zwar gemischt, aber netto betrachtet deuten sie für das zweite Quartal auf ein Wachstum am Trend hin. Auf der positiven Seite stechen vor allem die vorläufigen Einkaufsmanagerindizes für die großen entwickelten Volkswirtschaften für den Monat April hervor. Diese sind in den USA, der Eurozone, Großbritannien und Australien weiter angestiegen.

Eine gemeinsame Eigenschaft der Länderindikatoren ist, dass die Dynamik im Dienstleistungssektor angesiedelt ist. Der Fertigungssektor bleibt schwach, auch wenn in Japan und den USA der Fertigungs-Einkaufsmanagerindex angestiegen ist.

Frühindikatoren für Rezession

Es gibt einen Grund, warum der Zeitpunkt für eine Rezession selten richtig vorhergesagt wird. In einer Rezession verschlechtern sich die Wirtschaftsdaten normalerweise nicht graduell, sondern überraschend sprunghaft. Die Arbeitslosenrate steigt schnell um mehrere Prozentpunkte an.

Es wird zwar versucht, mit sogenannten Frühindikatoren eine Rezession zu erkennen, aber mit bescheidenem Erfolg für den Zeitpunkt. Sie können aber für das generelle Rezessionsrisiko herangezogen werden. Die US-Indikatoren, die derzeit die größten Warnsignale geben sind die inverse Zinsstrukturkurve – aufgrund der restriktiven Zinspolitik liegen die kurzlaufenden über den langlaufenden Renditen -, der fallende Leading Index des Conference Board, die ansteigende Tendenz der Anträge auf Arbeitslosenunterstützung sowie die Verschärfung der Kreditvergaberichtlinien bis Jänner 2023. Bei letzterem wird von den meisten Analysten eine weitere Verschärfung erwartet.

Unbequem hohe Inflation

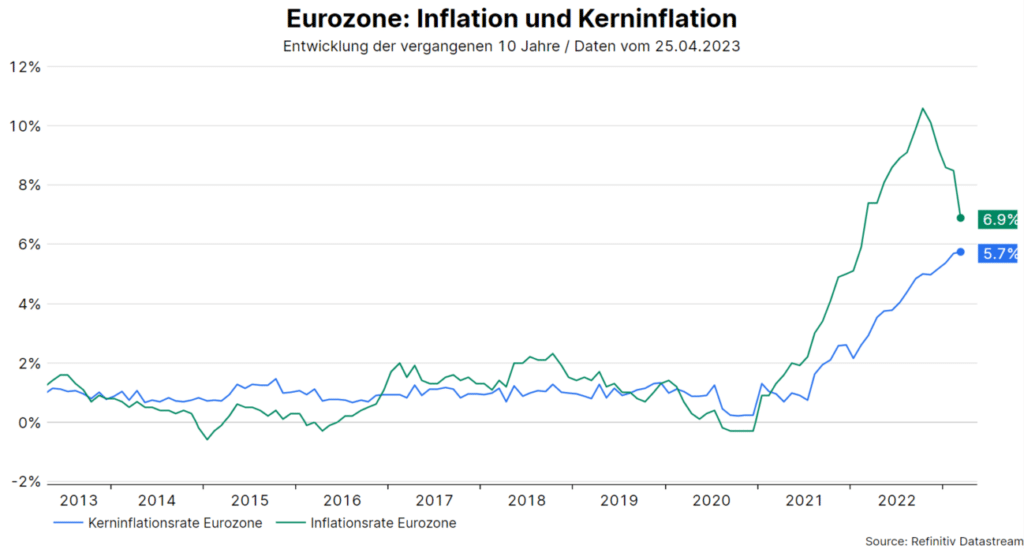

Das Wachstumsrisiko wird maßgeblich von der Inflationsentwicklung beeinflusst. Wenn die Inflation schnell fällt, kann die Zentralbank die Leitzinsen senken. Das würde auch das Wachstumsrisiko reduzieren. Allerdings sind die Inflationsindikatoren nach wie vor unbequem hoch. Vergangene Woche sind in Großbritannien die Konsumentenpreise für den Monat März um 0,8% im Monatsabstand auf 10,1% im Jahresabstand angestiegen. In der Eurozone zeigt die Gesamtzahl im Jahresabstand zwar einen fallenden Trend (6,9% im März nach 8,8% im Februar), aber die Kernrate (Gesamtzahl ohne Energie und Nahrungsmittel) weist eine steigende Tendenz auf (5,7% nach 5,6%).

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Schlüsselgröße Wachstum der Arbeitskosten

In dieser Woche ist der wohl wichtigste Inflationsindikator der Arbeitskostenindex in den USA für das erste Quartal. Die Erwartung beläuft sich auf einen Anstieg von 1,1% im Quartalsabstand. Auf das Jahr hochgerechnet (Anstieg mal vier) bedeutet das eine hohe Lohninflation von 4,4%, die mit dem Inflationsziel der Zentralbank von 2% nicht im Einklang steht, weil das Produktivitätswachstum niedrig ist. Auf die lange Sicht ist die Entwicklung der Lohnstückkosten berechnet aus Lohnwachstum minus Produktivitätswachstum die beste Bestimmungsgröße für die Inflation. Im vierten Quartal 2022 betrug das Wachstum noch 3,2% (annualisiert).

Fazit: Niedrigere Volatilität, aber Risiken bleiben

Die Zentralbanken werden weiterhin eine restriktive Geldpolitik verfolgen, weil die Inflationsindikatoren zu hoch sind. Obwohl die Wachstumsindikatoren gut bis kräftig sind, bestehen deshalb erhöhte Rezessionsrisiken. Allerdings ist die Einschätzung für den Zeitpunkt einer Verschlechterung traditionell mit einer erheblichen Unsicherheit behaftet.

Gleichzeitig sind die Aktienkurse seit dem Ausbruch der Bankenkrise in den USA Anfang März angestiegen und sind die im Aktienmarkt gepreisten zukünftigen Schwankungen (Volatilität) gefallen. Das kann mit den guten Wachstumsindikatoren, den gefallen Erwartungen für die zukünftigen Leitzinsen sowie den gesunkenen Stressindikatoren für den Finanzmarkt bei einer gleichzeitig pessimistischen Grundhaltung der Investoren erklärt werden. Die nach unten gerichteten Risiken bleiben jedoch.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.