Man benötigt eine Mischung aus Geschichte, Ökonomie und Politik, um durch den Alltagslärm zu hören und die großen Trends der Zukunft zu identifizieren. Das Investment Team der Erste AM beschäftigt sich in einer neuen Serie „Longterm Outlook“ mit dem Thema Digitalisierung & Industrie 4.0.

Den ersten Beitrag finden Sie hier: The next 10 years. 2. Beitrag: Industrie 4.0 3. Beitrag: China Aufstieg 4. Beitrag: Säkulare Stagnation 5. Beitrag: Anstieg der Inflation?

Die Zinsen scheinen seit vielen Jahren nur noch eine Richtung zu kennen – und zwar nach unten. Nur unterbrochen durch einige Korrekturphasen ist schon seit einigen Jahren sogar das Tabu gebrochen worden, dass Renditen auf Anleihen doch immer positiv sein müssen!

Die Rendite einer 10-jährigen deutschen Bundesanleihe erreichte ein negatives Niveau erstmals im Jahr 2016. Der zuvor undenkbare Zustand scheint sich mittlerweile verfestigt zu haben. Ein Gutteil der Staatsanleihen in Europa und Japan liefert negative Renditen. Auch am Geldmarkt – sprich auch bei den Sparbüchern – hat sich bereits die Diskussion ergeben, ob diese auch negativ verzinst sein könnten. Was hat nun zu dieser Entwicklung geführt.

Rückläufige Inflationsraten

Aus Japan kennt man dieses Phänomen schon seit dem Platzen der spekulativen Immobilienblase Ende der 80er Jahre. Eine schwächelnde Konsumnachfrage, auch aufgrund der Zunahme der älteren Bevölkerung, trifft auf eine immer effizienter arbeitende Produktionsseite. Die Globalisierung hat diesen Effekt – wie auch schon der Name sagt – auf globaler Ebene noch verstärkt.

Durch die Konzentration der Produktion in Regionen und Ländern, die die besten Voraussetzungen dafür haben, konnten wie nie zuvor Produkte zu sehr niedrigen Preisen produziert werden. Die Inflation, die einen großen Einfluss auf das Zinsniveau hat, ging in den letzten Jahrzehnten auch wegen dieser Entwicklung stetig zurück.

Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

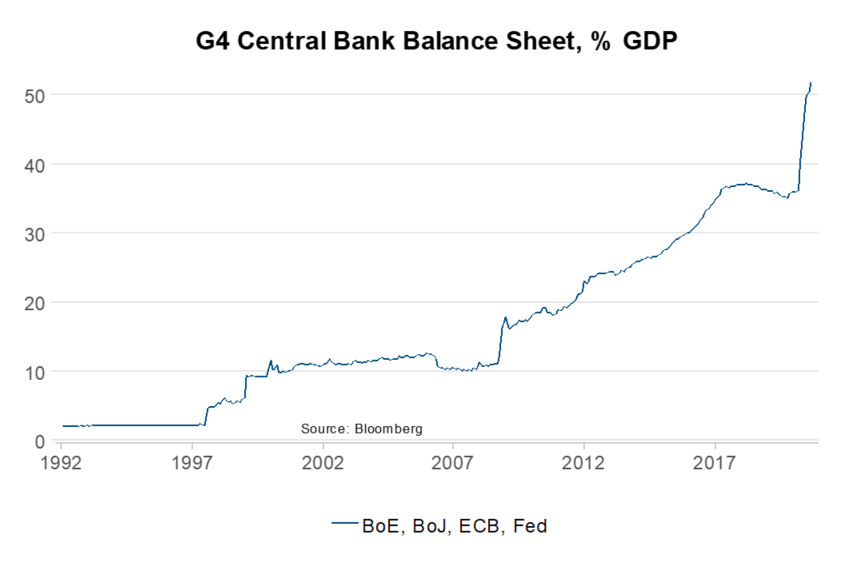

Expansive Geldpolitik der Notenbanken

Ein weiterer sehr wichtiger Faktor war die notwendige expansive Politik der Notenbanken – insbesondere der EZB – nach der letzten großen Finanzkrise von 2008. Um den Erhalt des Euroraums, und damit des Euros selbst, zu sichern wurden Staatsanleihen von allen Euroländern aber insbesondere der Peripherieländer angekauft. Die große Sorge war damals die Deflation, deren Verfestigung in eine Abwärtsspirale der Wirtschaft gemündet hätte.

So wurde über verschiedene Ankaufprogramme einerseits versucht das Inflationsziel zu erreichen, andererseits die Zinsen für die Staaten niedrig zu halten. Es sollte Zeit für notwendige Strukturreformen gewonnen werden ohne überbordende Zinszahlungen für die schon damals relativ hohe Staatsverschuldung.

Effekte auf Nachfrageseite nicht eindeutig

Auf der Nachfrageseite scheint die Effektivität einer Niedrigzinspolitik noch nicht eindeutig geklärt zu sein. Von manchen Beobachtern wird ins Treffen geführt, dass etwa die Sparquoten der Konsumenten, beispielsweise für die Altersvorsorge, noch erhöht werden da ja keine Zinsen mehr auf diese Ersparnisse erwartet werden. Höhere Sparquoten führen natürlich zu geringerem Konsum.

Auf der anderen Seite scheint auch die Kreditnachfrage für Investitionen oder auch für die Anschaffung von Konsumgütern eher weniger auf die Verringerung der Zinsen zu reagieren als etwa kreditfinanzierte Immobilieninvestitionen, was unter anderem auch einen großen Einfluss auf die Preisentwicklung von sowohl Privaten wie auch gewerblich genutzten Immobilien hatte.

Staaten profitieren von niedrigem Zinsniveau

Mittlerweile – insbesondere bedingt durch die aktuell notwendig gewordene starke Neuverschuldung im Zuge der Corona-Krise – scheint ein niedriges Zinsniveau für die Staatsverschuldung essentiell zu ein. Die Stützungs- und Konjunkturprogramme müssen finanziert werden. Von manchen Politikern hört man öfter die Aussage, dass man sich das ja leisten könnte weil das Zinsniveau nahe Null sei. Das ist natürlich richtig, sollte aber nach Bewältigung der aktuellen Krise nicht einen Anreiz darstellen vom Ziel eines ausgeglichen Budgets abzuweichen.

Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Das Niedrigzinsumfeld bleibt uns noch länger erhalten

Wie lange wird uns nun das Niedrigzinsumfeld begleiten? Wie es aussieht noch länger. Die Effekte der demographischen Entwicklung, der Unterstützung der Zentralbanken und der eher schwachen Konsumnachfrage werden wohl länger andauern. Erste Anzeichen für ein zumindest Stagnieren des Trends gibt es bei der Globalisierung. Ein Wiedererstarken der Regionalisierung war in den letzten Monaten deutlich zu erkennen.

Trotzdem wird es wohl noch einige Jahre dauern, bis sich der traditionelle Sparbuchsparer wieder über einen spürbaren Kapitalzuwachs freuen wird können. In den Vordergrund treten immer mehr Veranlagungsformen wie Aktien, Unternehmensanleihen oder andere Veranlagungsformen, die realen Wertzuwachs versprechen.

Alle Artikel unserer neuen Serie “ Longterm Outlook“: https://blog.de.erste-am.com/dossier/longterm-outlook/

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.