Ende März habe ich darüber geschrieben, welche Auswirkungen höhere Inflationserwartungen und höhere Renditen auf bestimmte Sektoren im Aktienbereich haben.

Zwei Monate später ist dieses Thema immer noch das am stärksten diskutierte am Markt. Die jüngste globale Fondsmanagerumfrage der Bank of America ergab, dass die Inflation von 35 % der Teilnehmer als größtes Tail-Risiko* genannt wurde und damit an erster Stelle vor einem möglichen „Taper Tantrum“ ** rangiert, das als erster Schritt der Zentralbanken zum Abbau eines Teils der überschüssigen Liquidität gesehen wird.

*Als Tail-Risiko gilt ein Wert, der mehr als drei Standardabweichungen unter oder über dem Durchschnitt der Messreihe liegt.

**Eine Art Wortspiel mit dem Begriff „Temper Tantrum“, das den Wutanfall von Kindern bezeichnet, wenn sie nicht bekommen, was sie wollen.

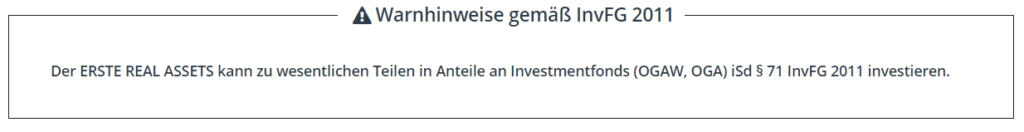

Inflation in den USA weit über den Erwartungen

Auch wenn ein Überschießen der Inflation für Aktien und Volkswirtschaften rund um den Globus ein Grund zur Sorge ist, liegt der Fokus derzeit vor allem auf den Preissteigerungen in den USA: Die Vereinigten Staaten stehen aufgrund der Größe der Wirtschaft und der Tatsache, dass der Aufschwung des BIP einer der stärksten weltweit war, im Mittelpunkt. Während die US Notenbank Fed bisher an ihrer Ansicht festhielt, dass sich jeder Anstieg der Inflation über ihr Ziel von 2% als vorübergehend erweisen wird, wurden die Zweifel der AnlegerInnen durch die CPI-Daten (Verbraucherpreisindex, eine weit verbreitete Kennzahl zur Messung der Inflation, Anm.) vom April verstärkt, die um 4,2% im Jahresvergleich stiegen und damit weit über den Erwartungen lagen. Eine kürzlich durchgeführte Studie zeigte außerdem, dass das Wort „Inflation“ im Durchschnitt mehr als einmal pro Gewinnmitteilung in den USA in dieser Saison auftauchte, was die zunehmende Bedeutung des Themas unterstreicht.

Siehe dazu den Blog-Kommentar von Erste Asset Management Chief Investment Officer Gerold Permoser

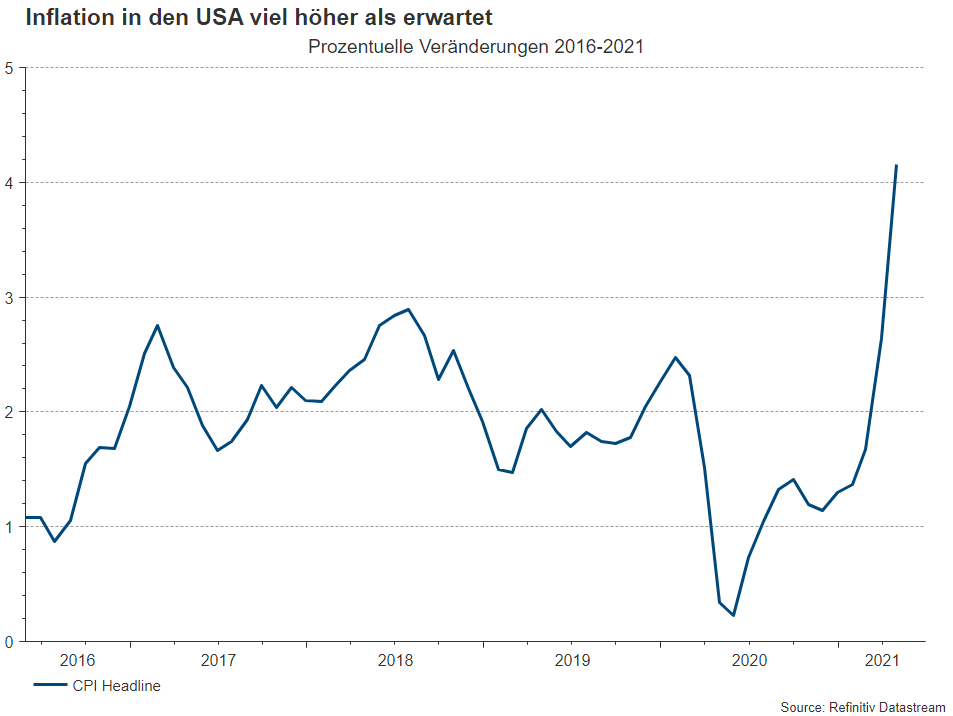

Höhere Bund-Renditen helfen europäischen Banken

Die 10-jährigen Renditen in den USA pendeln seit März um 1,6% und konsolidieren damit den seit Jahresbeginn erfolgten Aufwärtstrend. Zuletzt waren es die europäischen Staatsanleihen, die sichtbarer auf die gestiegenen Inflationserwartungen reagierten. Die deutsche Bund-Rendite erreichte im Mai mit minus 10 Basispunkten (100 Basispunkte = 1 Prozent) den höchsten Stand seit zwei Jahren. Dies trug dazu bei, dass die europäischen Banken ihre Gewinne ausbauen konnten und in diesem Jahr der beste Performer im Stoxx 600, dem Aktienindex der 600 größten europäischen Unternehmen, sind. Der Sektor hat nun alle durch die Pandemie verursachten Verluste wieder aufgeholt, während die US-Banken auf neuen Allzeithochs notieren. Im Allgemeinen profitieren Banken von höheren Renditen, da sie dadurch mehr Zinsen sowohl auf ihr Kreditbuch als auch auf ihre Anleihen-Investitionen einstreifen können.

Quelle: Refinitiv Datastream

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu.

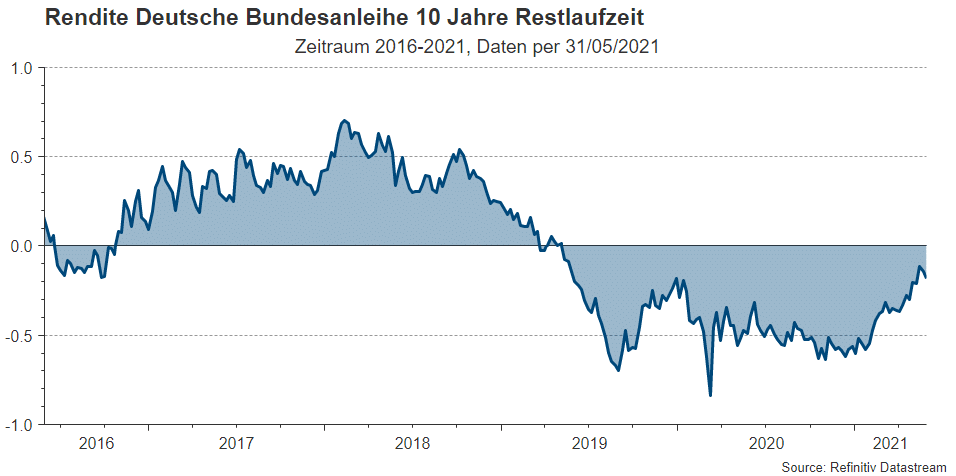

Goldpreis auf Erholungskurs

Ein weiterer starker Performer in letzter Zeit war Gold, das von den im März erreichten Tiefstständen mehr als 11% zulegte (Stand 26.5.2021). Das Edelmetall – das im letzten Jahr um 25% gestiegen war, aber 2021 eher schlecht abschnitt – kommt wieder in die Gunst der AnlegerInnen: Eine steigende Inflationsrate drückt die realen Renditen (= nominale Rendite – Inflationsrate) nach unten. Da Gold keine Dividende zahlt, reduzieren niedrigere reale Renditen die Opportunitätskosten für das Halten des Edelmetalls und machen es so zu einer attraktiveren Anlage. Die Abschwächung des US-Dollar, der Währung, in der die meisten Rohstoffe notieren, trug ebenfalls zum Anstieg des Goldpreises bei.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu.

Ergebnisse im 1. Quartal übertrafen die Erwartungen

Trotz aller Inflationssorgen notieren die großen Aktienindizes wie der S&P 500, MSCI World oder der Stoxx 600 in der Nähe ihrer im Mai erreichten Allzeithochs. Die Unternehmensgewinne im ersten Quartal zeigten ein ermutigendes Bild und lagen weit über den Erwartungen der Analysten. In den USA übertrafen mehr als 80% der Unternehmen die Erwartungen, und die Gewinne stiegen absolut gesehen um mehr als 50% im Vergleich zum Vorjahr. In Europa müssen noch viele Unternehmen berichten, aber von denen, die bereits berichtet haben, wuchsen die Gewinne um über 90%, ebenfalls weit besser als erwartet. Verglichen mit der Stärke der Gewinne war die Reaktion des Aktienmarktes insgesamt eher verhalten, da die AnlegerInnen bereits im Vorfeld viel Positives einkalkuliert hatten.

Viele der S&P 500-Sektoren überraschten positiv bei den Ergebnissen (horizontale Linie), sahen aber gedämpfte Kursreaktionen am Tag der Ergebnisse (vertikale Linie)

Das Positive überwiegt immer noch das Negative

Derzeit sind wir der Meinung, dass trotz der oben erläuterten Risiken am Horizont die positiven Aspekte immer noch die negativen überwiegen. Nach den starken Gewinn-Überraschungen werden die Analysten in den kommenden Monaten damit beschäftigt sein, ihre Erwartungen zu erhöhen. Die Einführung der Impfstoffe schreitet gut voran. Nachdem die Impfrate in Europa aufgeholt hat, sieht es immer wahrscheinlicher danach aus, dass die meisten Teile der entwickelten Welt einen relativ normalen Sommer erleben werden. Das wird Verbrauchern die Möglichkeit geben, einen Teil ihrer Ersparnisse auszugeben und ihren Nachholbedarf im Konsum und bei Reisen zu befriedigen. Auch die Unternehmen werden bei steigender Nachfrage wahrscheinlich mehr ausgeben, was zur laufenden wirtschaftlichen Erholung beitragen kann. Wir bleiben bei unserer Ansicht, dass in dieser Phase ein relativ ausgewogenes Portfolio gerechtfertigt ist, wobei Sektoren, die von einer höheren Inflation profitieren könnten (z. B. Banken), übergewichtet werden sollten.

ERSTE REAL ASSETS: Ein Fonds zur Abfederung der Inflation

Wer sich gegen ein Aufkommen der Inflation wappnen möchte, hat dazu mehre Möglichkeiten. Reale Vermögenswerte wie z.B. Aktien, Immobilien und Gold, sind eine Option.

Mit dem neuen Fonds ERSTE REAL ASSETS investieren AnlegerInnen in einen Mix aus ca. 50% globalen Aktien, 17% Immobilienfonds und 33% Gold (vorrangig in Form von Exchange Traded Commodities (ETCs).[1] Es findet ein regelmäßiges Rebalancing der Anlageaufteilung statt.[2]

[1] Erwerb üblicherweise in Form von Exchange Traded Commodities (Schuldverschreibungen). Eine physische Anlieferung der genannten Edelmetalle ist nicht zulässig.

[2] Die Portfoliopositionierungen des Fonds entsprechen der geplanten Positionierung zum Fondsstart zum Redaktionsschluss. Im Rahmen des aktiven Managements können sich die genannten Portfoliopositionierungen jederzeit ändern.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.