Die Zentralbanken und Märkte befinden sich in einer Kalibrierungsphase. Dabei geht es um die Frage, wie viele Leitzinsanhebungen nötig sind, um zuversichtlich einen Rückgang der Inflation in Richtung 2% erwarten zu können.

Gute Wirtschaftsnachrichten

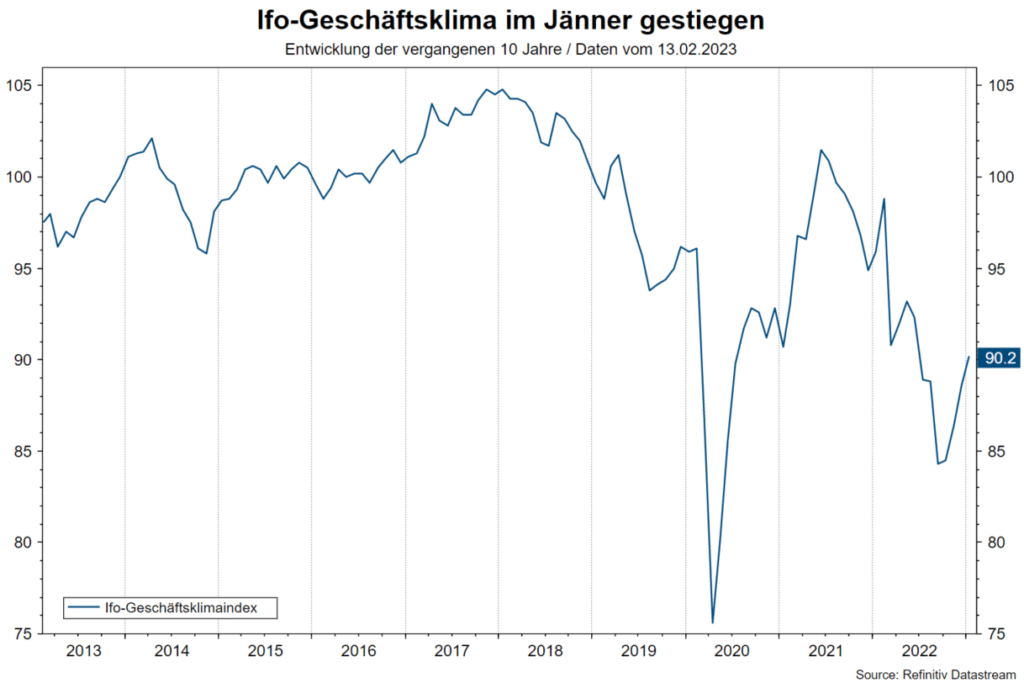

Eine Vielzahl von Indikatoren zur wirtschaftlichen Aktivität hat sich in den vergangenen Wochen verbessert. In der Eurozone deutet der Anstieg der umfragebasierten Indikatoren (Ifo-Index, Einkaufsmanagerindizes, Konsumentenstimmung der Europäischen Kommission) für die Sektoren Fertigung, Dienstleistungen und Konsum auf einen moderaten Anstieg des realen Wirtschaftswachstums im 1. Quartal, nachdem die Wirtschaft bereits im 4. Quartal ein leichtes Wachstum zeigte. Dabei waren einige Segmente schwach. Zum Beispiel schrumpften die Einzelhandelsumsätze im Dezember um 2,8% im Jahresabstand. Die bis vor kurzem weithin erwartete technische Rezession findet jedoch nicht statt. Der wichtigste treibende Faktor dafür ist der stark gefallene Großhandelspreis für Erdgas, der mittlerweile unter die Niveaus von Anfang 2022 gefallen ist.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

In China bestätigen immer mehr Indikatoren die Erwartung für eine V-förmige Erholung des Wirtschaftswachstums. Letzte Woche lag die Gesamtzahl für den Kreditvergabe für den Monat Jänner über den Erwartungen.

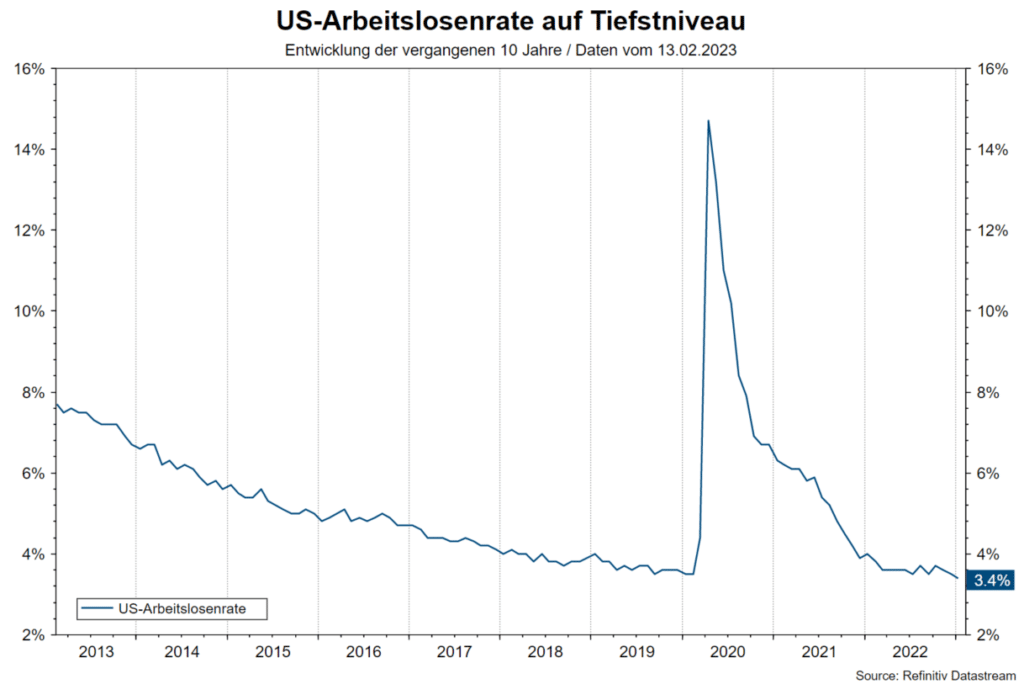

In den USA zeigte der Arbeitsmarktbericht einen außerordentlich starken Anstieg der Beschäftigung (im nicht-landwirtschaftlichen Bereich). Zudem wird für zwei wichtige in dieser Woche zur Veröffentlichung anstehende Wachstumsindikatoren (Einzelhandelsumsätze und Industrieproduktion) ein Wachstum erwartet, nach einer Schrumpfung in den Monaten davor.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Schlechte Nachrichten für den Markt

In einem inflationären Umfeld implizieren guten Wirtschaftsnachrichten jedoch einen zusätzlichen Inflationsdruck. Vor allem der erwähnte US-Arbeitsmarkt hatte Anfang Februar deutlich negative Auswirkungen. Als Reaktion auf die Veröffentlichung stiegen bis jetzt die im Markt gepreisten zukünftigen Inflationsraten (zweijährige Breakeven Inflation Rate von 2,33% auf 2,75%) sowie die zukünftigen Leitzinsen der Zentralbank Fed (Overnight Rate für Juli 2023 von 4,84% auf 5,19%) an. Der Optimismus der Marktteilnehmer für einen schnellen Rückgang der Inflation ist zuungunsten eines Szenarios gewichen, dass einen langsameren Inflationsrückgang beschreibt.

Ende der schnellen Leitzinsanhebungen

Das impliziert insgesamt eine hinsichtlich der Inflation kämpferische (hawkischere) Haltung der Zentralbanken. Anfang des Jahres reagierten die Märkte positiv auf die Signale der Zentralbanken, die auf eine Reduktion des Ausmaßes der Leitzinsanhebung pro Sitzung im ersten Halbjahr hindeuteten. In einer generell optimistischen Grundhaltung wurde das als Abkehr (Pivot) von der hawkischen zugunsten einer milderen (dovischen) Haltung interpretiert. Im vergangenen Jahr ging es jedoch darum, möglichst schnell von den sehr niedrigen auf mild restriktive Zinsniveaus anzuheben.

Hohe Unsicherheit

Seit dieser Zustand (wahrscheinlich) erreicht wurde, hat ein Übergang zu einer Kalibrierungsphase eingesetzt. Hierbei betonen die Zentralbanken, dass es lange dauern kann, bis die volle Wirkung der strafferen Geldpolitik auf das Wachstum und die Inflation ersichtlich ist.

Rezessionsberichte

Die Wirtschaftspessimisten weisen darauf hin, dass bereits jetzt einige Indikatoren auf erhöhte Rezessionsrisiken hindeuten. Vergangene Woche hat in den USA ein Fed-Bericht (Senior Loan Officer Opinion Survey) zu den Kreditvergaberichtlinien und zur Kreditnachfrage auf eine weitere Verschärfung beziehungsweise auf einen weiteren Rückgang hingewiesen.

Makelloser Inflationsrückgang

Die Inflationsoptimisten wiederum meinen, dass die Inflation schnell fallen könnte, ohne dass dafür eine restriktive Geldpolitik und ein signifikanter Anstieg der Arbeitslosenrate nötig wäre. (Immaculate Disinflation). Dieses Szenario beschreibt ein sogenanntes „No Landung“-Szenario. Das Wirtschaftswachstum schwächt sich hierbei nicht ab (weil die Inflation schnell fällt).

Persistent hohe Inflation

Die Zentralbanken können sich den Luxus, optimistisch auf die Inflationsentwicklung zu sein, allerdings nicht leisten. Zu frühe Zinssenkungen auf möglicherweise zu tiefe Niveaus könnten ein Stagflationsszenario wie in den 1970ern erzeugen. In dieser Phase der Überprüfung der Korrektheit der geldpolitischen Haltung nehmen sich die Zentralbanken bei den Aussagen für die zukünftige Geldpolitik (Forward Guidance) zurück. Sie betonen lediglich, dass wahrscheinlich noch einige Zinsanhebungen nötig sind. Gleichzeitig weisen sie darauf hin, datenabhängig zu agieren, das heißt, den Fokus auf die Veröffentlichung der Wirtschaftsdaten zu legen (rückwärtsgewandtes Agieren). Sollte sich herausstellen, dass die Inflation unbequem lange auf zu hohen Niveaus kleben bleibt (Sticky Inflation), könnten die Leitzinsanhebungen noch weiter ansteigen. In diesem Szenario steigt das Rezessionsrisiko an.

Der Unterschied zwischen einem makellosen Inflationsrückgang und hoher Inflationspersistenz ist natürlich gewaltig. Der Optimismus für ersteres ist etwas gefallen. Der nächste wichtige Datenpunkt ist die Veröffentlichung der Konsumentenpreisinflation in den USA für den Monat Jänner am heutigen Dienstag.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.