Interview mit Wolfgang Zemanek,

Leiter Anleihenfondsmanagement, Erste Asset Management

Das Jahr 2021 hat mit einem großen Vertrauensvorschuss für Risikoanlagen begonnen. Der Beginn der Impfungen gegen Covid-19 aber auch die starken Unternehmensergebnisse ließen die Kurse von Aktien und Unternehmensanleihen im spekulativen Bereich steigen. Sind die AnlegerInnen möglicherweise zu euphorisch angesichts der Prolongierung bzw. Verschärfung von Lockdowns? Oder ist der Optimismus berechtigt?

Diese Frage möchte ich zweigeteilt beantworten: Wenn wir die Realwirtschaft betrachten, dann ist die Situation eine andere als noch vor einiger Zeit. Die Konjunkturdaten haben sich deutlich verbessert, Die Prognosen für das Wirtschaftswachstums wurden trotz des Lockdowns stark nach oben revidiert. So sieht die US-Notenbank Fed für 2021 nun ein Wachstum der US-Wirtschaft von 6,5%. Im Dezember war sie noch von lediglich 4,2% ausgegangen. Dazu kommt, dass in den USA ein gewaltiges Konjunkturpaket in Höhe von 1.900 Milliarden US-Dollar beschlossen wurde, das Konsum und Exporte noch mehr beflügeln könnte. Auch in Asien läuft der Wirtschaftsmotor schon seit einiger Zeit rund. Daher ist die positive Stimmung der AnlegerInnen durchaus angebracht. In Europa hinkt man dieser Entwicklung hinterher: Einige Länder haben Probleme mit der Verteilung der Impfstoffe. Die Zahlen sind noch nicht dort, wo sie die Regierungen gerne hätten. Dennoch wird sich die Situation mit den zunehmenden Impfungen auch am europäischen Kontinent verbessern. Wir in der Erste Asset Management gehen davon aus, dass die Konjunktur in Europa mit der Entspannung bei der Pandemie im Jahresverlauf an Fahrt gewinnen wird.

US-Staatsanleihen litten unter einem deutlichen Renditeanstieg und unter einem schwächeren Dollar. Sehen Sie nun einen Punkt erreicht, wo das Potenzial der Renditeanstiege vorläufig ausgereizt ist – nicht zuletzt auf der energischen Ankündigung der Notenbanken, weiter Staatsanleihen aufzukaufen?

Das aktuelle Marktumfeld ist geprägt von stark steigenden Unternehmensgewinnen, steigenden Renditen von US-Staatsanleihen, aber auch von anhaltenden Aktivitäten der globalen Notenbanken, die ihre Bilanzsummen durch Wertpapieraufkäufe permanent ausweiten. Aktuell sehen wir eine Diskussion über eine mögliche Rückkehr der Inflation und von Leitzinsanhebungen, die eventuell früher kommen könnten als noch vor kurzem von den Analysten erwartet wurde. Dies ergibt sich aufgrund der positiven Aussichten speziell für die USA und weil viele Zentralbanken seit der Finanzkrise im Jahr 2008 das Deflationsrisiko (ein anhaltender Rückgang des Preisniveaus, Anm.) auf der Tagesordnung hatten. Man war viele Jahr besorgt, da die Inflationsentwicklung und das Wachstum nicht dort waren, wo man sie haben wollte.

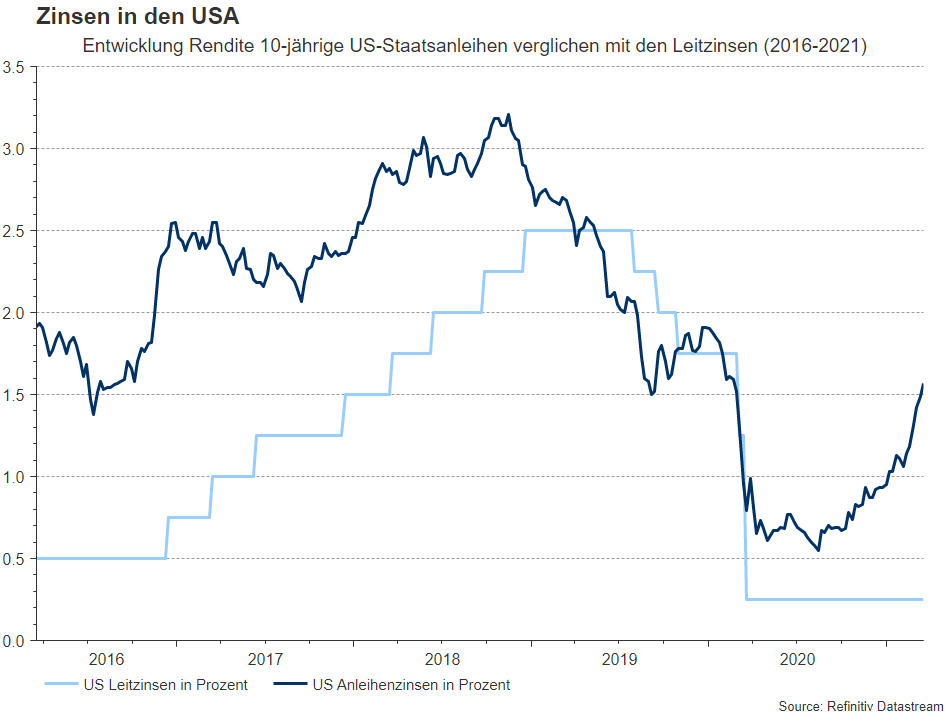

Was wir jetzt sehen, ist das Resultat der lockeren Geldpolitik der Notenbanken, die der Rhetorik nach zu schließen, noch einige Zeit andauern könnte, sowie der Fiskalpakete speziell in den USA. Die US- Notenbank denkt nicht einmal an Anhebungen der Leitzinsen. Fed-Chef Powell hat kürzlich anklingen lassen, dass man trotz einer stärkeren konjunkturellen Belebung noch weit von den von der Notenbank anvisierten Zielen für die Beschäftigung und die Preisentwicklung entfernt sei. Mit anderen Worten: Die Inflation ist eher ein Gespenst, das an die Wand gemalt wird, weil man sie im Zusammenhang mit dem Wort „ausufernd“ verbindet. Eine moderate Preisentwicklung im Rahmen von circa 2 % ist ja das erklärte Ziel der Notenbank und keineswegs ungesund. Die Geldpolitik wird daher vorläufig unverändert bleiben. Die Leitzinsen werden vermutlich noch bis 2023 an der Nullmarke kleben. Die Europäische Zentralbank sieht ebenfalls keinen Grund die Leitzinsen anzuheben.

„Die Leitzinsen werden vermutlich noch bis 2023 an der Nullmarke kleben“

Wolfgang Zemanek,

Leiter Anleihenfondsmanagement,

Erste Asset Management.

Foto: Copyright Huger

Die Renditen der US-Staatsanleihen sind im Vorfeld der jüngsten Erklärungen der US-Notenbank deutlich angezogen. Sehen Sie nun den Plafond erreicht oder wird der Anstieg weiter gehen?

Lassen wir bitte die Kirche im Dorf. Wir kommen von sehr niedrigen Niveaus und eine Marke zwischen 1 und 2% für die 10-jährigen US-Staatsanleihen ist nicht wirklich hoch, wenn man die Renditen vor 10 Jahren betrachtet. Aufgrund des Konjunkturoptimismus ist es aus unserer Sicht durchaus möglich und wahrscheinlich, dass die Renditen noch ein Stück in Richtung 2% anziehen. Dadurch wird unserem Basisszenario einer Normalisierung Rechnung getragen. Damit einhergehend ist eine Versteilerung der Zinskurve, d.h. die Differenz zwischen den Zinsen am kurzen und am langen Ende wird größer.

Wie lautet Ihr mittelfristiges Szenario für Wirtschaftswachstum, Inflation und Zinsentwicklung. Könnten die auch in der Eurozone deutlich anziehen? Wird die Inflation unterschätzt?

So wie in den USA sehen wir auch in Europa teilweise eine Normalisierung. Europa hinkt zwar der Entwicklung noch hinterher, doch der Rückstand könnte sich im Jahresverlauf verkleinern. Daher wird früher oder später auch in der Eurozone der Druck auf die Renditen steigen Die Renditen werden unserer Meinung nach aber deutlich langsamer ansteigen als in den USA, wenn überhaupt. Die Politik der Europäischen Zentralbank (EZB) ist deutlich lockerer als in den USA. Mit ihrem Pandemie-Notfallankaufprogramm („PEPP“), einem zeitlich befristeten Ankaufprogramm für Anleihen öffentlicher und privater Schuldner, wird die Liquidität am Markt gut unterstützt bleiben. Ursprünglich war ein Umfang von 750 Milliarden EUR vorgesehen. Am 4. Juni 2020 erhöhte der EZB-Rat das Volumen um 600 Milliarden Euro, am 10. Dezember 2020 erneut um 500 Milliarden Euro auf insgesamt 1.850 Milliarden Euro. Die EZB möchte alles andere tun als den zarten Konjunkturaufschwung abzuwürgen.

Wie positioniert sich Erste Asset Management im aktuellen Umfeld bei den Anleihenfonds? Sind US-Staatsanleihen bzw. Euro-Staatsanleihen wieder attraktiv oder machen Sie weiter einen Bogen um diese? Wo sehen Sie die besten Opportunitäten für Anleihen-Investoren?

Wir sind hier nahe bei den Investoren und den Marktteilnehmern. Das klar übergeordnete Thema an den Märkten ist die Suche nach Rendite und Normalisierung. Das treibt Investoren in Anlageklassen, die Renditen in einer Höhe bieten, mit denen sie Wertverluste durch die Inflation ausgleichen können. Bei US-Staatsanleihen sind wir noch etwas zurückhaltend, weil das Anstiegspotenzial bei den Renditen noch nicht ausgeschöpft ist. Etwas anderes sieht es in der Eurozone aus: Hier nimmt die EZB mit dem vorhin erwähnten PEPP-Programm möglichen Rendite-Anstiegen den Wind aus den Segeln. Anleihen mit einem gewissen Risiko-Aufschlag bieten aus unserer Sicht derzeit ein attraktives Chancen-Risikoprofil: Also konkret High Yield Anleihen in Europa und global betrachtet nachhaltige High Yield Anleihen. Daneben bleiben Unternehmensanleihen in den Emerging Markets ein Dauerthema. Für konservativere Investoren sind Unternehmensanleihen im Investment Grade eine gute Möglichkeit den Ertrag zu erhöhen.

Im Interview angesprochene Anleihenfonds:

Hochrentierende Unternehmensanleihen mit Währungssicherung in Euro

ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD

Weltweit nachhaltig orientierte, hochverzinsliche Unternehmensanleihen

Unternehmensanleihen aus den Emerging Markets, Fremdwährungsrisiko gegenüber Euro abgesichert

Investition in Nachranganleihen mit Währungssicherung in Euro

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.