Wirft man einen Blick auf die klassischen volkswirtschaftlichen Kategorien wie Wirtschaftswachstum, Inflation und Geldpolitik, ergibt sich ein günstiges Umfeld für die Finanzmärkte. Allerdings ist mit der möglichen Eskalation im Handelsstreit zwischen den USA und China ein latentes Risiko wieder marktbeherrschend geworden.

Wachstum im 1.Quartal 2019 positiv

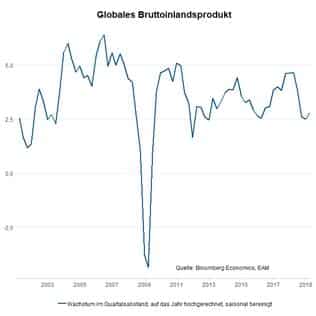

Beim realen globalen Wirtschaftswachstum gab es in dreifacher Hinsicht eine positive Entwicklung:

- Das Wachstum ist im 1. Quartal 2019 gegenüber dem 4. Quartal 2018 gestiegen. Die Stabilisierung nach der Abschwächung im vergangenen Jahr hat früher als ursprünglich angenommen stattgefunden.

- Das Wachstum ist mit einem Schätzwert von 2,7 Prozent (auf das Jahr hochgerechnet) am Potenzial. Der Grund: Die Wachstumsraten in den USA und China liegen über den ursprünglichen Schätzungen. Noch vor einigen Wochen sind wir von einem Wert zwischen 2,0 und 2,5 Prozent ausgegangen.

- Wichtige Wirtschaftsindikatoren, die auf Umfragen basieren, haben sich verbessert: Beim globalen Einkaufsmanagerindex sind die wichtigen Unterkomponenten Produktion und Aufträge etwas gestiegen und beim chinesischen Einkaufsmanagerindex hat sich Import-Nachfrage verbessert. Darüber hinaus haben sich die Wachstumserwartungen aufgehellt (ZEW).

Arbeitsmarkt unterstützt Wachstum

Ein wichtiges unterstützendes Element für das Wachstum ist der gut laufende Arbeitsmarkt in den entwickelten Volkswirtschaften. Die niedrigen Arbeitslosenraten bzw. das Beschäftigungswachstum sind positiv für das Einkommens- und Konsumwachstum. Allerdings ist der Arbeitsmarkt kein Frühindikator für die wirtschaftliche Aktivität.

Wachstumsrisiken nach unten gerichtet

Der Gütersektor bleibt schwach. Das betrifft die Industrieproduktion, die Güterexporte und die Unternehmensinvestitionen. Letztere werden vor allem vom fallenden Gewinnwachstum und der rückläufigen Unternehmensstimmung auf einem niedrigen Niveau gehalten. Die getrübte Stimmung kann auch mit der erhöhten Unsicherheit hinsichtlich der zukünftigen Beziehungen zwischen den USA und China begründet werden.

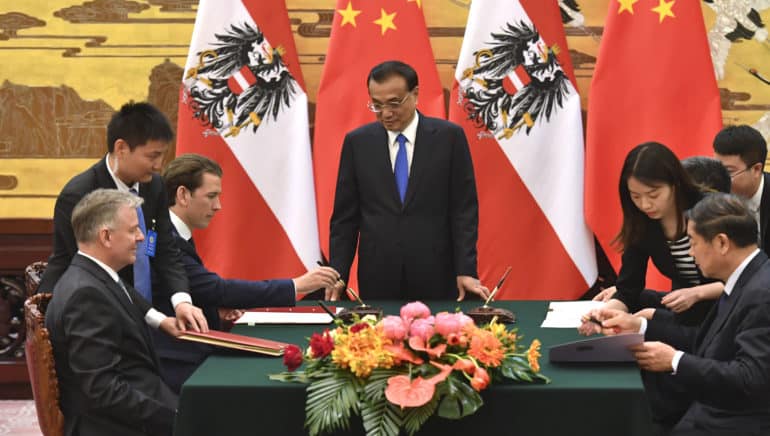

Rivalität USA – China

Das latente Risiko für ein Scheitern der Verhandlungen zwischen den USA und China ist nach einem neuerlichen Tweet vom US-Präsidenten Anfang Mai ein marktbeherrschendes geworden. Dieses Risiko war in den Marktpreisen nicht adäquat reflektiert. Der Tweet von Präsident Trump, wo er mit weiteren Zoll-Anhebungen drohte, bewirkte eine Korrektur auf den Märkten. Im Prinzip geht es um sechs Knackpunkte, die nicht nur die Handelspolitik betreffen:

- Die Forderung der USA nach einer Reduktion des Handelsbilanzdefizits mit China. Dem liegt die Annahme zugrunde, dass ein Handelsbilanzdefizit generell schlecht ist. In den Lehrbüchern wird zwar eine andere Meinung vertreten, aber heterodoxe Meinungen haben Hochkonjunktur. Dazu wird von den Ökonomen öfter das Argument verwendet, dass beim Kauf einer Ware die „Handelsbilanz“ des Konsumenten mit dem Supermarkt negativ ist, aber dennoch keine Forderungen auftauchen, die Milch lieber selber produzieren zu wollen. Bei diesem Punkt könnte eine Einigung erzielt werden.

- Die Forderung auf der chinesischen Seite nach einer sofortigen Aufhebung der bereits implementierten Zölle. Die US-Seite möchte dieses Druckmittel jedoch nicht sofort aufgeben. Eine Einigung scheint dennoch möglich.

- Protektionismus: Abbau von Subventionen, Reduktion von Barrieren inklusive Abbau des erzwungenen Technologietransfers: Hier könnte ein Kompromiss gefunden werden.

- Besserer Schutz der Rechte an geistigem Eigentum. Auch hier könnte einige Einigung erzielt werden.

- Forderungen nach einer Abänderung der chinesischen Industriepolitik („Made in China 2025“). Das Ziel von China die Struktur der chinesischen Industrie aufzuwerten und in rund 30 Bereichen die Technologie-Führerschaft zu erringen, wird wahrscheinlich nicht aufgegeben.

Was könnte nun passieren?

- Aufschub: Die beiden Staaten geben sich mehr Zeit für Verhandlungen. Die anhaltende Unsicherheit dämpft weiterhin die Stimmung in den Unternehmen.

- Keine Einigung / Eskalation. Die Anhebung von Zöllen sowie zusätzliche Beschränkungen auf der Seite der Auslandsinvestitionen auf beiden Seiten wären negativ für die Weltwirtschaft.

- Einigung / Beruhigung. Ein Kompromiss wäre positiv für die Weltwirtschaft.

Politik der Zentralbanken bleibt expansiv

Generell ist die Politik der Zentralbanken noch expansiver geworden. Der wichtigste treibende Faktor für die Kursanstiege im 1.Quartal war die Veränderung der geldpolitischen Ausrichtung von zahlreichen Zentralbanken von „Verschärfung bzw. Leitzins-Anhebung“ auf „neutral“ bzw. sogar auf „Lockerung bzw. Leitzinssenkung“.

Leitzinssenkungen in den USA

In den USA sind in den Marktpreisen bereits Leitzinssenkungen eingepreist. Gleichzeitig signalisiert die US-Zentralbank geduldig abzuwarten, ob die gefallene zugrunde liegende Inflation (1,6 Prozent im Jahresabstand im März) wieder auf das symmetrische Zentralbank-Ziel von 2 Prozent ansteigt oder zu niedrig bleibt. Die Argumentation für eine expansive Politik hat sich geändert. Zuerst waren es vor allem die Finanzmarkt-Turbulenzen, dann die wirtschaftlichen Risiken. Jetzt wird mit der zu niedrigen Inflation argumentiert. Die Steuerung der Markterwartungen (Guidance) dürfte seitens der Zentralbank unmittelbar nicht gegen die eingepreisten Erwartungen einer Senkung der Leitzinsen gerichtet sein. Damit ist zumindest für dieses Quartal ein wichtiges Risiko (Anstieg der Zinserwartungen) kleiner geworden.

Ausblick

Das Wirtschaftswachstum ist weder zu hoch (Überhitzung) noch zu tief (Rezession), und die Inflation ist niedrig. Mit den gefallenen Risiken von Zinsanstiegen ist für die kurze Sicht ein potenziell negativer Faktor in den Hintergrund getreten. Die Zentralbankpolitik bleibt expansiv, das Umfeld für die Märkte damit günstig. Allerdings sind die Risiken klar nach unten gerichtet: Die Industrieproduktion und die Unternehmensinvestitionen sind nach wie vor schwach. Ob die US-Drohung gegen China lediglich ein taktisches Kalkül darstellt, um Druck aufzubauen, oder ob eine andere Motivation dahintersteckt, ist letztlich nicht so entscheidend wie die Einsicht, dass eine weitere Eskalation im Handelsstreit zwischen den USA und China negative Auswirkungen für die Weltwirtschaft und damit für die risikobehafteten Wertpapierklassen haben würde, sowohl auf kurze als auch auf lange Sicht.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.