Die ökonomische und politische Großwetterlage hat sich in den letzten Monaten nicht wesentlich gebessert. Damit einhergehend zeigen sich auch die Kapitalmärkte weiterhin von ihrer volatilen Seite. Einer rasanten Gegenbewegung im Juli folgte eine neuerliche Stimmungseintrübung in den vergangenen Wochen, sodass gegenwärtig sowohl globale Aktien als auch Anleihen nahe den kurstechnischen Jahrestiefstständen notieren.

Die Gründe für die Verunsicherung bleiben im Grunde genommen seit Monaten unverändert – die geopolitischen Spannungen rund um den Russland-Ukraine-Konflikt, horrende Energiekosten, eine hartnäckig hohe Teuerungsrate und der hieraus resultierende Kampf der Notenbanken diese zu bändigen. Vor allem die Politik der US-amerikanischen FED rückte zuletzt wieder vermehrt in den Fokus der Anleger:innen, da diese innerhalb weniger Monate deutlich restriktiver wurde. So erhöhte die Notenbank den Leitzins Ende September bereits zum dritten Mal in Folge um 0,75% auf mittlerweile 3-3,25%. Zudem bekräftigte FED-Präsident Jerome Powell im Kampf gegen die Inflation auch eine deutliche Abkühlung der US-Wirtschaft in Kauf nehmen zu wollen.

„It will be enough“

Mit diesen Worten, welche erstaunlich stark an Mario Draghis „whatever it takes“- Rede im Jahr 2012 erinnerten, bekräftigte Powell beim jüngsten FOMC-Meeting den Willen der FED, die Inflation wieder auf das Zielniveau von 2% bringen zu wollen. Während Mario Draghi vor 10 Jahren mit seiner Wortwahl erfolgreich die Glaubwürdigkeit des Euros wiederherstellen konnte, versucht Jerome Powell das Gleiche mit der Glaubwürdigkeit der FED. Er tut dies gezwungenermaßen nun in besonders drastischer Weise, denn zu lange haben die Notenbanker von einem temporären Teuerungseffekt gesprochen.

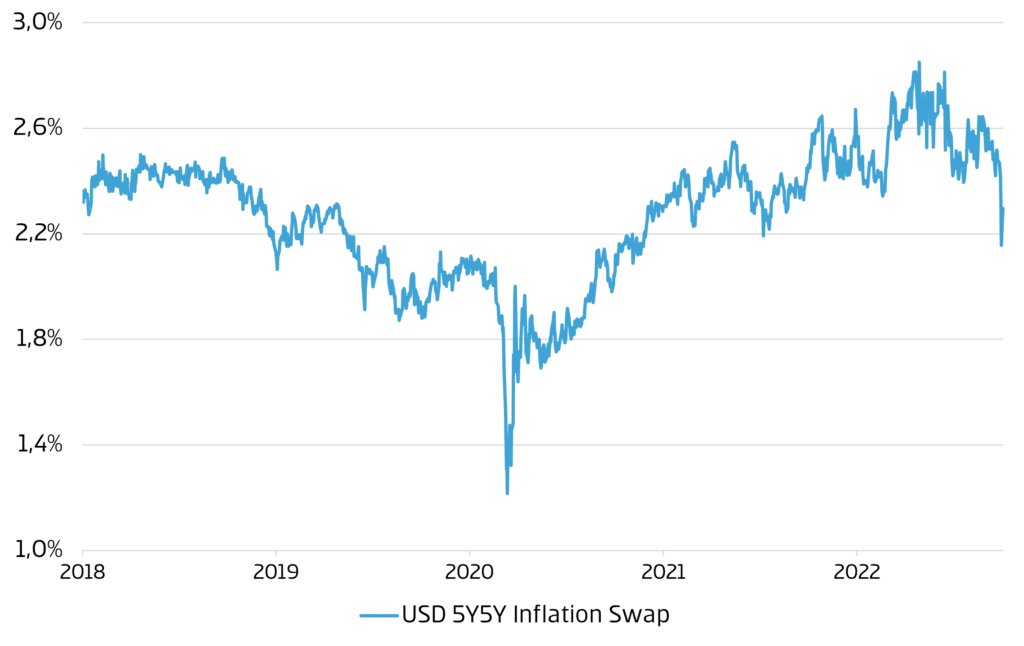

Der bereits erwähnte Zinsschritt im Ausmaß von 0,75 Prozentpunkten traf im Wesentlichen die Erwartung der Marktteilnehmer, welche zum Teil sogar mit einem historischen Schritt von 1% gerechnet hatten. Powell blieb demnach seiner seit Jackson Hole besonders klaren Ansage, dass die Inflationsbekämpfung über allem steht, treu. Neben dem gesprochen Wort, waren im Besonderen die „FED Dot Plots“, welche die Prognosen der einzelnen FOMC-Mitglieder veranschaulicht, bemerkenswert. Auch wenn historisch betrachtet die Prognosegüte der jeweiligen Schätzungen überschaubar ist, so haben diese dennoch eine wichtige Signalwirkung an die Märkte. Mit einem geschätzten Leitzins von durchschnittlich 4,6% im Dezember 2023 signalisieren die FOMC-Mitglieder somit für einen längeren Zeitraum einen wesentlich restriktiveren Zinspfad. Die FED verschafft sich dadurch Spielraum für die Zukunft und versucht durch diese rasche Vorgehensweise die künftigen Inflationserwartungen deutlich einzudämmen. In dem Zusammenhang sei jedoch erwähnt, dass bereits vor der FED-Sitzung die 10-jährige Inflationserwartung in den USA vom zwischenzeitlichen Hoch bei 2,85% deutlich zurückkam und mittlerweile auf 2,3% sank (siehe Grafik).

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

EZB folgt der Fed

Während die FED in Punkto Glaubwürdigkeit in den letzten Wochen deutlich zulegen konnte, ist die Europäische Zentralbank gefühlt weiterhin im Selbstfindungsmodus. Zwar hat auch Christine Lagarde beim jüngsten Meeting im September den 0,75 Prozent-Schritt für sich entdeckt, jedoch hat man dennoch das Gefühl, dass die EZB mit einigen Monaten Verzögerung im Windschatten der FED agiere. Zur Ehrenrettung Christine Lagarde muss man allerdings festhalten, dass die Situation in Europa ungleich schwieriger ist. Während die Teuerung in den USA primär aus der erhöhten Nachfrage resultiert, sind wir in Europa mit einer angebotsseitig induzierten Inflation konfrontiert. Die durch den Ukraine-Konflikt explodierenden Energiepreise bzw. pandemiebedingte Ressourcenknappheit führten zu einem „Angebotsschock“, welcher in der Währungsunion zu einer Rekordinflation führte. Laut den jüngsten Schätzung der Statistikbehörde Eurostat lag diese im Euroraum im September mit 10,0% erstmals im zweistelligen Bereich.

Auf diese Faktoren hat die Europäische Zentralbank allerdings keinen direkten Einfluss. Ungeachtet dessen kann die EZB im Sinne der Glaubwürdigkeit nicht weiter zuwarten und somit ist sie nun gezwungen die Nachfrage proaktiv zu reduzieren. Der Markt preist in Europa bereits Mitte nächsten Jahres einen Leitzins von 3%, was angesichts einer sich abzeichnenden Rezession ein beachtlich restriktives Niveau darstellen würde.

Auch wenn wir in Europa den Höhepunkt der Inflation wohl noch vor uns haben, so darf man nicht außer Acht lassen, dass zwei der drei wesentlichsten Inflationstreiber sich allmählich entspannen. Die durch die Corona-Pandemie angespannten Lieferketten scheinen sich (zwar spät) aber nun doch zu normalisieren. So sind beispielsweise die globalen Frachtkosten seit der Spitze letzten Jahres schier unbemerkt um über 60% zurückgekommen. Die Kosten für Energie bleiben enorm, aber auch hier haben wir in den letzten Wochen positive Tendenzen beobachtet. Treibstoff in den USA sank beispielsweise seit Mitte Juni um 44% und selbst die europäischen Gaspreise gaben seit Ende August um über 40% nach. Es bleiben somit die Zweitrundeneffekte als wesentliche Treiber der Inflation, welche nun durch die „gezielte Abkühlung“ der Wirtschaft adressiert werden.

Kommt die Rezession?

Angesichts der angespannten Energiesituation dürfte die Rezession in Europa wohl unausweichlich sein. Im globalen Kontext haben sich die Rezessionsrisiken ebenfalls erhöht, jedoch erwarten wir in unserem Basisszenario geringere aber immer noch positive Wachstumsraten.

Die US-Wirtschaft, welche seit dem Fracking-Boom faktisch energieautark ist, ist nach wie vor in einer außerordentlich robusten Verfassung. Es bleibt abzuwarten, wie stark die gestiegenen Zinsen die Wirtschaft belasten werden. Auf Unternehmensebene, deren Gewinne im Endeffekt maßgebend für die Aktienkurse sind, erscheint die Situation weiterhin stabil.

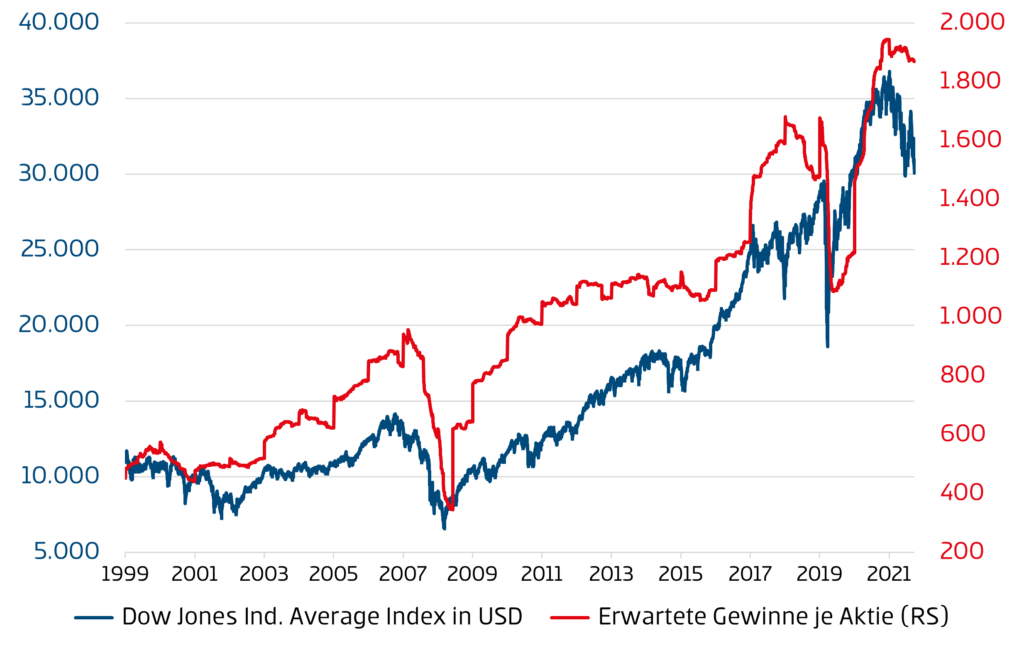

Wie Sie in der unten angeführten Darstellung sehen können, erwarten die Analysten (welche sehr wohl die aktuellen Marktgegebenheiten berücksichtigen) nur einen marginalen Rückgang der Gewinne und somit haben sich die Aktienkurse zuletzt erstaunlich klar von den tatsächlichen Gewinnen entkoppelt. Es bleibt abzuwarten, ob wir mit deutlicher Verzögerung nun doch einen deutlichen Einbruch der Gewinne erleben oder ob potenziell die Märkte eine zu negative Entwicklung einpreisen.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

Neben den USA ist mittlerweile China der wichtigste Treiber für die globale Konjunktur– das Reich der Mitte schwächelte zuletzt, da sowohl der angeschlagene Immobiliensektor als auch die Null-Covid-Strategie erhebliche Bremsspuren in der Wirtschaft hinterließen. Die Schwäche sollte aber nur von kurzer Dauer sein, denn es ist davon auszugehen, dass Xi Jinping nach dem zwanzigsten Nationalkongress Mitte Oktober seine dritte Amtszeit mit einem riesigen Investitionspaket einleiten wird.

Angesichts der sich beschleunigenden Energiewende und der weiter anhaltenden Digitalisierungsoffensive wird nicht nur in China, sondern weltweit die staatliche Investitionstätigkeit wieder stark zunehmen, wodurch rezessive Tendenzen durchaus gedämpft werden sollten.

„Die Märkte sind von hoher Nervosität geprägt und in derartigen Phasen ist unserer Ansicht nach, der Fokus auf Langfristigkeit der kurzfristigen Spekulation vorzuziehen.“

Gerald Stadlbauer, Leiter Vermögensverwaltung

Fazit: Ausdauer bleibt gefragt

Entsprechend der vielen negativen Faktoren bleibt das gegenwärtige Umfeld für die Kapitalmärkte weiterhin fordernd. Die Aktienmärkte befinden sich in einem Bärenmarkt und selbst Anleihen haben im Jahresverlauf Verluste in historischem Ausmaß erlitten. Die Stimmung unter den Marktteilnehmer:innen ist am langjährigen Tiefpunkt. Natürlich sollte man sich nicht der Tatsache verschließen, dass multiple Risiken die globale Konjunktur und somit auch die Finanzmärkte belasten. Es sei diesbezüglich allerdings auch festgehalten, dass die aktuellen Kurse diese negativen Szenarien bereits bepreisen und wir auf lange Sicht durchaus attraktive Bewertungsniveaus vorfinden.

Die Entwicklung im Juli hat gezeigt, wie schnell die Erwartung einer weniger restriktiven Geldpolitik zu einer Trendwende im Markt führen kann. Die Märkte sind von hoher Nervosität geprägt und in derartigen Phasen ist unserer Ansicht nach, der Fokus auf Langfristigkeit der kurzfristigen Spekulation vorzuziehen. Gute Nerven und Ausdauer sind somit gefragt, denn so wie das Leben ist auch die erfolgreiche Kapitalanlage zumeist ein Marathon und kein Sprint.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.