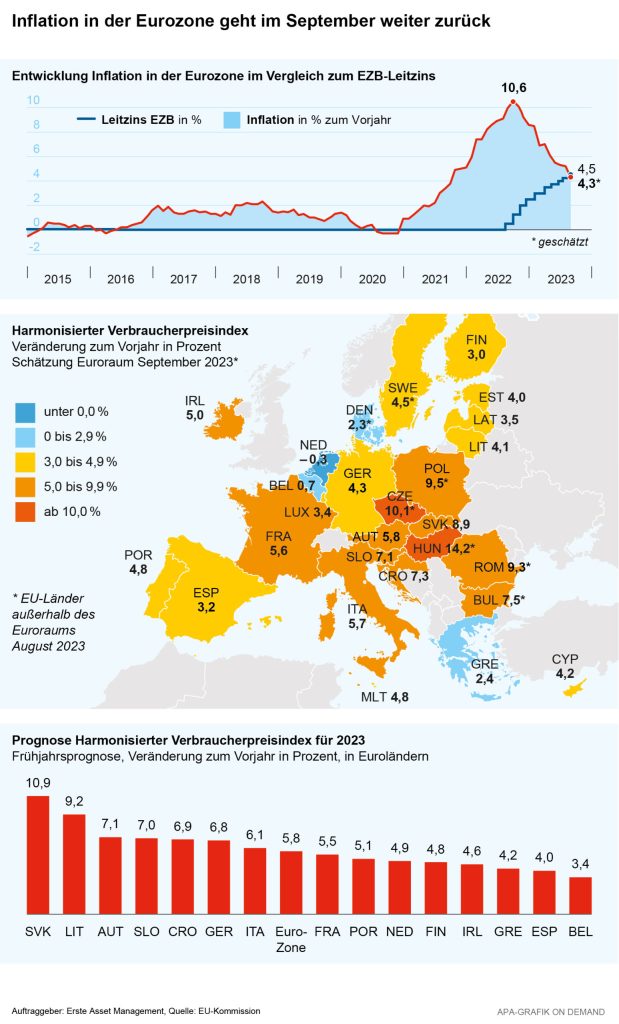

Die Inflation in der Eurozone dürfte weiter zurückgehen. Laut der am vergangenen Freitag veröffentlichten ersten Eurostat-Schätzung stiegen die Verbraucherpreise im Währungsraum nur mehr um 4,3 Prozent im Vergleich zum Vorjahresmonat. Im August waren es noch 5,2 Prozent gewesen.

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken birgt.

Der Rückgang der Teuerung war überraschend deutlich ausgefallen, Volkwirte hatten im Schnitt mit einer Inflationsrate von 4,6 Prozent gerechnet. Damit wuchsen die Hoffnungen, dass die Zinserhöhungen der Europäischen Zentralbank (EZB) im Kampf gegen die Inflation ein Ende haben könnten. Die gemeldeten Daten sind die letzten vor der nächsten anstehenden Zinsentscheidung der EZB Ende Oktober und waren daher mit Spannung erwartet worden.

Die gemeldete Kernrate, in der die schwankungsanfälligen Energie- und Lebensmittelpreise sowie Alkohol und Tabak ausgeklammert sind, sank im September auf 4,5 Prozent nach einem August-Wert von 5,3 Prozent. Dieser Wert gilt als wichtiger Indikator für Inflationstrends. Die Energiepreise sanken weiter, und zwar um 4,7 Prozent gegenüber 3,3 Prozent im August. Bei Lebensmitteln, Alkohol und Tabak ging die Teuerung auf 8,8 Prozent weiter leicht zurück, nach 9,7 Prozent im August. Die Preise für Industriegüter ohne Energie stiegen um 4,2 Prozent. Dienstleistungen verteuerten sich um 4,7 Prozent, nach 5,5 Prozent im Juli.

Ein ähnliches Bild zeigt sich auch in Deutschland. Die Inflationsrate in der größten Volkswirtschaft der Eurozone ist im September auf 4,5 Prozent und damit den niedrigsten Stand seit Beginn des russischen Krieges gegen die Ukraine gefallen. Die Eurostat-Schätzung für September liegt sogar noch etwas tiefer bei 4,3 Prozent. Im August lag die Rate noch bei 6,4 Prozent. Stärker war die Teuerung in Frankreich, dort lag die Inflationsrate bei 5,6 Prozent. Die höchste Teuerungsrate von 8,9 Prozent weist die Eurostat-Statistik für die Slowakei aus. Am anderen Ende der Bandbreite liegen die Niederlande, dort kamen die Verbraucherpreise sogar um 0,3 Prozent zurück.

Inflation liegt trotz starker Rückgänge immer noch über EZB-Zielwert

Die Inflation im Euroraum ist damit von ihren Höchstwerten von über 10 Prozent schon kräftig zurückgekommen, liegt aber immer noch deutlich über dem Zielwert der Europäischen Zentralbank (EZB) von 2,0 Prozent. Aus Sicht von EZB-Vizepräsident Luis de Guindos wird für die EZB der letzte Weg bis zur Erreichung des Inflationsziels knifflig, wie er der „Financial Times“ sagte. Die EZB sei auf dem Weg in Richtung zwei Prozent. „Aber wir müssen das sehr genau beobachten, denn die letzte Meile wird nicht einfach sein“, sagte er in einem am Montag veröffentlichten Interview.

Inzwischen hat die EZB im Kampf gegen die Teuerung die Zinsen bereits zehn Mal in Folge angehoben. Der am Finanzmarkt maßgebliche Einlagensatz liegt damit mittlerweile bei 4,00 Prozent. Das ist das höchste Niveau seit dem Start der Währungsunion im Jahr 1999. Laut EZB-Präsidentin Christine Lagarde will die Zentralbank die Zinsen so lange wie nötig hoch halten, um die Inflation zurückzudrängen. Viele Ökonomen glauben aber, dass die Währungshüter mittlerweile den Zinsgipfel erreicht haben.

Gute US-Wirtschaftsdaten schüren Spekulationen auf weiteren Fed-Zinsschritt

In den USA zeichnete sich zuletzt ein gegenläufiges Bild ab. Dort hatten überraschend gut ausgefallene Wirtschaftsdaten die Ängste vor möglichen weiteren Zinsschritten angeheizt. Der am Montag gemeldete ISM-Einkaufsmanagerindex für die US-Industriestimmung lag mit einem Wert von 49,0 Punkten zwar immer noch unter der Schwelle von 50, ab der ein Wachstum signalisiert wird, lag aber deutlich über dem Mittel der Prognosen von 47,9 Punkten.

Damit wuchs an den Märkten auch die Sorge, dass die US-Notenbank Fed mit weiteren Zinserhöhungen gegen die Inflation ansteuern könnte. An den US-Anleihenmärkten stiegen die Zinsen in Reaktion auf die Zahlen entsprechend an. Das Fed-Mitglied Loretta Mester sieht die Notwendigkeit einer weiteren Zinserhöhung bis zum Jahresende im Kampf gegen die hohe Inflation. „Ich fürchte, dass wir den Leitzins in diesem Jahr noch einmal anheben müssen“, sagte die Präsidentin der regionalen Notenbank von Cleveland in der Nacht zum Dienstag. Danach sollte das Zinsniveau für einige Zeit auf dem erhöhten Niveau gehalten werden, um die Inflation wieder zurück auf das von der Notenbank anvisierte Ziel von zwei Prozent zu drücken.

US-Notenbank hatte nach 16 Zinsschritten die Zinsen zuletzt stabil gehalten

Die Fed hatte bei der jüngsten Zinsentscheidung im September den Leitzins nicht weiter angehoben und stabil in einer Spanne zwischen 5,25 und 5,50 Prozent gehalten. Davor hatte die Fed den Leitzins im Kampf gegen die hohe Inflation innerhalb von 16 Monaten elf Mal angehoben.

Der von der US-Notenbank besonders beachtete Preisindex PCE stieg zuletzt im Jahresvergleich um 3,5 Prozent, nach 3,4 Prozent im Vormonat. Der Kernindex ohne Energie und Nahrungsmittel verringerte sich hingegen auf 3,9 Prozent, nach 4,3 Prozent im Monat zuvor.

Mit Spannung erwartet wird an den Märkten jetzt der ISM-Index für den Dienstleistungssektor am Mittwoch und der monatliche Arbeitsmarktbericht der US-Regierung am Mittwoch. Die US-Notenbank beachtet bei ihren Zinsentscheidungen stark die Lage am Arbeitsmarkt, vor allem von den Arbeitsmarktdaten erhoffen Anleger daher Hinweise auf die kommenden Schritte der Fed. Ein schwacher Arbeitsmarkt steht Zinserhöhungen entgegen. Robuste Arbeitsmarktdaten machen hingegen nicht nur den Weg für Zinsschritte frei, sondern schüren auch Ängste vor einer möglichen Lohn-Preis-Spirale.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.