Die globalen Aktienmärkte sind nun schon seit einigen Monaten unter Druck. Die führenden US-Indizes Dow Jones Industrial Average, S&P 500 und NASDAQ Composite stehen seit Jahresbeginn jeweils bei -18,5%, -24,8% und -34,0% (Stand 14.10.2022). Die kurze Erholungsphase im Sommer war gefolgt von einem September, der die drei genannten Indizes wiederum um mehr als minus fünf Prozent fallen ließ. Was sind die Gründe für den aktuellen Bärenmarkt? Und wie soll ein privater Investor wissen, wann der richtige Zeitpunkt ist, um in Aktien zu investieren?

Vielfältige Gründe für die schlechte Stimmung

Die Haupttreiber der aktuellen Entwicklungen sind divers und entspringen teilweise auch aus regionalen Unterschieden. Die Zentralbanken müssen ihre Zinspolitik in richtigem Ausmaß steuern, um den Druck auf weitere Preissteigerungen zu verringern. In den Vereinigten Staaten steht hier die Federal Reserve Bank (FED) durch ihre aggressiv-restriktive Zinspolitik (Anhebung des Leitzinses) im Vordergrund. Die Europäische Zentralbank (EZB) agierte etwas verhaltener, erhöhte letztendlich aber ebenso den Leitzins deutlich. Warum höhere Zinsen für fallende Aktienpreise sorgen, können Sie im letzten Blog meines Kollegen, Harald Egger, nachlesen.

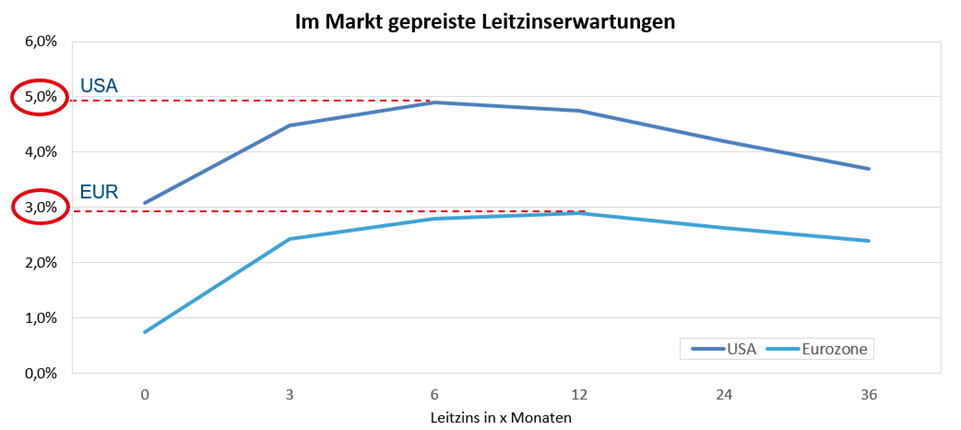

Der Ausblick (Forward Guidance) der Zentralbanken ist ein weiterer wichtiger Aspekt für Marktteilnehmer. Die FED hat bereits signalisiert, dass sie für eine „längere Zeit“ auf höherem Zinsniveau bleiben wird. Momentan wird erwartet, dass das Maximum der Leitzinsen in den nächsten sechs bis zwölf Monaten gesehen wird (USA: ~4,9%, Euroraum: ~3,0%). Die aktuellen Markpreise reflektieren bereits diese Leitzinserwartungen.

Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Wertentwicklungen.

In Europa setzt uns zusätzlich die Energiekrise zu, welche die Inflation anfacht und auch der Industrie durch höhere Inputpreise Schwierigkeiten bereitet. Die starke Preisentwicklung belastet auch Konsumenten. Als Gegenreaktion müssen diese ihren Konsum reduzieren, was die Nachfrage an Gütern und Dienstleistungen senkt und somit die Konjunktur einbremst.

Die genannten Treiber werden noch von sehr schwachen (umfragebasierten) ökonomischen Indikatoren begleitet. Ob wir eine globale Rezession sehen, steht noch zur Debatte. In Europa ist – aufgrund der hohen Gaspreise – die Wahrscheinlichkeit eines Einbruchs der Konjunktur höher.

Unsicherheitsfaktor: Nachrichtenfluss

Die genannten Punkte klingen nicht nur negativ – sie sind es auch. Was man hier allerdings nicht vergessen darf: keine der angeführten Punkte sind Neuigkeiten, die den Markt überraschen können. Wäre jetzt also ein guter Zeitpunkt, um in Aktien zu investieren, nachdem ja alles Negative schon eingepreist ist? – So einfach ist die Sache dann doch wieder nicht…

Neuigkeiten kommen per Definition ungeahnt, oft auch überraschend. Risiken, die eventuell noch nicht in den Märkten eingepreist sind – wie beispielsweise noch höhere Leitzinsen als oben angeführt, größere Gewinnrückgänge bei Unternehmen als erwartet oder ein längeres Andauern einer Rezession im nächsten Jahr – könnten u. a. den Aktienmärkten weiter zusetzen. Wann wir, wenn überhaupt, einen überraschenden, negativen Nachrichtenfluss sehen werden, und wie stark oder schwach dieser Einfluss auf die Marktpreise nimmt, kann man nicht vorhersagen.

Also doch noch zu hohes Risiko, um jetzt in Aktien zu investieren? – Nicht so voreilig…

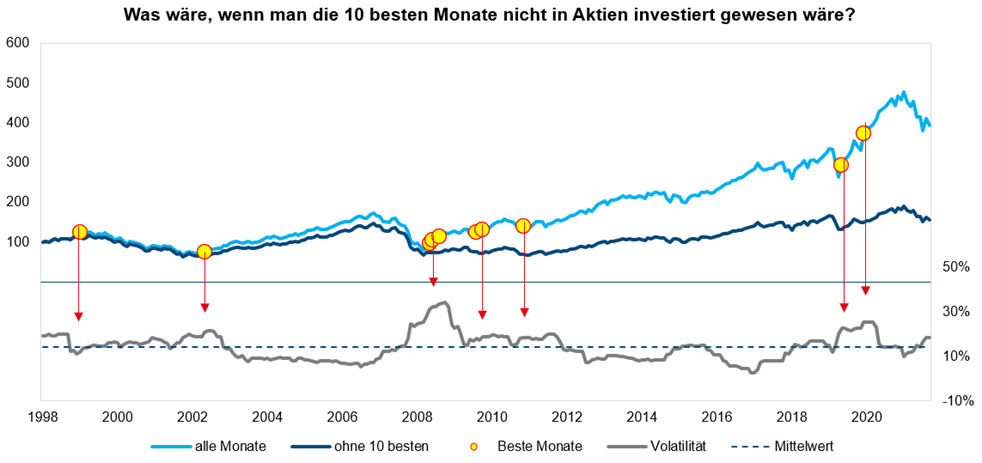

In Zeiten wie diesen kommt oft die Frage auf, ob es nicht sinnvoll wäre, einfach Cash bzw. Geldmarktinstrumente zu halten und abzuwarten. Die nachfolgende Grafik soll zeigen, dass dieser Ansatz teuer kommen könnte.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Die hellblaue Linie in der Grafik zeigt die Entwicklung des globalen Aktienmarkts seit der Einführung des Euros. Die dunkelblaue Linie soll veranschaulichen, wie sich die Wertentwicklung gestaltet hätte, wenn man die zehn Monate mit der höchsten Rendite (markiert mit gelben Punkten) nicht in Aktien investiert gewesen wäre. Der daraus resultierende Unterschied in der Rendite ist deutlich erkennbar. Die graue Linie im unteren Teil der Grafik zeigt die annualisierte Standardabweichung auf rollierender Basis. Fast alle der besten Monate fallen in Zeiten überdurchschnittlich hoher Volatilität an.

Fazit: Langfristiges Investiert-sein oft besser als „Market Timing“

Was soll das alles nun bedeuten? Die Volatilität steigt gerade durch die vorherrschende Unsicherheit am Markt. Schwankungen ausgesetzt zu sein fühlt sich nicht gut an. Das kann zur Folge haben, dass Investor:innen Abstand nehmen und ihr Geld nicht in Aktien investieren. Das könnte aber, wie oben ersichtlich, zur Folge haben, dass man Wertsteigerungen verpasst.

Das bekannte Zitat „Time in the market beats timing the market” – dass das langfristige Investiert-sein üblicherweise besser ist, als zu versuchen, die richtigen Ein- und Ausstiegszeitpunkte zu erahnen – scheint hier passend zu sein.

Historisch gesehen war es eine teure Fehlentscheidung, Cash zu halten und „auf bessere Zeiten zu warten“ – gerade in Zeiten, als es sich nicht gut anfühlte, in Aktien investiert gewesen zu sein. Ist es dieses Mal dasselbe?

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.