Die Indikatoren zur Inflation und jene zur wirtschaftlichen Aktivität konkurrieren derzeit miteinander darum, welche der beiden Kategorien die größere Bedeutung für den Finanzmarkt hat. Auf der Inflationsseite nimmt der Druck ab. Auf der Wachstumsebene ist der Gütersektor auf globaler Ebene schwach, während die Schätzungen für das Wachstum des Bruttoinlandsproduktes in Europa und China nach oben angepasst wurden.

Beveridge

Der Arbeitsmarkt ist sehr eng. Das Verhältnis der freien Stellen (sehr hoch) zur Arbeitslosenrate (sehr niedrig) ist derzeit sehr hoch. In der Volkswirtschaftslehre wird der Zusammenhang als Beveridge-Kurve bezeichnet. Das bedeutet erhöhte Inflationsrisiken, weshalb die Zentralbanken weiterhin eine restriktive Geldpolitik signalisieren. Eine Kernfrage für dieses Jahr ist, ob es einen anhaltenden Inflationsrückgang ohne eine stark ansteigende Arbeitslosenrate beziehungsweise ohne Rezession, geben kann.

Disinflation

Seit Jahresanfang führt der Optimismus für einen anhaltenden Inflationsrückgang (Disinflation) zu Kursanstiegen bei Aktien und Anleihen sowie einem schwächeren US-Dollar. Das ist ein Spiegelbild vom vergangenen Jahr. Dafür sind vor allem die nachlassenden Effekte der beiden negativen Schocks verantwortlich:

- Pandemie (fallende Güterpreise) und

- Ukraine-Krieg (fallende Energiepreise)

Niedrigere Inflation bedeutet weniger restriktive Geldpolitiken und einen geringeren Kaufkraftverlust. Beide Punkte sind positiv für das reale Wirtschaftswachstum.

Drei Szenarien

Die drei großen Szenarien für das Jahr 2023 lauten:

A) „anhaltender Inflationsrückgang“ (inklusive Leitzinssenkungen)

B) „Stagnation“ (keine Leitzinssenkungen in diesem Jahr) und

C) „globale Rezession“ (Wiederaufnahme der Leitzinsanhebungen im 2. Halbjahr nach einer Pause im 1. Halbjahr)

Im aktuellen Umfeld besteht stellt sich damit Frage, ob die zukünftigen Wirtschaftsberichte dem Szenario A (Disinflation) widersprechen werden.

Fallende Produzentenpreise

Im Dezember sind die Produzentenpreise im Dezember in den USA und in Deutschland im Monatsabstand gefallen. In dieser Woche wird beim US-Deflator für den persönlichen Konsum beachtet werden, ob er zur Disinflations-Erzählung passt.

Schwacher Gütersektor

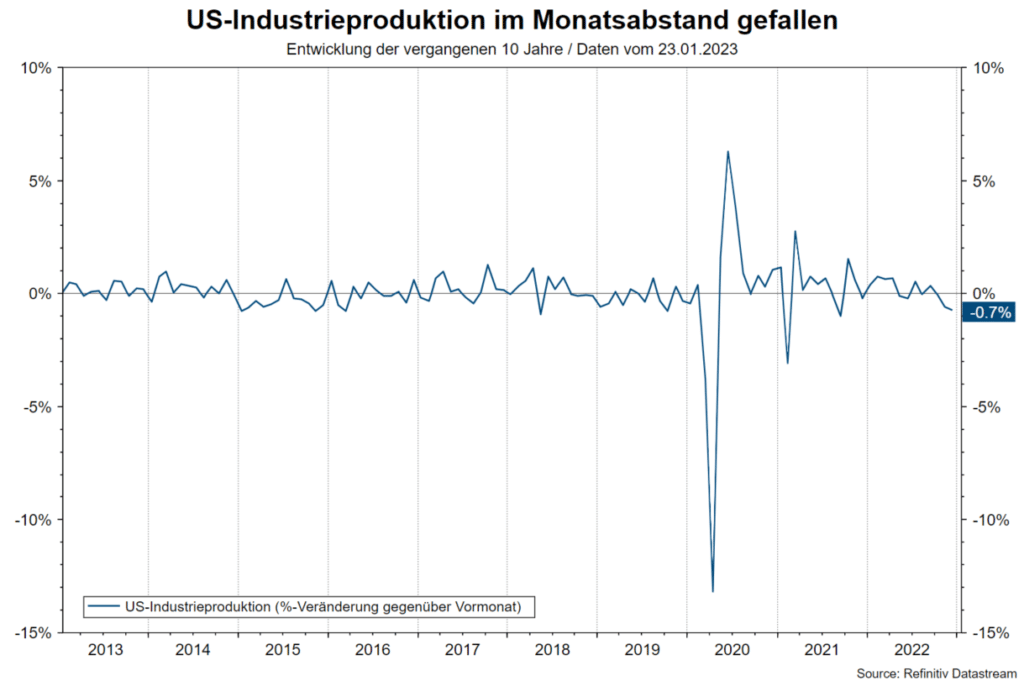

In den vergangenen Tagen wurden schwache Indikatoren zur wirtschaftlichen Aktivität veröffentlicht. In den USA sind sowohl die Einzelhandelsumsätze als auch die Industrieproduktion im Dezember im Monatsabstand gefallen. Zwei regionale Fed-Berichte (New York und Philadelphia) für den Monat Jänner deuten auf eine anhaltende Schwäche der Produktion hin.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

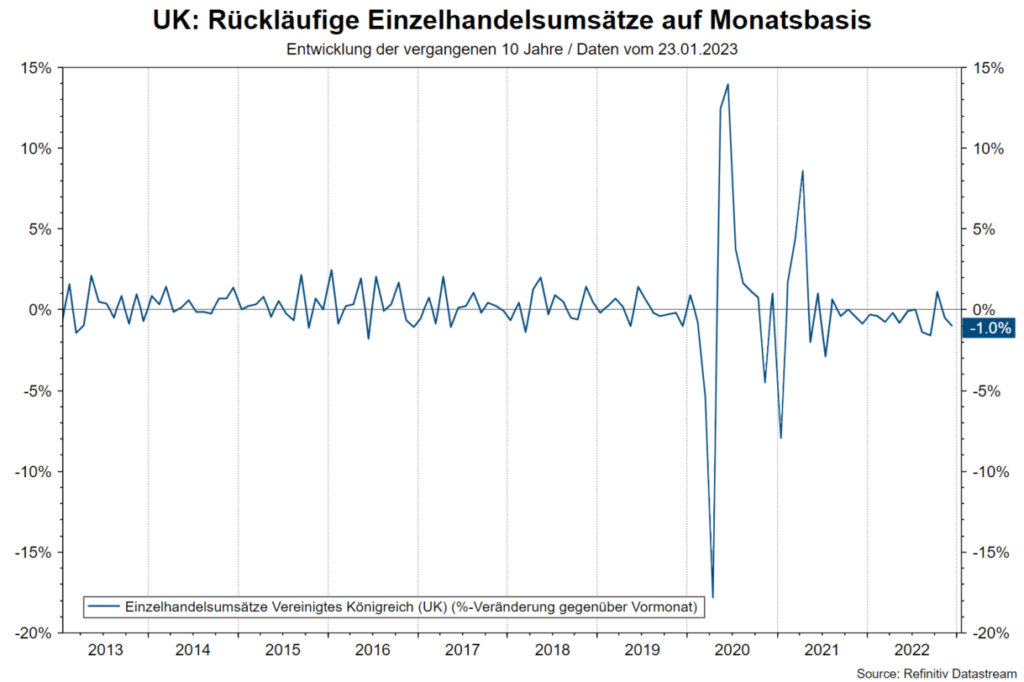

Auch im UK sind die Einzelhandelsumsätze im Monat Dezember gefallen. Darüber hinaus weisen die Güterexporte im ostasiatischen Raum – ein Barometer für die globale Fertigung – eine stark fallende Tendenz auf. Ebenso blieben in den USA (Baugenehmigungen, Baubeginne, Stimmung), in China (fallende Preise) und im UK (fallende Preise) die Immobilienindikatoren negativ.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

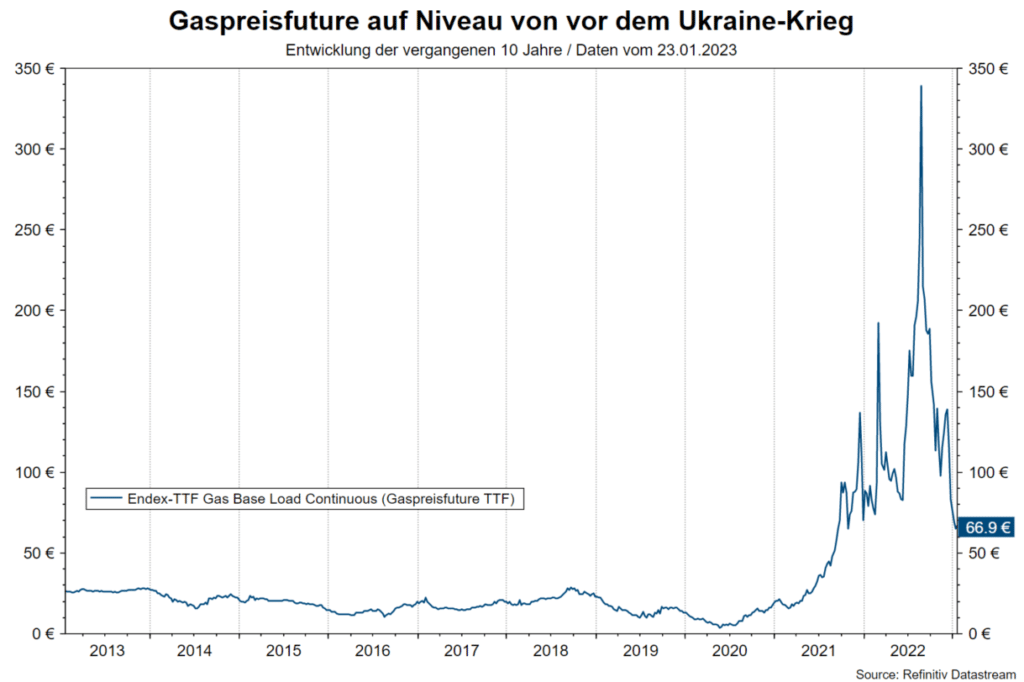

Fallender Gaspreis in Europa

Auf der positiven Seite haben in Europa der rasche Rückgang der Energiepreise und die fiskalischen Unterstützungsmaßnahmen zu einer Verbesserung der Konjunkturindikatoren und -schätzungen geführt. Der wichtige Gaspreisfuture TTF ist mittlerweile mit 67 EUR / MWh leicht unter das Niveau kurz vor der Invasion in der Ukraine gefallen. Die Hinweise für ein leichtes reales BIP-Wachstum im ersten Quartal nach einer Stagnation im vierten Quartal 2022 verdichten sich. Ende 2022 war man noch von einer technischen Rezession ausgegangen (BIP-Schrumpfung zwei Quartale in Folge). Diese positive Entwicklung wurde vom ZEW-Konjunkturbarometer für den Monat Jänner unterstützt. Die Erwartungskomponente für Deutschland ist mittlerweile das vierte Mal in Folge angestiegen.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

V in China

Die Konjunkturindikatoren in China geben ein Rätsel auf. Umfragebasierte Indikatoren wie die Einkaufsmanagerindizes haben auf eine Schrumpfung des Bruttoinlandsproduktes (BIP) im vierten Quartal hingedeutet. Es war eine große Überraschung als der BIP-Bericht lediglich eine Stagnation im Quartalsabstand aufwies. Wichtig ist jedoch die Erwartungshaltung für das 1. Halbjahr. Die unerwartet schnelle Abkehr von der Nulltoleranzpolitik gegenüber Covid-Neuinfektionen und die selektiven Unterstützungsmaßnahmen für den Immobiliensektor sprechen für eine V-förmige (schnelle) wirtschaftliche Erholung im 1. Halbjahr.

Schwaches Wachstum

In dieser Woche werden die vorläufigen Einkaufsmanagerindizes für wichtige Länder in den entwickelten Volkswirtschaften sowie das IFO-Konjunkturbarometer für Deutschland weitere Hinweise für das Wirtschaftswachstum geben. Aktuell weisen die Indikatoren in Aggregat auf ein schwaches Wachstumsumfeld aber auf keine Rezession hin.

Fazit: Bedingt positives Umfeld

Solange der Optimismus für anhaltend fallende Inflationsraten die Wachstumsbefürchtungen dominiert, bleibt das Umfeld für risikobehaftete Wertpapierklassen wie Aktien – unter sonst gleichen Bedingungen – konstruktiv. Doch das kann sich schnell ändern. Die Inflationsraten könnten sich auf einem unbequem hohen Niveau stabilisieren und die Zentralbanken unter Druck bringen, den Zinsanhebungszyklus nach einer Pause im ersten Halbjahr fortzuführen. Selbst eine unverändert restriktive Geldpolitik (keine Zinssenkungen) hätte negative Auswirkungen auf das Wirtschaftswachstum.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.