Die wichtigste Zentralbank der Welt, die Fed in den USA, hat am 21. März den Leitzinssatz angehoben. Zudem wurden Projektionen für die volkswirtschaftlichen Kenngrößen veröffentlicht. Auch wenn das nicht besonders spannend klingt, sind die Implikationen für die Märkte bedeutsam.

Zinsanhebungszyklus

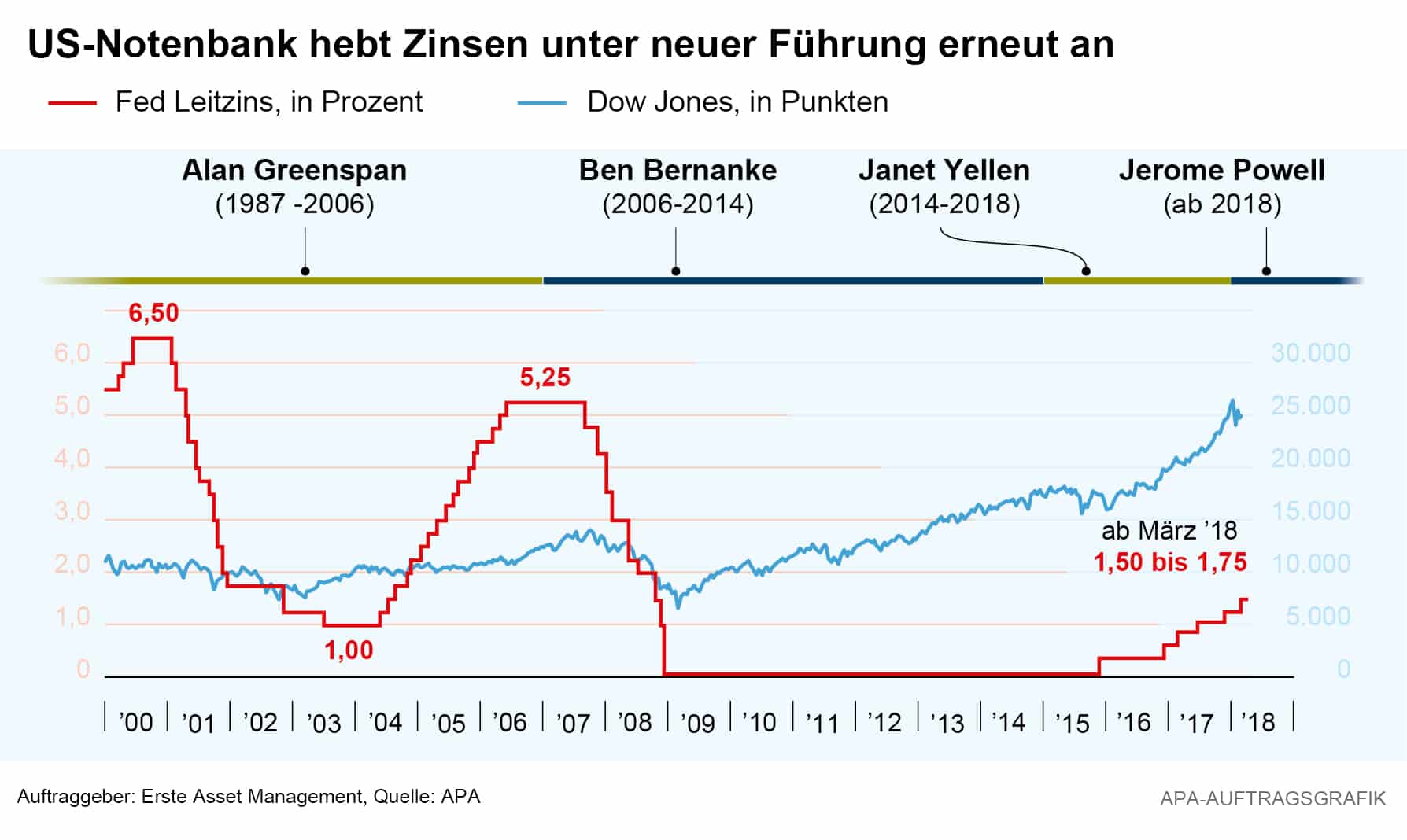

Das Zielband für den Leitzinssatz wurde um 0,25 Prozentpunkte auf 1,50% – 1,75% angehoben. Das stellt mittlerweile die sechste Erhöhung in diesem Zyklus dar, der Ende 2015 eingeleitet wurde. Das Wirtschaftswachstum wird immer selbst tragender, das heißt es benötigt immer weniger die Unterstützung von der Geldpolitik.

Restriktives Zinsniveau

Ein wichtiges Konzept für die Geldpolitik ist der natürliche Leitzinssatz. Das ist jenes Zinsniveau, das weder unterstützend noch dämpfend für das Wirtschaftswachstum und die Inflation wirkt. Die Zentralbank schätzt diesen Zinssatz auf 2,9%. Bemerkenswert ist, dass die Prognose für den Leitzinssatz bei 2,1% für Ende 2018, bei 2.9% für Ende 2019 und 3,4% für Ende 2019 liegt. Das impliziert die Erwartung eines mäßig restriktiven Leitzinssatzes in rund zwei Jahren.

Boomphase

Betrachtet man die Projektionen zum Wirtschaftswachstum und der Arbeitslosenrate, kann man die Erwartung einer anhaltenden wirtschaftlichen Boomphase ableiten. Auf absehbare Zeit, genauer: bis 2020, wird ein Wirtschaftswachstum angegeben, das über dem langfristig zu erwartenden Wert, dem Potentialwachstum, liegt. Dem entsprechend wird die Ressourcenauslastung der Volkswirtschaft weiter zunehmen und über dem langfristigen Optimum liegen. Anders ausgedrückt: Während die tatsächliche Arbeitslosenrate Ende 2020 bei lediglich 3,6% (aktuell: 4,1%) gesehen wird, wird die strukturelle Arbeitslosenrate (die Non-Accelerating Inflation Rate of Unemployment) auf ein höheres Niveau geschätzt (bei 4,5%).

Abschwächung des Wachstums

Dieses günstige Umfeld impliziert allerdings zwei Schönheitsfehler:

- Das Potenzialwachstum wird weiterhin auf einem niedrigen Niveau gesehen (lediglich 1,8%), d.h. das Produktivitätswachstum bleibt niedrig. Das aktuell kräftige Wachstum ist zyklischer Natur.

- Die Normalisierung findet nicht nur beim Leitzinssatz, sondern auch beim Wirtschaftswachstum statt. Wir befinden uns gerade am Höhepunkt im Konjunkturzyklus, d.h. die Beschleunigungsphase beim Wirtschaftswachstum ist vorüber, für die kommenden Jahre wird mit einer graduellen Abschwächung gerechnet (BIP-Wachstum 2018: 2,7%, 2019: 2,4%, 2020: 2,0%, langfristig: 1,8%).

Niedrige Inflation

Trotz der anhaltenden Boomphase bleibt die Inflation niedrig. Ausgehend vom aktuell tiefen Niveau (1,5% p.a.) wird für die Kerninflationsrate ein Anstieg auf 1,9% (für Ende 2018) beziehungsweise 2,0% (für Ende 2019) prognostiziert. Technisch betrachtet: Die Phillips-Kurve, die den Zusammenhang zwischen Arbeitslosenrate und Inflation beschreibt, ist sehr flach aber nicht horizontal.

Schlussfolgerung

- Das aktuell boomende volkswirtschaftliche Umfeld erhöht die Zuversicht der Zentralbanker. Im Vergleich zu Dezember 2017 sind die Prognosen für das Wirtschaftswachstum, den Leitzinssatz und – minimal – die Inflation angehoben worden. Jene für die Arbeitslosenrate ist nach unten genommen worden.

- Das Leitzinsniveau wird noch für einige Quartale unterstützend für die risikobehafteten Wertpapierklassen bleiben.

- Es besteht eine erhebliche Unsicherheit hinsichtlich der Schätzungen des a) neutralen Zinsniveaus, b) der strukturellen Arbeitslosenrate und des Zusammenhangs zwischen der Arbeitslosenrate und der Inflation (Phillips-Kurve). Vor allem der niedrige Inflationsdruck erlaubt es der Zentralbank aus diesem Grund vorsichtig vorzugehen. Einige Marktteilnehmer waren von einer Revision der Projektionen für den Leitzinssatz von drei auf vier Zinsanhebungen in diesem Jahr ausgegangen. Das ist (noch) nicht passiert.

- Das Zusammenspiel von Leitzinsanhebungen mit einer expansiven Fiskalpolitik (Ausweitung des Budgetdefizits) spricht oftmals für eine Festigung der Währung. Immerhin hat der US-Dollar den Abschwächungstrend seit Beginn des Jahres gestoppt.

- Allerdings: Einer der wichtigsten Konjunkturindikatoren ist der Unterschied zwischen lang und kurz laufenden Renditen von Staatsanleihen. Wenn der Unterschied groß ist, wird ein Wirtschaftsaufschwung impliziert. Wenn der Unterschied negativ ist, spricht man von einer inversen Zinsstrukturkurve. Diese deutet oftmals eine Rezession an. Noch ist die Zinsdifferenz positiv. Die Projektionen für den Leitzinssatz (3,4% Ende 2020) und des neutralen Zinssatzes (2,8%) sprechen allerdings für eine weitere Annäherung an die Nulllinie.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.