Die Wirtschaftsindikatoren der letzten Zeit deuten darauf hin, dass das Wirtschaftswachstum gegen mehrere Gegenwinde zunehmend widerstandsfähig ist. Die Kerninflation bleibt aber auf unbequem hohem Niveau, obwohl die Produzentenpreise und die Inflationserwartungen rückläufig sind. Die Notenbanken könnten nun eine noch restriktivere Geldpolitik fahren. Ob sie damit Glück haben und ihre Ziele erreichen?

Wachstumsresilienz

Die Einkaufsmanagerindizes für den Monat Juni stehen zusammengefasst im Einklang mit einem moderaten Wachstum der Weltwirtschaft um das Potenzial. Allerdings ist der globale Index im Vergleich zum Vormonat zum ersten Mal seit sieben Monaten gefallen. Damit drückt er ein schwaches Signal für eine nachlassende wirtschaftliche Dynamik aus. Der globale Einkaufsmanagerindex für den Fertigungssektor hat den fallenden Trend fortgesetzt. Die Teilkomponenten signalisieren eine leichte Schrumpfung der Produktion, wobei das Verhältnis von Neuaufträgen zu den Lagerbeständen keine Hinweise für eine Stabilisierung liefert. Der globale Einkaufsmanagerindex für den Dienstleistungssektor blieb deutlich im Wachstumsbereich, auch wenn er im Vergleich zum Vormonat gefallen ist. Tatsächlich war der Aufholbedarf im Dienstleistungssektor nach den COVID-bedingten Öffnungsmaßnahmen ein wesentliches unterstützendes Element für das Wirtschaftswachstum. Allerdings: Mit der zunehmenden Sättigung des Aufholbedarfs nimmt auch der Wachstumsbeitrag zum gesamten Wirtschaftswachstum ab. Positiver Impuls: Die Preiskomponenten der Einkaufsmanagerindizes deuten auf einen nachlassenden Preisdruck.

Graduelle Abschwächung

Die US-Arbeitsmarktberichte für den Monat Juni deuten auf einen weiteren sehr starken und engen Arbeitsmarkt hin. Die Arbeitslosenrate blieb mit 3,6% auf einem sehr tiefen Niveau. Das Beschäftigungswachstum blieb hoch, allerdings bei einem abnehmenden Trend. Auffällig ist der geringere Zuwachs im privaten Sektor (149 Tausend) als im gesamten nicht-landwirtschaftlichen Bereich (209 Tausend). Allerdings zeigte das Wachstum der durchschnittlichen Wochenlöhne mit 0,4% im Monatsabstand und 4,4% im Jahresabstand keine Hinweise für einen Rückgang.

Inflation weiter auf hohem Niveau

Im Zentrum des Interesses in dieser Woche steht die Veröffentlichung der US-Konsumentenpreisinflation für den Monat Juni. Die Schätzungen zeigen einen nur leichten Rückgang der gesamten Inflation ohne die traditionell volatilen Komponenten Nahrungsmittel und Energie von 0,4% im Monatsabstand im Monat Mai auf einen immer noch unbequem hohen Zuwachs von 0,3%. Im Jahresabstand würde dann die Kerninflation den fallenden Trend fortsetzen, von 5,3% im Mai auf 5,0%. Die Zentralbank wird ein besonderes Augenmerk auf die Kerninflation im Dienstleistungssektor ohne die Mietpreise legen. Diese ist im Mai auf nur 0,16% im Monatsabstand gefallen. Diese Marke liegt sogar unter dem Durchschnitt der Periode von 2012 bis 2019 mit 0,19%.

Higher for longer

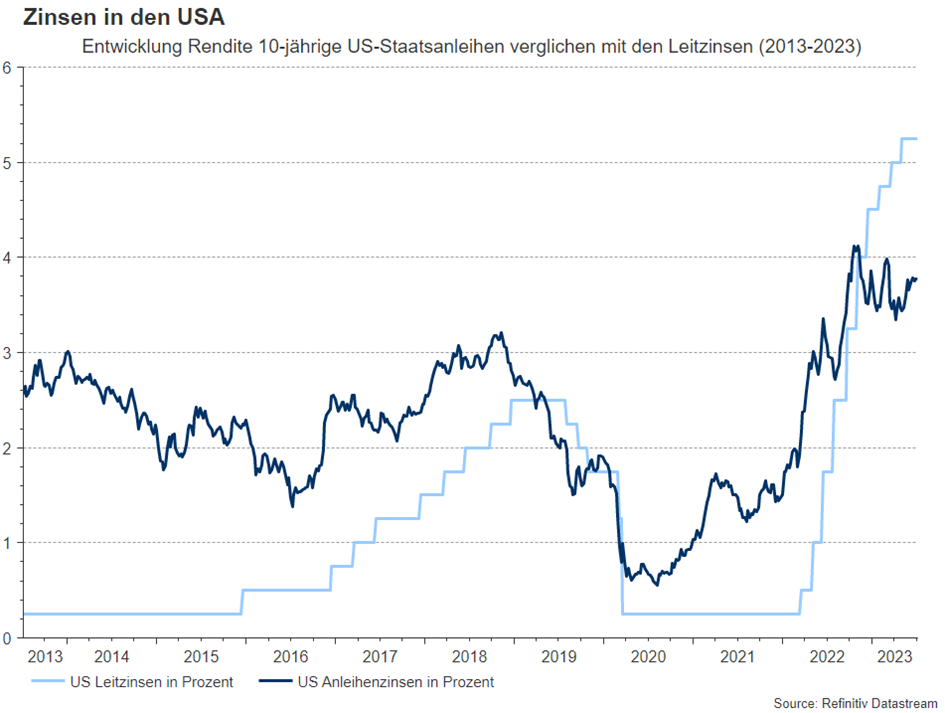

Der nur langsame Rückgang der Inflation motiviert die Zentralbanken, eine noch restriktivere Geldpolitik zu verfolgen. Das bedeutet nicht nur weitere Leitzinsanhebungen, sondern auch ein Halten des höheren Leitzinsniveaus für eine längere Zeit, sagen wir für die kommenden zwölf Monate. Das gilt umso mehr, als der Arbeitsmarkt in den entwickelten Volkswirtschaften weiterhin sehr eng ist. Tatsächlich drücken die Marktpreise eine weitere Zunahme der Erwartungen an künftige Leitzinsanhebungen. Bis Jahresende werden plus 0,3 Prozentpunkte in den USA und plus 0,5 Prozentpunkte in der Eurozone eingepreist. Für den 12. Juli wird eine Leitzinsanhebung in Kanada von 4,75% auf 5,0% erwartet. Auch wenn in Kanada im Juni die Arbeitslosenrate bereits das zweite Mal in Folge gestiegen ist (auf 5,4%, April: 5,0%), war das Beschäftigungswachstum mit knapp 60.000 außerordentlich stark.

Rezessionsgefahr geringer

Zudem haben die Erwartungen für Leitzinssenkungen nach dem Erreichen des Zinshöhepunktes abgenommen. Der Zeitpunkt wurde weiter in die Zukunft verschoben, das Ausmaß hat abgenommen. Das hat zwei Gründe. Erstens implizieren die Hinweise für ein anhaltendes Wirtschaftswachstum (mit Abwärtsrisiken) eine eher niedrige Wahrscheinlichkeit für eine unmittelbare „echte“ Rezession in den entwickelten Volkswirtschaften. Im Unterschied zu einer Stagnation beziehungsweise „technischen“ Rezession, wird sie als Rückgang des realen Wirtschaftswachstums zwei Quartale in Folge definiert. Wenn eine Rezession ausbleibt, werden die Zentralbanken die Leitzinsen weniger senken. Zudem könnte die Inflation zwar weiter fallen, aber sich über dem Zentralbankziel von 2% verankern. Damit verbunden wäre ein höheres Leitzinsniveau auf lange Sicht. Außer die Zentralbanken geben das Inflationsziel auf, entweder explizit oder versteckt. Zumindest ließe sich so erklären, warum der Renditeanstieg von US-Staatsanleihen seit Anfang Juli (von 4,37% auf 4,55%, Quelle Bloomberg) mit dem Anstieg der inflationsadjustierten Rendite (von 2,09% auf 2,27%) einhergegangen ist.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.