Vorweg in Kürze:

Erinnern Sie sich noch, was uns und die Finanzmärkte vor 30 Jahren bewegt hat? Die 80er – viele von den „Älteren“ denken zurück an die „guten alten Zeiten“. Es gab noch keine „Wisch-und-Weg“-Smartphones und keine „Daten-Kraken“. Dafür aber Schulterpolster in den Sakkos und Karotten-Hosen.

Nummer 1 in den deutschen Charts war damals ein Schauspieler (bekannt aus Knight Rider und Baywatch) namens David Hasselhoff mit dem Lied „I’ve been looking for freedom“.

Dieses passte übrigens zu jenem Ereignis, das wirklich die Welt bewegte: Den Fall der Berliner Mauer verbunden mit der Ostöffnung. An den Finanzmärkten war dies der Startschuss zu deutlich fallenden Renditen für Staatsanleihen.

Ein Chart sagt mehr als 1.000 Worte

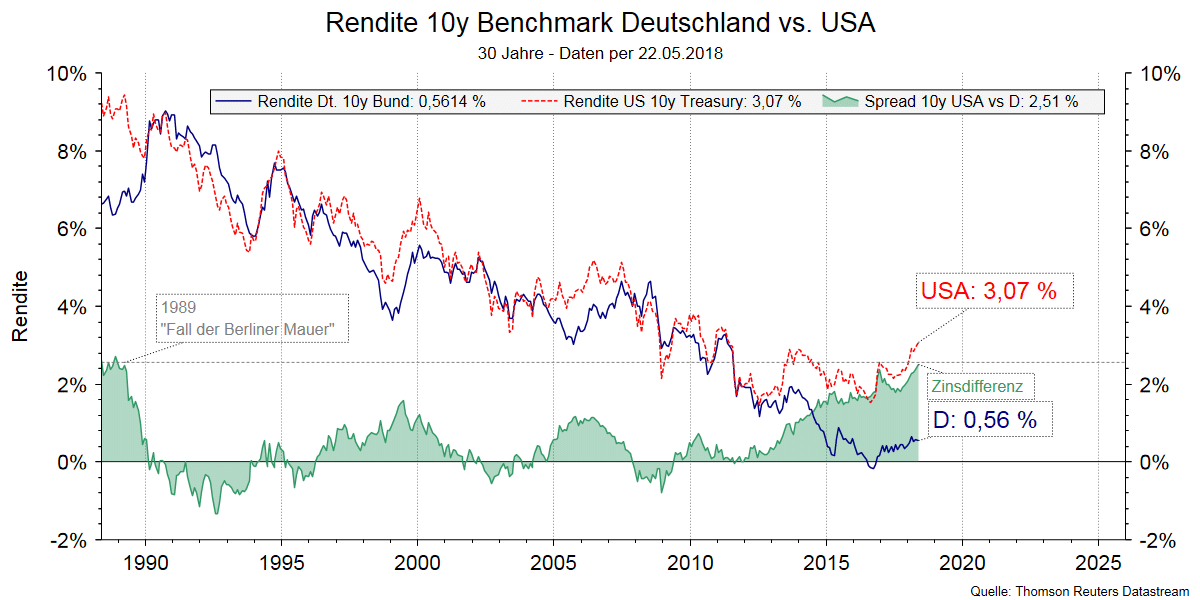

Auf dem folgenden Chart stellen wir die Entwicklung der Renditen von Staatsanleihen mit 10 Jahren Restlaufzeit für die USA und Deutschland der letzten 30 Jahre dar. Im Anschluss möchten wir ein paar bemerkenswerte Erkenntnisse daraus erläutern und die Frage stellen: „Wie könnte es weitergehen?“

Grafik: Langfristige Entwicklung der Rendite von Staatsanleihen mit 10 Jahren Restlaufzeit Deutschland (blau) und USA (rot) mit Zinsdifferenz (grün). Quelle: Datastream, Zeitraum 30 Jahre per 22.05.2018

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

Die Grafik zeigt die Rendite deutscher Staatsanleihen in blau und jene aus den USA in rot. Die Rendite-Differenz ist in grün dargestellt. In der langfristigen Betrachtung kann man einige Entwicklungen gut erkennen:

- Die Renditen aus den USA und aus Deutschland sind deutlich gefallen

- Der Rückgang der Renditen erfolgte in Wellen

- Zumeist, aber nicht immer, lag die Rendite der USA über jener aus Deutschland

- Die Rendite-Differenz zwischen den beiden Ländern (= Spread) schwankte im Zeitablauf

- Die Rendite für deutsche Staatstitel erreichte im Tief sogar eine negative Rendite

Was bedeutet diese Entwicklung für Anlegerinnen und Anleger?

Die Rendite stellt immer die Kehrseite der Kursentwicklung dar. Das bedeutet: Die Anleihekurse von Staatsanleihen aus Deutschland und den USA sind in diesem Zeitraum – wenn auch mit deutlichen Gegenbewegungen – gestiegen. Investoren haben also nicht nur die laufenden Zinsen erhalten, sondern einen Zusatzertrag durch gestiegene Anleihekurse erzielt. Die beste Strategie wäre gewesen, immer investiert zu sein und sich von Rückschlägen nicht beeindrucken zu lassen.

Die Entwicklungen der Zukunft lassen sich nicht vorhersehen. Aber folgendes kann man vorweg sagen: „Wenn die Renditen steigen, dann geben im Umkehrschluss die Kurse der bestehenden Anleihen nach. Ende der 1980er Jahre hatten wir Rendite-Niveaus von über 8 % als Ausgangsbasis. Durch die laufenden Zinsen konnten Kursschwankungen leichter kompensiert werden als heute, wo die Rendite von US Papieren bei ca. 3 % und von deutschen Staatstiteln bei ca. 0,5 % liegt.

Die Zinsdifferenz ist aktuell hoch wie vor 30 Jahren

Wenn wir Staatsanleihen aus den USA und Deutschland betrachten, so reden wir von Titeln mit sehr hoher Bonität, bei denen Zahlungsausfälle nicht zu erwarten sind. Der Unterschied liegt in der Währung und in der Anlageregion. Ein wichtiges Kriterium für Investoren ist die Höhe der Zinsdifferenz zwischen den beiden Ländern. Diese wird auch Spread genannt und wir haben sie in der Grafik als grüne Fläche dargestellt. Mit einem aktuellen Spread von über 2,5 % zugunsten der USA ist die Zinsdifferenz so hoch wie zuletzt im Jahr 1989!

Rational denkende Investoren beurteilen, ob die Höhe der Zinsdifferenz eine mögliche schwächere Währung kompensieren kann.

Bei einem Spread von 2,5 % (pro Jahr) bedeutet dies einen Zinsvorsprung von 25 % in 10 Jahren zugunsten der US Anleihen. – Oder anders ausgedrückt: Wenn der USD in 10 Jahren um 25 % verliert, haben Euro-Investoren damit immer noch den gleichen Ertrag wie bei einer Veranlagung in deutsche Staatsanleihen.

Der historisch hohe Spread spricht aktuell klar für die US Titel. Dazu kommt, dass die US Notenbank (FED) ihre Anleihekäufe bereits 2014 gestoppt hat, während die Europäische Zentralbank (EZB) weiterhin offensive Zukäufe getätigt hat und erst für Herbst 2018 ein Ende erwartet wird. Die FED liegt somit zeitlich ca. 4 Jahre vor der EZB und hat auch die weiteren zu erwartenden Zinsschritte für 2018 und 2019 an den Markt kommuniziert. Die EZB hat noch keine Statements über die mögliche zukünftige Zinspolitik abgeben – außer, dass die Zinsen auf längere Zeit sehr niedrig bleiben werden.

Als das letzte Mal die Spreads zugunsten der USA so hoch waren, schrieben wir das Jahr 1989. In diesem Jahr war David Hasselhoff (bekannt aus Baywatch und Knight Rider) mit „I’ve been looking for freedom“ Nummer 1 in der deutschen Hitparade. Übrigens: Die Serie Knight Rider wurde vor kurzem neu verfilmt und auch Baywatch kam mit neuen Darstellern ins Kino. Wiederholt sich hier die Geschichte?

Wie kann man investieren bzw. investiert bleiben?

Wir haben erwähnt, dass die beste Strategie war, immer investiert zu bleiben. Anlegerinnen und Anleger werden zu Recht fragen: „Wie kann ich 30 Jahre investiert bleiben, wenn doch die Anleihe nach 10 Jahren abläuft?“

Die Lösung lautet: Ein Investmentfonds ist und bleibt immer investiert. Er kauft automatisch Anleihen nach und bietet Anlegerinnen und Anlegern somit die Möglichkeit jederzeit in den ausgewählten Markt zu veranlagen – und ohne Laufzeitbegrenzung dabei zu bleiben.

Fazit: Aus dem langfristigen Chart können wir folgendes lernen: In den letzten 30 Jahren war es aufgrund der laufend fallenden Renditen sinnvoll in Staatsanleihen zu investieren und investiert zu bleiben. Was die Zukunft betrifft: Die Experten der Erste Asset Management gehen nicht davon aus, dass die Renditen weitere 30 Jahre fallen. Anlegerinnen und Anleger sollten ihr Portfolio abseits der kreditsicheren Staatsanleihen ausreichend diversifizieren!

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.