In den letzten Tagen sind Aktien und andere risikobehaftete Wertpapierklassen unter Druck geraten, obwohl seit Jahresanfang der Optimismus für eine wirtschaftliche Erholung gestiegen ist. Kann das mit „Buy the rumor, sell the fact“ begründet werden? Waren also die guten Nachrichten in den Marktpreisen reflektiert? Oder steckt ein anderer Mechanismus dahinter, der von Bedeutung für zukünftige Entwicklungen sein könnte?

Wirtschaftswachstum höher als erwartet

Die Wirtschaftsindikatoren für das vierte Quartal 2020 haben sich in den meisten Ländern kräftiger als erwartet entwickelt. Die Schätzung für das globale Wachstum des Bruttoinlandsproduktes im vierten Quartal wurden seit Jahresanfang von 1,3% auf 1,8% (im Vergleich zum dritten Quartal) nach oben revidiert (Quelle: Erste AM). Der negative Effekt der Eindämmungsmaßnahmen auf die wirtschaftliche Aktivität war etwas geringer als angenommenen. Vor allem der Fertigungssektor und der Güterhandel konnte sich gut halten und haben Ende 2020 das Vor-Covid-Niveau überschritten.

Länderweise fällt die kräftige Entwicklung in den USA (aufgrund der hohen staatlichen Unterstützung) und in Nordost-Asien (gutes epidemiologisches Management, hohe Nachfrage nach Gütern, insbesondere im IT-Sektor) auf. Naturgemäß waren die kontaktintensiven Servicesektoren am stärksten betroffen. Die Indikatoren deuten für das erste Quartal auf eine Eintrübung des globalen Wachstums auf 0,5% im Vergleich zum Vorquartal hin. Der Rückgang ist weniger ausgeprägt als ursprünglich veranschlagt. Für die Zukunft lassen die angelaufenen Impfstoffprogramme, die üppigen Fiskalpakete in den USA und im Vereinigten Königreich sowie die generell erhöhten Sparquoten der Konsumenten eine baldige kräftige Beschleunigung des Wachstums erwarten. Natürlich gibt es regionale Unterschiede.

Optimismus: Vor-Covid Niveaus bereits Mitte 2022?

Dieses Umfeld hat für einige wichtige Länder zu einer Aufwärtsrevision der Projektionen für das Wirtschaftswachstum auf die mittlere Sicht (drei Jahre) geführt. Das Vor-Covid-Niveau (viertes Quartal 2019) wird den Prognosen entsprechend, von Land zu Land unterschiedlich, früher als gedacht erreicht werden. Zum Beispiel erwartet die Europäische Kommission mittlerweile ein Erreichen des Vor-Covid-Niveaus Mitte 2022 anstatt Ende 2023. Weil dadurch die Ressourcen-Auslastung am Arbeitsmarkt und bei der Produktion besser ausfällt (die negative Produktionslücke geringer als erwartet ist), wird der mittelfristige Inflationsausblick, von Land zu Land unterschiedlich, leicht nach oben genommen. Aktuell befindet sich die Konsumentenpreis-Inflation in vielen Ländern unter dem jeweiligen Zentralbank-Ziel. Die Zentralbank-Ziele für die Inflation könnten in einigen Ländern früher als gedacht erreicht werden.

Renditen der Staatsanleihen steigen

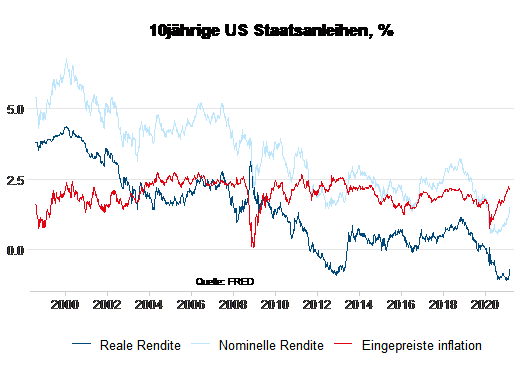

Auf dem Finanzmarkt haben die besseren Wachstums- und Inflationsaussichten zu einem Anstieg von Staatsanleihen-Renditen geführt. Die wichtigste Referenzrendite, die zehnjährige Staatsanleiherendite in den USA, ist von 0,91% am 1. Jänner auf 1,47% angestiegen.

Hierbei sind zwei Entwicklungen bemerkenswert:

- Die Geschwindigkeit des Anstiegs hat zugenommen.

- Der Anstieg der nominellen Renditen wurde seit Jänner im Unterschied zum vergangenen Jahr nicht mehr hauptsächlich von zunehmenden Inflationserwartungen sondern von einem Anstieg der realen Rendite getrieben.

Die in den Anleihekursen eingepreiste Inflation hält aktuell bei 2,21%. Anfang Jänner betrug sie 2% (Stand: 4.3.2021, Quelle Bloomberg). Im Unterschied dazu stieg die um die Inflation bereinigte Rendite von minus 1,09% auf minus 0,75% an. In den letzten Tagen haben die Renditeanstiege zu Kursrückgängen bei zahlreichen anderen Assetklassen geführt. Wie kann das sein, wo doch der Wachstumsoptimismus gestiegen ist?

Grafik: Struktureller Rückgang der realen Renditen

Wertpapierpreise: Wachstum versus Zinsen

Prinzipiell gibt es zwei mögliche Gründe für Kursrückgänge: Entweder gibt es enttäuschende Nachrichten für die zukünftigen Cash Flows (Dividenden bei den Aktien), oder die Zinsen steigen an. Aktuell haben sich die Wirtschaftsnachrichten verbessert, weshalb auch die Zinsen angestiegen sind. Hier kommt eine wichtige Beziehung in der Volkswirtschaft zum Tragen: Höheres Wachstum geht mit höheren realen Zinsen einher. Wenn im Durchschnitt die Einkommen steigen, wird ein Anreiz benötigt, nicht alles für den Konsum auszugeben, sondern auch zu investieren. Leider gibt es eine sehr hohe Bandbreite für die Sensitivität zwischen realen Zinsen und Wachstum (0,5% bis 2%).

Wachsen die Dividenden, wirkt sich das positiv auf den Aktienpreis aus. Genau umgekehrt verhält es sich bei steigenden Zinsen: die haben für Aktien meistens einen negativen Beigeschmack. Der Zusammenhang zwischen Zinsen, Wachstum und Wertpapierpreisen wird anhand der vielleicht wichtigsten Gleichung in der Finanzwirtschaft sichtbar: Der Preis eines Wertpapiers ergibt sich aus den erwarteten zukünftigen Zahlungen (Cash Flows). Bevor die Cash Flows jedoch zusammengezählt werden können, müssen sie auf den heutigen Tag abgezinst werden.

Generell gilt:

- Je höher der Zinssatz, desto niedriger der heutige Wert (Barwert) der zukünftigen erwarteten Cash Flows.

- Je weiter die Cash Flows in der Zukunft liegen, umso größer ist dieser Zusammenhang (gemessen anhand der sogenannten Duration). Tatsächlich haben in der vergangene Woche Wertpapierklassen mit einer langen Duration (und einer hohen Bewertung wie etwas Technologieaktien) am meisten gelitten.

Zwei Kernthemen

Bewegungen bei den realen Zinsen beeinflussen maßgeblich die Kursbewegungen bei anderen Wertpapieren. Ein wesentlicher Grund, weshalb zahlreichen Wertpapierklassen in den vergangenen Jahrzehnten hohen Kursanstiege verzeichneten war der Umstand, dass die realen Zinsen stärker gefallen sind als die Wachstumsaussichten.

Daraus ergeben sich zwei Kernthemen:

1. Wenn die Renditen strukturell (auf die lange Sicht) ansteigen, ändert sich der Zusammenhang (die Korrelation) zwischen Aktien und Anleiherenditen von positiv auf negativ. Kurzfristige Rendite-Anstiege könnten, im Unterschied zur Zeitspanne von den 1990ern bis jetzt, im Durchschnitt mit kurzfristigen Kursrückgängen bei den Aktien einhergehen.

2. Für die weitere mittelfristige Entwicklung der Aktienpreise ist nicht so sehr relevant, ob die realen Zinsen steigen, sondern ob sieo stärker oder weniger stark als die Wachstumserwartungen ansteigen. Hier wird den Zentralbanken eine wesentliche Rolle zukommen.

Zinskurven-Management vor Herausforderungen

Solange die expliziten und impliziten Ziele der Zentralbanken wie Vollbeschäftigung, Inflation langfristig bei 2%, Finanzstabilität und niedrige Zinsen für die Finanzierung der hohen Staatsverschuldung nicht in Konflikt geraten, ist alles in Ordnung. Für den Finanzmarkt und die Staatsschuldendynamik ist die Geldpolitik jedoch effektiver (niedrige Leitzinsen und hohe Liquidität befördern Wertpapierpreise nach oben und umgekehrt) als für Wirtschaftswachstum und Inflation (Zusammenhang zwischen Arbeitslosigkeit und Konsumentenpreisinflation ist gering, gemessen anhand der Phillips-Kurve). Ein Boom an den Märkten war die Folge. Die Renditeaufschläge für das Länderrisiko sind trotz ansteigender Staatsverschuldung (zum Beispiel für Italien) gesunken.

Die Zentralbanken signalisieren weiterhin eine anhaltend ultra-expansive Geldpolitik: auf absehbare Zeit sind keine Leitzins-Anhebungen zu erwarten Gleichzeitig sind die im Markt gepreisten Erwartungen für die erste Zinsanhebung jedoch näher gerückt: In den USA wird für März 2023 bereits eine vollständige Leitzinsanhebung eingepreist. Es geht aktuell also nicht darum, dass die Inflationserwartungen aus dem Ruder laufen, sondern darum, dass generell die Anleitung der Markterwartungen seitens der Zentralbanken (Forward Guidance) etwas unglaubwürdiger geworden ist. Kompliziert wird es nun, weil Renditeanstiege den Zentralbanken sogar recht sein könnten: dadurch wird das Risiko für eine Übertreibung auf den Märkten (Finanzstabilität) reduziert. Natürlich will man nur moderate und langsame Renditeanstiege, weil gleichzeitig verlautbart wird, die Zinsentwicklung auf den Märkten genau zu verfolgen (Verbalintervention). Sollten die Renditen jedoch weiterhin kräftig ansteigen, das heißt, mehr als die Wachstumserwartungen zunehmen, wird das Zinskurvenmanagement der Zentralbanken offensichtlicher werden. Denn in diesem Fall würden Zentralbanken (wahrscheinlich) mit mehr als nur „weichen“ Aussagen versuchen, die Geschwindigkeit von Zinsanstiegen zu drosseln.

Schlussfolgerung: Das Umfeld für die Finanzmärkte wird unterstützend bleiben. Die Zentralbanken werden starke und schnelle Rendite-Anstiege erfolgreich zu verhindern versuchen. Die Volatilitäten (Kursschwankungen) werden wahrscheinlich zunehmen, weil die Bewertungen bei vielen Wertpapierklassen vor allem wegen der vorangegangenen Rendite-Rückgänge überdurchschnittlich sind. Die realen Renditen könnten nun einen, wenn auch nur leichten, Anstiegstrend eingeschlagen haben.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.