Im Zuge der globalen Pandemie haben die wichtigsten Zentralbanken der Welt die expansive Geldpolitik nochmals gelockert und die Geldmenge weiter gesteigert. Es wird alles getan, dass die globale Wirtschaft nach vielen Monaten harter Einschränkungen in Schwung kommt. In den USA bzw. in China ist dies bereits eindrucksvoll gelungen. Manche Industriesektoren wie z.B. die Chipindustrie kommen mit der Produktion gar nicht nach, um die hohe Nachfrage zu befrieden. Das Thema Inflation ist auf einmal an der Tagesordnung. Wer einen stärkeren Anstieg der Preissteigerung abfedern möchte, hat dazu mehrere Möglichkeiten – mit realen Werten wie Aktien, Immobilien und Gold.

Mit dem gerade zur Zeichnung aufliegenden Fonds ERSTE REAL ASSETS investieren AnlegerInnen zum Start des Fonds in einen Mix aus ca. 50% globalen Aktien, 17% Immobilienfonds und 33 % Gold (vorrangig in Form von Exchange Traded Commodities (ETCs).

Wir wollen heute die Rolle des Goldanteils im Portfolio beleuchten und baten den Goldexperten von Erste Group Research, Hans Engel, um eine Einschätzung.

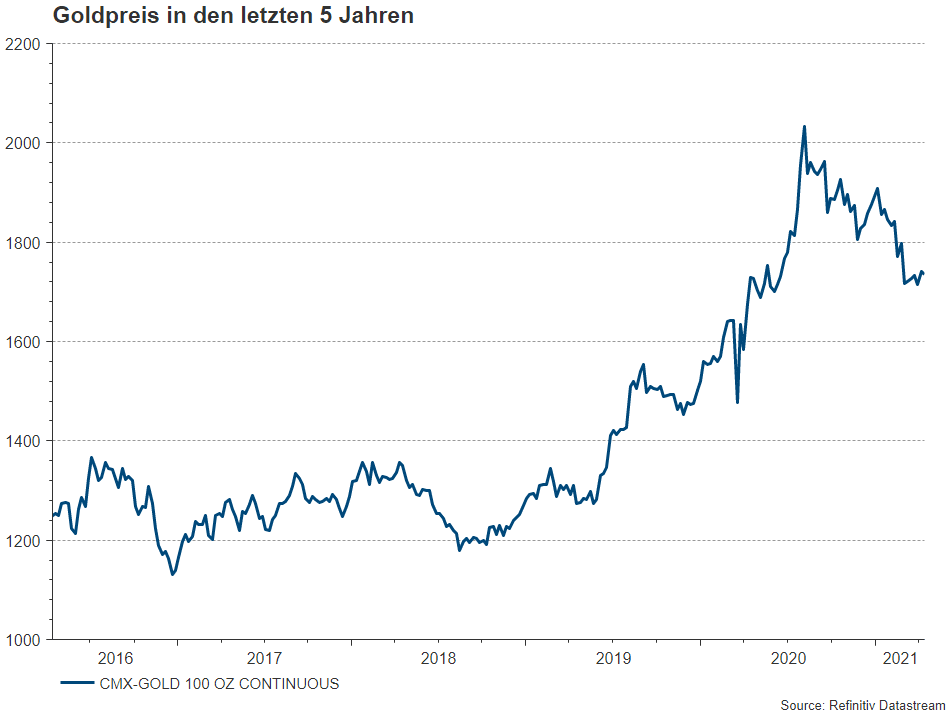

Der Goldpreis fiel im ersten Quartal um -5,9% in Euro gerechnet. Für ein Investment, von dem man sich Stabilität erwartet, ist das nicht so wenig. Ist der Glanz von Gold ermattet?

Bei der Betrachtung der aktuellen Entwicklung des Goldpreises muss man die Kirche im Dorf lassen. In den 5 Jahren hat sich der Preis ja fast verdoppelt, das heißt von Ende 2015 bis August 2020. Dass nach einem jahrelangen übermäßigen Anstieg eine gewisse Konsolidierung zu Tage getreten ist, war nicht weiter überraschend. Ich würde sogar sagen, dass sie gesund war. Überdies hat Gold letztes Jahr besser performt als die meisten Aktienmärkte: So ist der Goldpreis (auf US-Dollar Basis) um 24% gestiegen, während der breite US Aktienmarkt um 16% zulegte.

Hinweis: Die Preisentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu.

Was war die Ursache für den Preisrückgang im 1. Quartal? Welche Einflussfaktoren waren ausschlaggebend?

Die Abschwächung des Goldpreises war vor allem dadurch begründet, dass Investoren aufgrund der erwarteten wirtschaftlichen Erholung in diesem Jahr verstärkt in riskantere Anlageklassen wie Aktien oder Unternehmensanleihen investierten. Gold wurde in diesem Umfeld weniger nachgefragt. Die Preise für Staatsanleihen kamen ebenfalls unter Druck, was in den USA zu einem Renditeanstieg führte. Die Opportunitätskosten für das Halten von Gold sind dadurch angestiegen.

Wie ist das Thema Inflation bzw. Inflationserwartung im Zusammenhang mit dem Goldpreis zu sehen?

Die in diesem Jahr höheren, volatilen Inflationsraten führen auch zu einer Schwankung der realen Renditen. Je niedriger die realen Renditen sind, umso deutlicher reagiert der Goldpreis mit Anstiegen. Der preiserhöhende Effekt ist aber nicht mehr so stark ausgeprägt, wie das bei negativen realen Renditen der Fall war. Ein starker Anstieg der Renditen ist allerdings unwahrscheinlich, da die globalen Notenbanken wegen der niedrigen Inflationsraten voraussichtlich noch einige Jahre ihre Leitzinsen nicht anheben werden. Durch die massiven Staatsanleihen-Ankäufe werden die Renditen niedrig halten.

Wie hat sich die Nachfrage nach Gold in den letzten Monaten entwickelt?

Die uns aktuell vorliegenden Zahlen reichen bis zum Ende des Vorjahres. Im vierten Quartal 2020 war sie um -28% (verglichen mit dem 4. Quartal 2019) gesunken. Durch die Folgen der COVID-19-Ausbreitung und wegen des angestiegenen Goldpreises ging der Juwelierbedarf im selben Zeitraum um -13% zurück. Der Absatz an Barren und Münzen stieg hingegen um +10%. Die globalen Notenbanken erhöhten geringfügig ihre Bestände.

In diesem Jahr ging die Konsolidierung weiter: Globale Gold-ETFs verloren im März 107,5 Tonnen (-5,9 Mrd. US Dollar, -2,9% der verwalteten Vermögen) und verzeichneten damit im vierten von fünf Monaten Abflüsse. Das weltweit verwaltete Vermögen liegt laut dem World Gold Council bei 3.574 Tonnen (Wert 194,5 Mrd. US-Dollar) und damit wieder auf dem Stand von Juni 2020. Seit dem Höchststand der Vermögenswerte im November 2020 sind die Bestände der Gold-ETFs in Tonnage ausgedrückt um fast 9% gesunken, was in etwa dem Verlust des Goldpreises im selben Zeitraum entspricht.

Kann man beim Goldpreis nach der Konsolidierung von einer Art Bodenbildung sprechen? Könnte die Nachfrage in den nächsten Monaten steigen und wenn ja weshalb?

Ich habe keine Kristallkugel und es gibt Einflussfaktoren, die sich rasch verändern können, wie z.B. die überraschend schnell gestiegenen Renditen der US-Staatsanleihen. Gold ist derzeit vor allem aus Diversifikationsgründen attraktiv. Etwas volatilere Aktienmärkte in den nächsten Monaten sollten eine baldige Stabilisierung des Goldpreises zur Folge haben. Wir prognostizieren für das zweite Quartal einen leichten Goldpreisanstieg. Er sollte in einer Spanne zwischen circa 1.750 bis 1.780 US-Dollar notieren. Langfristig sollte sich der Goldpreis in einem moderaten Aufwärtstrend bewegen. Also wir haben Luft nach oben.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.