Die langanhaltende Phase der Preisstabilität endete im Jahr 2021 mit einem Inflationsschock. Die Inflation ist in Europa damals aufgrund von Angebotsschocks in drei Hauptbereichen sprunghaft angestiegen:

- im Energiesektor,

- in der Lieferkette

- und auf dem Arbeitsmarkt.

Das Problem der Europäischen Zentralbank (EZB) war, dass sie keinen Einfluss auf die Ölexporte aus Russland und die Corona-Politik Chinas hat. Die Geldpolitik kann nur nachfragedämpfend den historisch engen Arbeitsmarkt mildern, indem sie die nominellen Kosten für Investitionen steigert. Gleichzeitig sollen Haushalte dazu bewegt werden, aufgrund der höheren Zinsen mehr zu sparen und somit Konsum in die Zukunft zu verschieben.

Die offene Frage ist nun, ob diese Angebotsschocks auch einen strukturellen Effekt auf die Inflation haben – also zu einer strukturell höheren Inflation führen. Dazu könnte eine nichtlineare Version der Phillipskurve Aufschluss geben. Diese bringt die Inflation mit dem Mangel an Arbeitskräften in Verbindung, und geht auf den britischen Ökonomen und Statistiker Alban Phillips zurück.

Inflation, Arbeitslosigkeit und offene Stellen

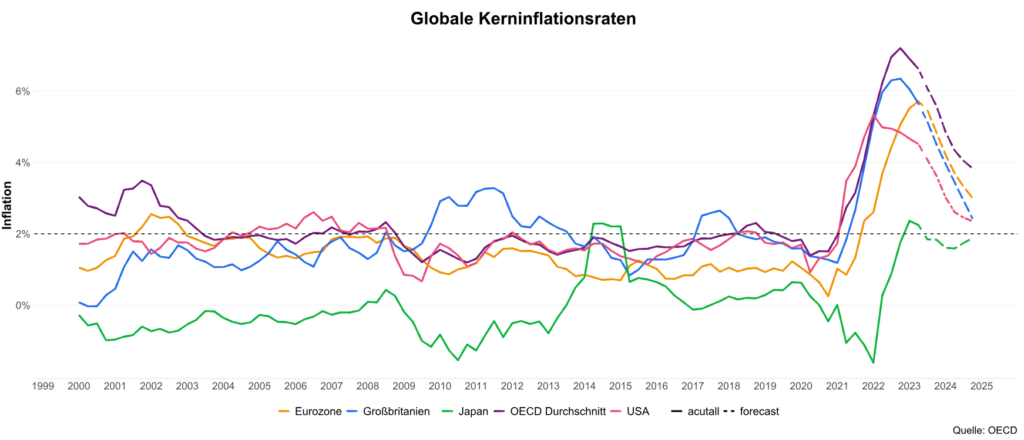

Die Inflation selbst zeigt auf globaler Ebene ein uneinheitliches Bild. Zieht man Schätzungen der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) heran und lässt man Lebensmittel und Energie außer Acht, so hat sich die Kerninflation in den vier größten Volkswirtschaften – den USA, der Eurozone, Japan und dem Vereinigten Königreich – unterschiedlich entwickelt.

In den USA ist die Inflation weiterhin hoch, zeigt jedoch bereits jetzt einen rascheren Abwärtstrend auf und war zudem nie so hoch wie in Europa. Die OECD sagt voraus, dass die Kernrate Ende 2024 beinahe am Inflationsziel der FED bei rund 2% angelangt ist.

Im Vereinigten Königreich und in Europa verringerte sich die Inflation langsamer und zeigt nun eine Plateaubildung auf. In Großbritannien ging sie rascher zurück als erwartet – beide Inflationsraten verharren nun auf einem ähnlichen Niveau. Die OECD schätzt jedoch, dass die Inflation von der britischen Notenbank schneller bekämpft werden kann, als es für die EZB der Fall ist. Eine mögliche Erklärung könnte die höhere Sensitivität zum Ölpreis sein, aber auch das schwache Wirtschaftsumfeld in Deutschland.

Abbildung 1 – Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Zudem zeigen die jüngsten Schätzungen in Österreich, dass die Inflationsrate im August wieder von 7,0% auf 7,4% angestiegen ist, was wiederum darauf hinweisen könnte, dass die Inflationswelle noch nicht gänzlich zu Ende ist.

Bis das Inflationsziel der europäischen Zentralbanken erreicht ist, müssen diese noch einen deutlichen Rückgang hinnehmen. Währenddessen hat Japan mit einem starken Preisanstieg die Tradition von drei Jahrzehnten durchbrochen, die durch Preissteigerungen nahe null gekennzeichnet war. Die Vorhersagen der OECD sehen nun eine Inflationsrate am Zwei-Prozent-Ziel voraus, was eine übliche Zielgröße bei Zentralbanken darstellt.

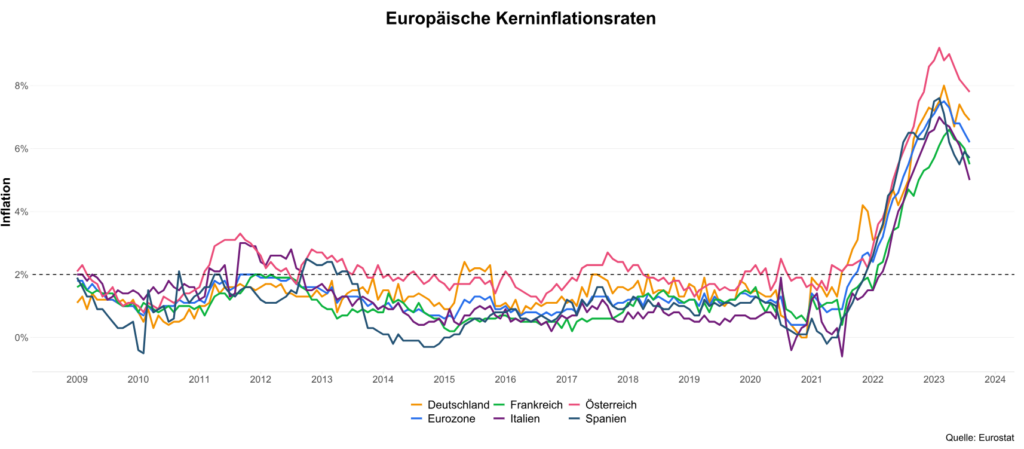

Abbildung 2 – Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

In Abbildung 2 wird die Inflation im innereuropäischen Raum für die vier größten Volkswirtschaften und Österreich dargestellt. Die blaue Linie stellt die durchschnittliche Inflation der Eurozone dar.

Nach der Eurokrise hatte die EZB eher mit deflationären Tendenzen zu kämpfen, da die Unsicherheit rund um den Euro groß war. Die Länder im Süden Europas hatten mit hohen Arbeitslosenraten zu kämpfen, weil sie den Schock der Eurokrise nicht durch Abwertung abfangen konnten. Das Wachstum war generell schwächer und Investitionen geringer, so dass die Inflation für die Zeit nach der Eurokrise kein Problem darstellte.

Das änderte sich mit der Pandemie. Die Zero-Covid Politik der chinesischen Zentralregierung führte zu einem globalen, angebotsseitigen Schock. Plötzlich waren wichtige Komponenten zur Herstellung von Waren in Europa nicht mehr verfügbar oder nur zu weit höheren Preisen zu haben. Zudem hat der Einmarsch Russlands in die Ukraine die Gaspreise in Europa in die Höhe schnellen lassen.

Wir sehen nun eine leichte Erholung der Inflationsraten, jedoch geht diese sehr langsam voran. Österreich ist hier ein negativer Ausreißer. Durch viele Einmalzahlungen, Erhöhung der Pensionen und generell lockerer Fiskalpolitik während der Pandemie, wurde sehr viel Geld in Umlauf gebracht. Die Folgen werden wahrscheinlich weiterhin zu spüren sein und Österreich wir sich für die nächsten Quartale bei den Inflationsraten eher im oberen Drittel befinde.

Das Phänomen des historisch engen Arbeitsmarktes

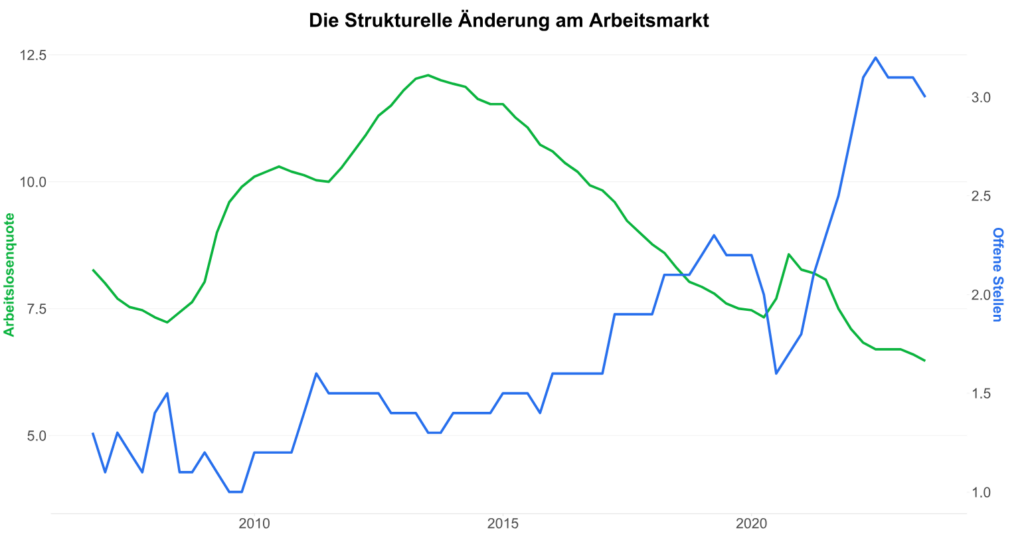

Es gibt jedoch noch eine strukturelle Veränderung am Arbeitsmarkt, die dazu führen könnte, dass die Inflation sowohl in den USA als auch Europa länger nicht das alte Niveau erreichen könnte. Der Arbeitsmarkt hat sich grundsätzlich verändert nach der Pandemie. Vor der Pandemie gab es viele Arbeitsuchende am Markt – die Arbeitslosenrate war durch die Eurokrise sehr hoch.

Abbildung 3 – Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

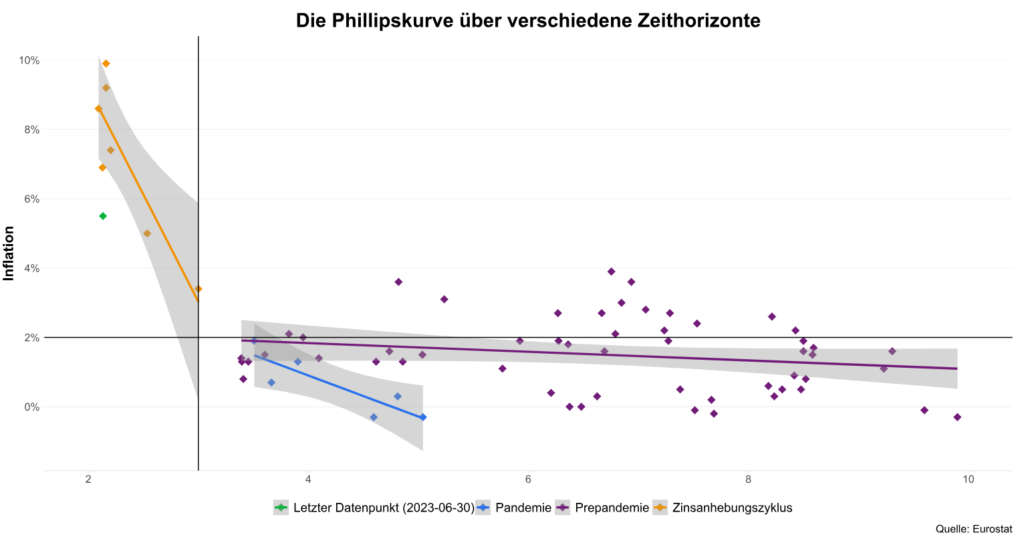

Zudem waren die offenen Stellen, also neu geschaffene oder unbesetzte Stellen, knapp, was sich negativ auf das Lohnwachstum auswirkte (Abbildung 3). Diese Quote (Arbeitslosenrate dividiert durch offene Stellen) wird in Abbildung 4 auf der X-Achse dargestellt; auf der Y-Achse die Inflation.

Durch das vorhin beschriebene Verhältnis am Arbeitsmarkt war die Phillipskurve über zehn Jahre lang horizontal. Eine Verengung auf dem Arbeitsmarkt hatte keinen Einfluss auf die Inflation (siehe violette Linie). Auch waren die außerordentlich hohen Arbeitslosenraten unmittelbar nach der Eurokrise nicht deflationär, da die EZB mit ihrer Quantitativen Lockerung die Zinsen auf historisch niedrige Niveaus drückte, was zu einem positiven Vermögenseffekt führte. Wenn Zinsen sinken, steigen die Preise von Anleihen.

Mit der Pandemie änderte sich das Verhältnis am Arbeitsmarkt. Die Arbeitslosenrate sank, während sich die offenen Stellen vermehrten. Dieser Trend war bereits vor der Pandemie gegeben, wurde jedoch noch während der Zeit zwischen 2020 und 2022 verschärft. Auch wurde die Phillipskurve steiler (blaue Linie). Jedoch war durch das Herunterfahren der Wirtschaft kein Preisdruck gegeben. Dieser begann erst bei der Wiedereröffnung der Wirtschaft, wo wichtige Vorleistungsgüter (primär aus China) und Arbeitskräfte fehlten.

Im derzeitigen Zinsanhebungszyklus waren sowohl Importgüter als auch Arbeitskräfte knapp. Die offenen Stellen im Verhältnis zu besetzten Stellen erhöhten sich auf 3% und verharren seitdem auf diesem Niveau, welches einen historischen Höchststand darstellt. In Österreich beträgt die Quote 4,7%.

Das niedrige Verhältnis zwischen Arbeitslosigkeit und offenen Stellen führte dazu, dass die Inflation sensitiver wurde – die Phillipskurve wurde sehr steil (orange Linie). Somit wird auch die Fiskalpolitik ineffizient. Jeder zusätzliche Euro, den der Staat ausgibt, erhöht nicht das Wachstum, sondern die Inflation. Jedoch hat eine steile Phillipskurve auch einen positiven Effekt.

Abbildung 4 – Prepandemie = vor 31.01.2020, Pandemie = 31.01.2020 bis 30.06.2021, Zinsanhebungszyklus = 01.07.2021 bis 30.06.2023; Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Unter der Voraussetzung, dass die Phillips-Kurve bei gut verankerten Inflationserwartungen stabil (gleichbleibend steil) bleibt, stützt diese die Vorstellung, dass eine relativ geringe Entspannung auf dem Arbeitsmarkt, also eine Reduktion des Arbeitskräftemangels, die Inflation von den gegenwärtig hohen Niveaus herunterbringen kann (siehe orange Linie).

Die erforderliche „Entspannung“ am Arbeitsmarkt kann entweder durch einen Anstieg der Arbeitslosigkeit oder einen Rückgang der offenen Stellen erreicht werden. Wie die Zentralbanken des Öfteren kommuniziert haben, gehen sie von einem „Soft Landing“ aus. Das heißt die offenen Stellen werden weniger, ohne dass sich die Arbeitslosenrate drastisch erhöht.

Diese Annahme wird jedoch immer öfters in Frage gestellt. Die Wirtschaft benötigt dringend Fachkräfte, um die Energiewende, die Entkoppelung von China und die Digitalisierung voranzutreiben. Somit wird es immer unwahrscheinlicher, dass sich die offenen Stellen ohne eine Rezession rasch von selbst reduzieren.

Das Risiko einer strukturell höheren Inflation in Europa hat sich in den letzten Jahren erhöht. Wenn man davon ausgeht, dass die offenen Stellen weiterhin 3% (relativ zu besetzten Stellen) betragen, müsste die Arbeitslosenquote im europäischen Schnitt auf mindestens 9% – 10% steigen, damit sich der Arbeitsmarkt unter Inflationsgesichtspunkten lockert. Derzeit liegt die Arbeitslosenquote bei rund 6,5%.

Wie sollten Investor:innen reagieren?

Generell gehen die Zentralbanken (sowohl die FED als auch die EZB) von einer weichen Landung aus. Währenddessen geht der Markt immer mehr von gar keiner Landung aus. Das heißt die Inflation bleibt hoch und dadurch auch die Zinsen.

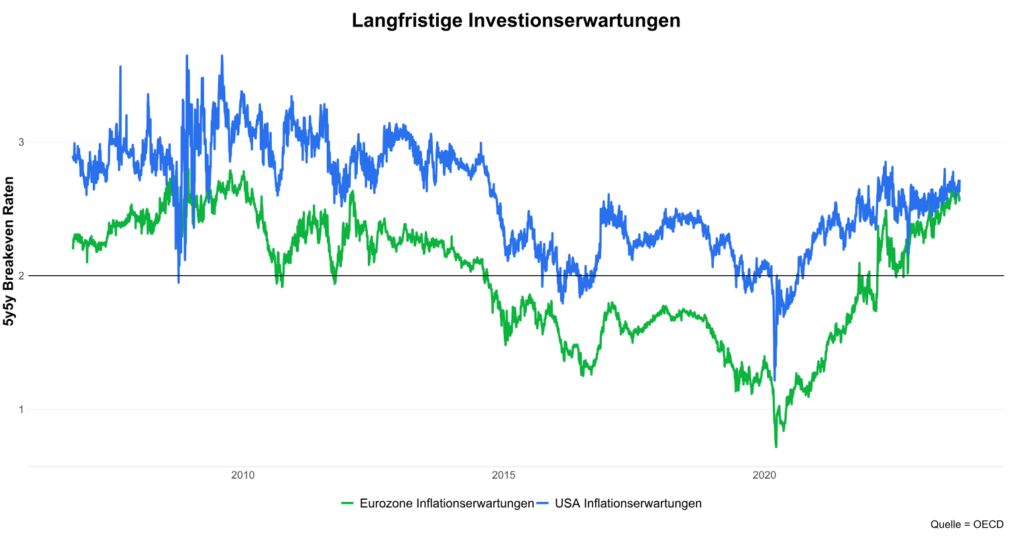

Die langfristigen Inflationserwartungen haben sich in Europa in den letzten Jahren erhöht. Generell war das Inflations- und Zinsumfeld niedriger als in den USA. Nun ist Europa auf einem ähnlich hohen Level wie die USA – wobei besonders hervorzuheben ist, dass sich auf beiden Seiten des Atlantiks die langfristigen Inflationserwartungen über dem Inflationsziel der Zentralbanken zu verankern scheinen. Jedoch ist das Wachstum des Bruttoinlandsproduktes in den USA bei 2,1%, während es in Europa bei 0,5% liegt.

Abbildung 5 – Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Diese Umstände werden gerade in den Märkten eingepreist. Die Zinsen am kurzen Ende der Zinskurve bleiben hoch, während die langfristigen Zinsen derzeit noch steigen. Dadurch sehen wir eine leicht steilere Zinskurve. Sofern sich die Inflation weiter als persistent herausstellt, würden die kurzfristigen Zinsen dann weiterhin hoch bleiben, während sich die langfristigen Zinsen erhöhen würden (die Preise für langfristige Anleihen sinken). Deshalb folgendes Fazit:

Fazit

Glaubt man an eine nachhaltige Versteilerung der Phillipskurve sollte das Zinsdurationrisiko (nähere Informationen zur Duration finden sie hier, Anm.) im Portfolio nur langsam erhöht werden – beispielsweise bis in den fünfjährigen Bereich wie bei den Laufzeitenfonds. Sollte man keine „Entspannung“ am Arbeitsmarkt sehen, könnten sich die Zinsen für längerfristige Anleihen an jene kürzerer Laufzeiten annähern.

Ein weiteres Argument ist, dass man sich mit geldmarktnäheren Produkten wie etwa dem ERSTE RESERVE CORPORATE oder dem ERSTE RESPONSIBLE RESERVE die Optionalität für unsichere Zeiten behält. Das Warten ist nicht direkt mit Verlusten bei den Zinszahlungen verbunden. Als Investor:in bekommt man für zweijährige deutsche Anleihen derzeit einen höheren Zins (3,2%) als für zehnjährige deutsche Anleihen (2,9%).

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Risikohinweise ERSTE RESPONSIBLE RESERVE

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE RESERVE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE RESERVE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE RESERVE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Vorteile für Anlegerinnen und Anleger

- Anlage in ausgewählte Anleihen nachhaltiger (ethischer) Emittenten .

- Gute Sicherheit durch Emittenten mit sehr guter bis mittlerer Bonität .

- Geringe Kursschwankungen durch Veranlagung in Anleihen mit variabler Verzinsung oder kurzer Restlaufzeit.

Zu beachtende Risiken

- Steigende Zinsen können zu Kursrückgängen führen.

- Bonitätsverschlechterungen können zu Kursrückgängen führen.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Risikohinweise ERSTE RESERVE CORPORATE

Vorteile für Anlegerinnen und Anleger

- Breite Streuung in ausgewählte überwiegend kurzlaufende oder variabel verzinste Unternehmensanleihen.

- Durch Währungssicherung kein Einfluss von Fremdwährungen.

- Chance auf attraktive jährliche Ausschüttungen.

Zu beachtende Risiken

- Bonitätsverschlechterungen können zu Kursrückgängen führen.

- Steigende Zinsen können zu Kursverlusten führen.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.