Beim Geld anlegen ist guter Rat teuer. In Immobilien investieren und ein Haus kaufen, oder doch lieber beim Sparbuch oder Bausparvertrag bleiben? Wertpapierfonds haben den Vorteil, dass man bereits mit geringen finanziellen Mitteln einen verbrieften Anteil an einem Vermögenswert wie einer Aktie, Staats- oder Unternehmensanleihe bekommt. Hier lesen Sie die 5 wichtigsten Fakten über aktives Fondsmanagement:

1. Was sind Wertpapiere?

Ein Wertpapier ist ein verbrieftes Recht, das als Urkunde zum Beispiel eine Beteiligung an einem Unternehmen repräsentiert (= Aktie). Der Inhaber dieser Urkunde erhält gewisse Rechte wie auf Dividenden (regelmäßige Ausschüttungen) und kann diese Urkunde weiterverkaufen. Urkunden werden heutzutage nicht mehr ausgehändigt. Die Rechte werden elektronisch verbrieft und mit einer spezifischen Kennnummer auf einem Wertpapierdepot eingebucht.

BEISPIEL FÜR EINE AKTIE

Quelle: Wiener Börse

Das Bild zeigt die Namensaktie von Ludwig van Beethoven an der Österreichischen Nationalbank, deren Aktien am 1. April 1816 an der Wiener Börse eingeführt wurden. Heute werden die Aktien auf einem Wertpapierdepot geführt. Die Österreichische Nationalbank ist nicht mehr börsennotiert.

2. Wertpapiere als Alternative

Wertpapiere sind eine Alternative zu traditionellen Anlageformen wie Sparbuch oder Bausparvertrag. Erwirbt man über sein Bank-Depot ein Wertpapier, kann man es natürlich auf eigene Faust versuchen. Es gibt viele Möglichkeiten sein Geld auch mit geringem Kapital in mehrere Aktien oder Unternehmensanleihen zu investieren, z.B. mit Fonds. Über entsprechende Informationskanäle der Banken oder über unabhängige Online-Nachrichtendienste kann man im Internet den Kursverlauf der erworbenen Wertpapiere mitverfolgen, Nachrichten von börsennotierten Unternehmen abrufen, Marktkommentare lesen, den Kursverlauf mit speziellen Graphen (Charts) vergleichen, Empfehlungen von Wertpapier-Analysten bewerten, usw.

3. Investieren erfordert Zeit und Wissen

Es obliegt jedem selbst, sich in dem Dickicht an Informationen zurechtzufinden und die Informationen „richtig“ zu interpretieren. Dafür benötigt es Wissen, Zeit und Aufmerksamkeit für das Wesentliche. Wenn man diese Zeit nicht hat, gibt es Profis, die dabei helfen.

Das sind zum einen KundenberaterInnen mit Wertpapier-Wissen in der Erste Bank und Sparkasse. Sie erörtern mit den Kundinnen und Kunden die Anlage-Entscheidungen, klären den finanziellen Rahmen und schlagen auf Basis eines individuellen Risiko-Ertragsprofils vor, welche Wertpapiere am besten passen. Dabei greifen Sie greifen auf Experten-Wissen wie z. B. bei Fondsgesellschaften oder Asset Managern zurück, die Investmentfonds (Link Was ist ein Fonds) verwalten.

4. Was machen Fondsmanager?

Es sind Fondsmanager oder Fondsmanagerinnen, welche die Geldströme in einem Investmentfonds lenken. Doch was macht so ein Fondsmanager? Je nachdem, wie sehr dieser in die Auswahl der Wertpapiere eingreift, spricht man von aktivem oder passivem Fondsmanagement. Wie das Fondsmanagement handelt, beruht auf der Strategie des jeweiligen Fonds.

Aktive Fondsmanager wählen in einem bestimmten Marktsegment (zum Beispiel europäische Aktien) die einzelnen Aktienpositionen nach einer bestimmten Strategie aus. Die Zusammensetzung der einzelnen Positionen ändert sich dabei im Zeitablauf. Wird eine Aktie als unterbewertet beurteilt, also als zu „billig“ im Vergleich zu anderen Aktien aus derselben Branche oder zum gesamten Aktienmarkt, hat der Titel Potenzial in das Portfolio aufgenommen zu werden. Steigt der Kurs der Aktie überproportional an und führt dazu, dass dieser im Vergleich sich überteuert präsentiert (= überbewertet ist), kann der Fondsmanager die Aktie wieder verkaufen.

5. Wodurch zeichnet sich aktives Fondsmanagement aus?

Typische Merkmale eines aktiv gemanagten Fonds sind.

- Selektion der Wertpapiere oder Fonds

Die Auswahl ist der zentrale Erfolgsfaktor. Dabei greifen Fondsmanager auf jahrzehntelange Erfahrung und einen über viele Jahre entwickelten Auswahlprozess zurück. - Vermögenswerte/Wertpapiere aufteilen(Allokation).

Aktive Fondsmanager handeln vorausschauend und ändern das Gewicht der jeweiligen Wertpapier-Kategorie (z.B. Aktie, Anleihe), wenn sich der Markt ändert oder wenn sie das Geschehen an den Finanzmärkten nach eigenem Ermessen beurteilen. Dabei nehmen sie auch Rücksicht auf Merkmale wie die Marktkapitalisierung oder Investmentstile, z.B. die Auswahl klein, mittel- oder großkapitalisierter Werte oder Strategie „Value“ (engl. Value=Wert), d. h. an der Börse werthaltige Unternehmen aufzuspüren oder „Growth“ (engl. Growth = Wachstum), also solche Gesellschaften, die einen starken Wachstumskurs verfolgen (z. B. Biotechnologie-Unternehmen). - Preisbewusst Kaufen und Verkaufen von Wertpapieren

Heute ist Kosten-Bewusstsein mehr denn je gefragt. Schlanke Kosten sind wichtig für die langfristigen Erfolge beim Anlegen. Ständige Änderungen im Portfolio eines Fonds rufen Kosten hervor, die erst durch die Wertentwicklung der Wertpapiere im Fonds verdient werden müssen. Dementsprechend fällt die Einzeltitelauswahl behutsam aus.

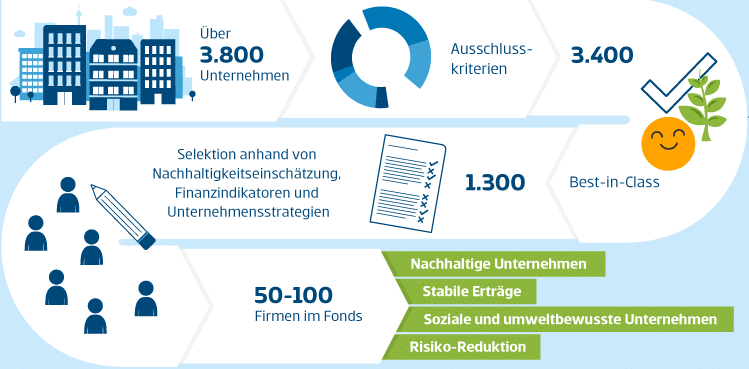

Beispiel für einen aktiven Fondsmanagementansatz:

Quelle: Erste AM

Der global ausgerichtete, nachhaltige Aktienfonds der Erste Asset Management (ERSTE ERSPONSIBLE STOCK GLOBAL) hat mehr als 3.800 börsennotierte Unternehmen zur Auswahl. Durch die Ausschlusskriterien im Bereich Umwelt (z. B. Atomkraft), Soziales (z. B. Kinderarbeit) und Unternehmensführung (z. B. Korruption) reduziert sich die Zahl um etwa 400 Titel. Durch die Anwendung eines „Best-in-Class“ Ansatzes, in dem die besten Unternehmen einer Branche ausgewählt werden, bleiben nur noch die interessantesten 1.300 Titel übrig. Jetzt wird überprüft: ist die Aktie über- oder unterbewertet? Wie sehen die Wertsteigerungsmöglichkeiten langfristig im Vergleich aus? Diese Fragen werden laufend gestellt und nur noch wenige Aktien finden ihren Weg in das Portfolio. Im Fall eines globalen, aktiv gemanagten Aktienfonds hält dieser nur noch etwa 100 börsennotierte Unternehmen.

Wodurch zeichnet sich passives Fondsmanagement aus?

Beim passiven Fondsmanagement orientiert sich ein Fonds, z.B. ein börsengehandelter Fonds (ETF, englisch exchange traded fund) oder ein Indexfonds, an einem Index und versucht diesen möglichst genau nachzubilden. Bekannte Aktienindizes sind zum Beispiel für Österreich der ATX-Index, für Deutschland der DAX-Index, für die USA der Dow Jones Industrials-Index oder der S&P 500-Index.

Typische Merkmale eines passiven Fonds sind:

- Orientierung am Index.

Durch die enge Bindung an den Index werden Veränderungen nur dann vorgenommen, wenn sich das Gewicht einzelner Aktien im Index ändert, wenn Titel aus dem Index fallen oder wenn neue Aktien in den Index aufgenommen werden. - Geringerer Aufwand.

Ein passiv gemanagter Fonds, der einen Index abbildet, verfolgt keine Strategie. Es ist dafür keine Analyse oder Beurteilung der einzelnen Positionen im Index erforderlich. Auch wenn die Aktienkurse im Keller sind oder sich auf einem Höchststand befinden, Index ist gleich Index. Die Zusammensetzung des Portfolios ändert sich dadurch nicht. Der Aufwand für diese Art von Produkten ist daher geringer als bei aktiv gemanagten Fonds.

Passive Fonds werden eher von professionellen, institutionellen Anlegern verwendet, die keine Beratung bei ihren Überlegungen benötigen. Dabei können passive Fonds auch in aktiv gemanagten Fonds eingesetzt werden. Das ist zum Beispiel bei gemischten Fonds der Fall, wo sich die Auswahl der einzelnen Positionen nicht auf die einzelnen Aktien oder Anleihen konzentriert, sondern an einem bestimmten Börsensegment wie zum Beispiel US-Aktien. Ihre Vorteile spielen passive Produkte in stark steigenden Märkten aus.

Fazit

Beim Investieren ist guter Rat teuer. Bei aktiv gemanagten Fonds lenken Profis die Geldströme. Aktiv gemanagte Fonds haben den Vorteil, dass sie in schwierigen Marktphasen, wo die Kursschwankungen höher als gewöhnlich ausfallen, das Risiko sehr gut steuern können. Zum Beispiel kann ein Fondsmanager im Fall von fallenden Aktienbörsen einzelne Titel verkaufen und dadurch den Bargeldbestand erhöhen. Das Bargeld kann dann in Phasen, wo die Aktien im Keller sind, für neue Positionen verwendet werden. Auch wenn sich aktiv gemanagte Fonds im Vergleich zu bestimmten Indizes nicht immer leicht tun diesen zu schlagen, spricht die aktive Risikosteuerung für einen aktiven Ansatz. Passive Fonds sind tendenziell für Experten gedacht, die einen kostengünstigen Weg suchen sich in einem bestimmten Marktsegment zu engagieren.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Autoren: Dieter Kerschbaum und Paul Severin