Angenommen wir wären in der eigenartigen Situation und müssten an einer Debatte der Oxford Union teilnehmen, in der das gegnerische Team den Standpunkt vertritt, dass die Wachstums-Story Chinas passé sei.

Die Quintessenz ihrer Argumente ist, dass man sich mit einem Investment in chinesische Vermögenswerte die Finger verbrennt. Nachfolgend eine einseitige Darstellung, warum die Wachstums-Story eben nicht vorbei ist.

Der Handelskonflikt mit den USA

Beginnen wir mit dem Offensichtlichem: Der Handelskonflikt traf die Märkte im Mai hart und das chinesische Wirtschaftswachstum hat weiter an Dynamik verloren. Allerdings kann der Handelskonflikt nicht ewig weitergehen.

Trump hat seine Kandidatur für die nächsten Präsidentschaftswahlen angekündigt, und wenn er sein Image als pragmatischer Geschäftsmann aufpolieren möchte, so sieht er sich gezwungen mit China ein Handelsabkommen zu schließen.

Sein Wahlkampf 2016 stützte sich auf drei Wahlversprechen. Das erste – Deregulierung und Steuersenkungen – hat er eingehalten. Das zweite – die Lösung des Immigrationsproblems und der Bau einer Mauer, für die Mexico zahlen soll – ist nach wie vor ungelöst. Daher besteht für Trump eine gewisse Dringlichkeit beim dritten Wahlversprechen – die Handelsbedingungen zwischen den USA und China neu zu ordnen – einen Erfolg zu verbuchen. Obwohl der Handelskrieg zu einem Technologiekrieg ausgeweitet und das chinesische Unternehmen Huawei hart getroffen wurde, hat China in Form von Rohstoffen auch Druckmittel gegenüber den USA und darüber hinaus genügend Möglichkeiten die Auswirkungen des Handelskrieges zu mildern.

Mit dem US-China-Friedensabkommen und der weicheren Haltung gegenüber Huawei haben sich zudem die Gespräche während des G20-Gipfels als konstruktiv erwiesen. Interessanterweise wurden die Zugeständnisse von US-Seite angekündigt und von den Chinesen nicht vollständig bestätigt. Ist dies ein weiterer Hinweis darauf, dass China die Oberhand hat und die USA einen Deal wirklich dringend brauchen?

Spielraum für Geldpolitik

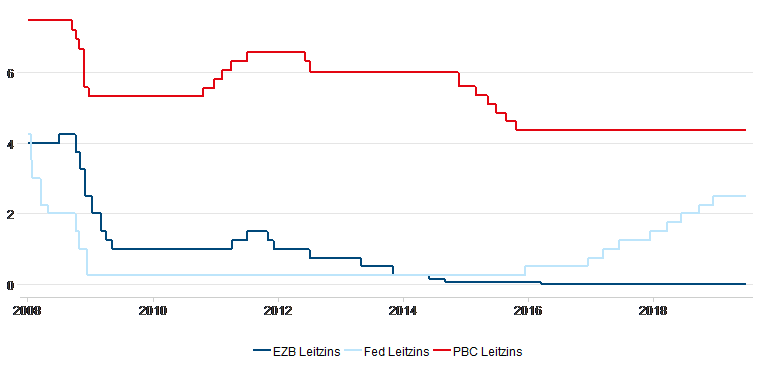

Abbildung 1, Quelle: Bloomberg

Im Vergleich zu den meisten Industriestaaten hat China nach wie vor Spielraum für geldpolitische Maßnahmen (siehe Abbildung 1). Die jüngsten Fiskalpolitik konzentrierte sich eher auf Steuersenkungen (so wurden letztes Jahr Senkungen im Umfang von 1,4% des BIP und heuer von etwa 2% des BIP angekündigt) anstelle von Infrastrukturinvestitionen.

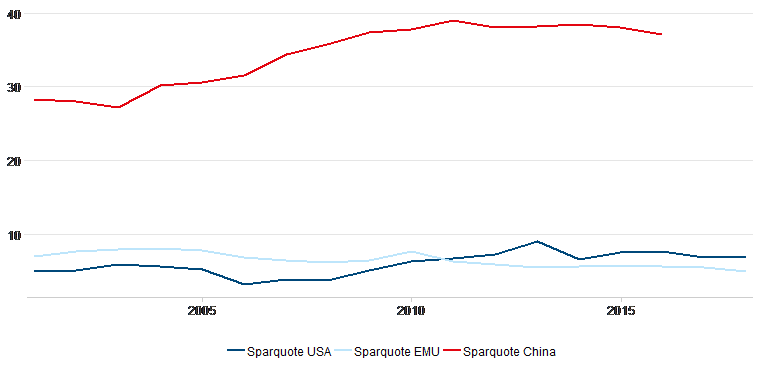

Aufgrund der hohen Sparquote (etwa 40% des verfügbaren Einkommens, verglichen mit 10% in den USA) könnte sich der Effekt nicht unmittelbar einstellen, doch auf lange Sicht sollten die Steuersenkungen zu einer besseren Ressourcenallokation führen, da Individuen und Unternehmen bei der Veranlagung überschüssiger Ersparnisse Risiko-Ertrags-Erwägungen miteinbeziehen werden.

Die höheren Ersparnisse werden auch den jüngsten Kreditboom relativieren. Wenn man die Ersparnisse in Betracht zieht, so erscheint die Nettokreditsumme weniger überwältigend. Darüber hinaus könnten Ersparnisse auch das sich verlangsamende Kreditwachstum kompensieren.

Abbildung 2, Quelle: Bloomberg

Von Alibababa zur politischen Struktur

Die politische Struktur Chinas kommt langfristigen strukturellen Entscheidungen ebenfalls entgegen. Im Gegensatz zu den meisten anderen Ländern verfügt in China die Regierung über die Möglichkeit, unpopuläre Maßnahmen zu ergreifen, die sich langfristig bezahlt machen, da sie bei keiner Wählerschaft auf Stimmenfang gehen müssen. Dies führt zu einer höheren Stabilität bei politischen Entscheidungen mit einem langfristigen Zeithorizont.

Dies ist bei Langzeitprojekten wie China 2025 und der Belt Road Initiative (BRI) augenscheinlich. Die BRI zielt auf höhere Marktintegration ab. Die Infrastrukturinvestitionen könnten zu einer verringerten Abhängigkeit von den USA führen und Ricardianischem Wachstum analog zur Europäischen Integration führen.

Ein höheres Handelsvolumen in Renminbi (RMB) könnte auch den Anspruch des RMB, zu einer Leitwährung zu werden, stärken und gleichzeitig die Verwundbarkeit gegenüber der US-amerikanischen Strategie, den US-Dollar als Waffe in geopolitische Konflikte einzubringen, verringern.

Was China 2025 angeht, so lässt sich beobachten, dass China mehr und mehr versucht , in der Wertschöpfungskette weiter nach oben zu klettern. Der Technologiesektor im Speziellen ist ein gutes Beispiel, dass China zunehmend unabhängiger vom Rest der Welt wird.

Alibaba, Baidu und Tencent sind alles chinesische Unternehmen, die konkurrenzfähige Alternativen zu Amazon, Google und Co anbieten. Auch an der Front der Elektromobilität ist China sehr gut aufgestellt, da man bereits sehr früh mit Subventionen angefangen hat.

Fazit

Zusammenfassend kann man sagen, dass es sich alles um strukturellen Wandel dreht. Der hohe Anteil an staatlichen Unternehmen in der chinesischen Volkswirtschaft und die schwachen Urheberrechte bergen ein enormes Potential an Ineffizienzen, die in Zukunft behoben werden können.

Eine der Hauptaufgaben, mit denen sich China konfrontiert sieht, ist die Stärkung des Privatsektors und die Verringerung der Export- und Investitionsabhängigkeit durch die Erhöhung privater Ausgaben. China hat offensichtlich Bestrebungen in diese Richtung etwas zu tun. Die Reformthemen der Kommunistischen Partei Chinas beinhalten u.a. die Verbesserung der Sozialversicherung mittels einer Gesundheits- und Pensionsvorsorgereform. Eine verbesserte Sozialversicherung könnte letztlich zu einer Reduktion der Sparquote und somit zu erhöhtem Konsum führen.

Der Handelskonflikt sollte generell nicht als Übel angesehen werden, sondern als Chance für weitere Reformen in China. Angesichts des Drucks seitens der USA und des sich verlangsamenden Wirtschaftswachstums könnte sich China in Zukunft weiter dazu verpflichten geistiges Eigentum zu schützen.

Genau das wäre eine gute Neuigkeit für China-Investoren. Die Öffnung der Wirtschaft wird China die Möglichkeit geben das Wachstum durch Technologietransfers weiter voranzutreiben. Es gibt bereits Beispiele von Joint Ventures mit Unternehmen wie z.B. BMW, in denen ausländische Unternehmen einen Mehrheitsanteil halten.

Die Quintessenz ist letztendlich, dass noch ein enormes Verbesserungspotenzial besteht und dass China bereits dabei ist, seine strukturellen Probleme in Angriff zu nehmen. Obwohl große Unsicherheit besteht, scheint es das Risiko wert zu sein. Insbesondere vor dem Hintergrund der Integration Chinas in die globalen Finanzmärkte kann man davon ausgehen, dass die Aufnahme in große Benchmark-Indizes im Anleihen- und Aktienbereich weiter Impulse liefern wird. Die Wachstums-Story von China ist noch nicht vorbei.

Anmerkung: Dieser Text wurde aus dem Englischen übersetzt.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.