Die Angst vor steigenden Zinsen geht um. War die jüngste Korrektur bei Aktien weltweit nur eine Delle, verstärkt durch technische Faktoren im Zusammenhang mit dem Handel von Produkten mit einer höheren Schwankungsbreite (Volatilität)? Oder war es etwas Ernsteres – ein Regimewechsel, der das Ende des Bullenmarktes signalisiert, wie viele befürchten?

Unabhängig davon, was die Auslöser für die Turbulenzen waren, scheint darüber Einigkeit zu herrschen, dass steigende Anleiherenditen dabei eine Rolle spielten. Die Renditen von US-Staatsanleihen mit 10-jähriger Restlaufzeit stiegen allein im Januar um 30 Basispunkte (10 Basispunkte = 0,1 Prozent) und erreichten das höchste Niveau seit vier Jahren.

Zinsen und Aktienmarkt-Performance

Höhere Zinsen haben definitiv eine Auswirkung auf Risikoanlagen, vor allem auf Aktien. Letztere werden auf Basis dessen bewertet, was Anleger bereit sind, heute für zukünftige, unsichere Cash-Flows zu zahlen. Höhere Zinsen erhöhen den Abzinsungsfaktor und verringern somit, ceteris paribus, den Aktienkurs. „Ceteris paribus“ ist allerdings eine Eigenschaft ökonomischer Modelle und nicht der realen Welt. Ob der Zinseffekt negativ ausfällt, wie oft befürchtet wird, hängt von den spezifischen Umständen ab, vor allem von den Wachstums- und Inflationserwartungen der Investoren und den wirtschaftspolitischen Rahmenbedingungen. Wenn etwa steigende Zinsen die Folge einer boomenden Wirtschaft sind, dann könnte die Erwartung höherer künftiger Cash-Flows den Zinseffekt wettmachen oder sogar überkompensieren.

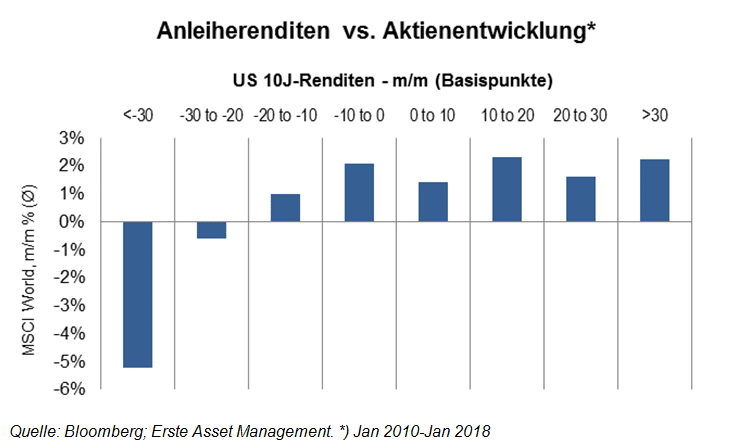

Unsere Erfahrungswerte bestätigen nicht, dass steigende Zinsen mit fallenden Aktienkursen einhergehen. Eine Analyse mit Monatsdaten seit 2010 deutet mehr oder weniger in die andere Richtung, wie der nachfolgende Chart zeigt. Er spiegelt die durchschnittlichen Änderungen des MSCI Weltaktienindex relativ zu Änderungen der US- Anleiherenditen wider. In 9 von 10 Monaten, in denen die 10j-ährigenRenditen um mehr als 30 Basispunkte fielen, korrigierte auch der globale Aktienindex. Umgekehrt legten in vier von fünf Monaten mit um mehr als 30 Basispunkten steigenden Zinsen die Aktienkurse ebenso zu! [i]

Dieser Blog kann keine umfassende empirische Studie ersetzen. Dennoch ist festzuhalten, dass man ähnliche Muster wie im folgenden Chart auch erhält, wenn man

a) den Zeithorizont bis in die 1980er erweitert,

b) nominelle durch reale Renditen ersetzt und

c) statt des MSCI Weltaktienindex diverse Länderindizes heranzieht, wie z.B. den S&P 500 oder den Euro Stoxx 600.

Die Hauptaussage hier ist nicht, dass Anleger sich gelassen zurücklehnen sollen. Steigende Anleihezinsen können schnell zu einem Problem für Aktienmärkte werden, wenn der gesamtwirtschaftliche Hintergrund nicht passt. Aber so lange die ökonomischen Daten stimmen, das Gewinnwachstum deutlich positiv bleibt, Gewinnrevisionen nach oben deuten und die Zentralbanken die Erwartungen der Investoren nicht durch zu aggressive Restriktionen erschüttern, werden die Aktienmärkte vermutlich fest bleiben.

Wie Zinsanstiege die Sektor- und Stilperformance beeinflussen

Selbst wenn die Aktienmärkte gegenüber steigenden Zinsen widerstandsfähig sein sollten, müssen sich Anleger auf ein geändertes Umfeld einstellen. Zwar werden steigende Anleiherenditen den Bullenmarkt möglicherweise nicht beenden. Sie wirken sich allerdings auf die relative Performance von Sektoren und Investitionsstilen aus. Eine Analyse der vollständigen Zinseffekte auf einzelne Segmente des Aktienmarktes übersteigt den Anspruch dieses Kommentars[ii], aber auf drei potentiell wichtige Auswirkungen steigender Zinsen ist hinzuweisen: den Einfluss auf Finanzwerte, auf Schwellenlandmärkte („Emerging Markets“) und auf die Performance von Value-Aktien relativ zu Wachstums-Aktien.

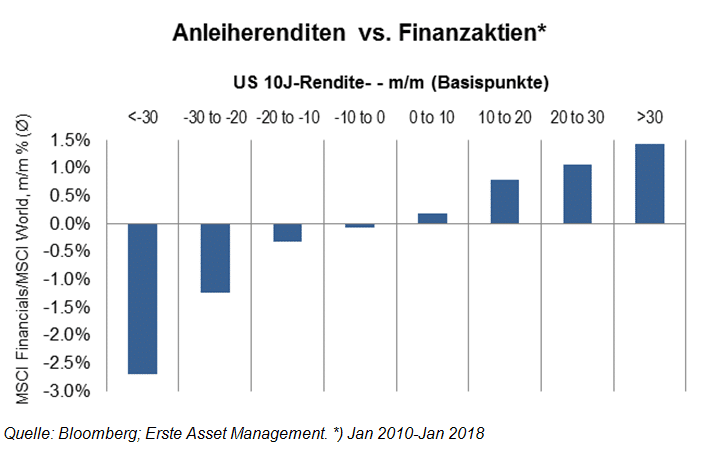

Finanzwerte profitieren von steigenden Zinsen

Finanzwerte werden fast sicher zu den Gewinnern zählen, vor allem Banken und Lebensversicherer. Banken werden hauptsächlich über die steigende Nettozinsmarge profitieren[iii], während Lebensversicherer vermutlich steigende Nachfrage nach langfristigen Sparprodukten spüren werden und es außerdem für sie einfacher wird, Produkte mit Gewinngarantie anzubieten.

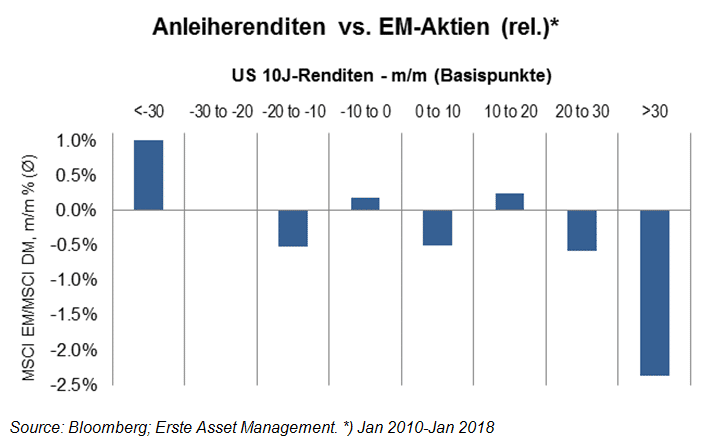

Gefahren für Schwellenländer

Im Gegensatz dazu werden steigende US-Zinsen für Schwellenländer zu einer Herausforderung. Dies zeigen die Daten seit 2010, die aber nur das langfristige Muster bestätigen. In Zeiten rasch fallender Zinsen verzeichnen Emerging Markets Gewinne relativ zu entwickelten Märkten, während ihre relative Performance dann leidet, wenn die Zinsen rasch steigen. Vermutlich sind zwei Kanäle wirksam. Zum einen werden Schwellenlandmärkte ähnlich bewertet wie Wachstums-Aktien, d.h. die zugrundeliegenden Cash-Flows haben eine längere Kapitalbindungsdauer (Duration) im Vergleich zu Aktien in entwickelten Märkten. Und zum anderen existiert vermutlich ein makroökonomischer Wirkungskanal aufgrund der signifikanten Verschuldung viele Schwellenländer im US-Dollar. Was die Schwellenmärkte betrifft, scheinen moderate Veränderungen der Anleiherenditen nur geringe Effekte auf die Aktienmärkte zu zeigen.

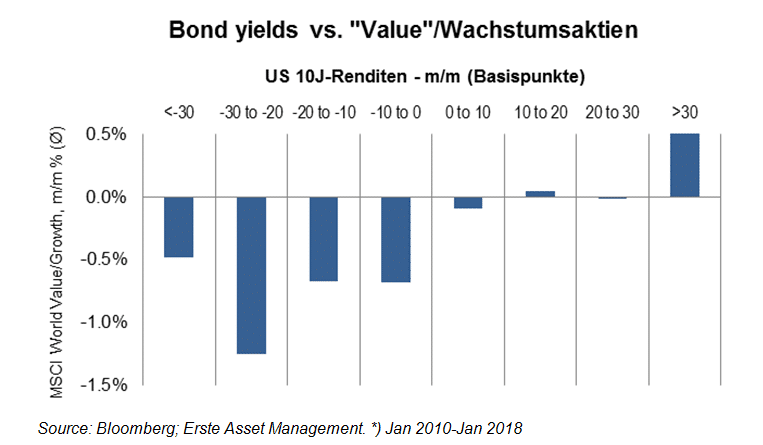

Value oder Growth? Hat wenig mit Zinszyklen zu tun

Was die Performance des Value-Faktors im Vergleich zum Wachstumsfaktor anbelangt (d.h. Value-Aktien vs. Growth-Aktien), so ist das Bild weniger eindeutig, als man vielleicht annehmen würde. Da die Bewertung von Wachstumswerten auf höheren erwarteten Cash-Flows in der Zukunft basiert, sollten sie sensitiver gegenüber Zinssätzen (und damit Diskontierungsfaktoren) reagieren als Value-Aktien. Empirisch bestätigt sich das nur teilweise. Tatsächlich lassen Value-Aktien die Wachstumswerte nur dann deutlich hinter sich, wenn die Zinsen sehr rasch ansteigen, während bei einem gemäßigteren Anstieg der Anleiherenditen beide Aktienklassen eine annähernd gleiche Performance hinlegen. Erweitert man die Untersuchungsperiode bis in die 1990er Jahre zurück, so ist der Zusammenhang zwischen Zinsen und der relativen Performance von Value verglichen mit Growth noch weniger gesichert. Es scheint, als ob der Value/Growth-Zyklus und Zinszyklen wenig miteinander zu tun haben.

Vielleicht ein Regimewechsel, aber kein Stolperstein für Aktien

Der säkulare Verfall globaler Zinsen, der vor mehr als drei Jahrzehnten begann, scheint nun vorbei zu sein. Er hat die Aktienmärkte bis dato massiv unterstützt, wie John Cochrane jüngst überzeugend in seinem Blog ausführte[iv]. In dieser Hinsicht tritt die globale Wirtschaft in eine neue Phase ein.

Allerdings gibt es bisher wenig Anzeichen dafür, dass die US-Wirtschaft oder sogar die Weltwirtschaft am Beginn einer Periode sich beschleunigender Inflation und rasch steigender Zinsen stehen. Dies würde tatsächlich eine Bedrohung für Aktienmärkte darstellen. Die stattfindende Normalisierung eliminiert (ziemlich langsam) einige der Verzerrungen, die während und nach der großen Finanzkrise aufgetreten sind. Zudem besteht das Risiko, dass US-Entscheidungsträger mit Zinsanhebungen zügiger agieren könnten, als es die Märkte erwarten und die Wirtschaft verkraften kann. Daher sollte ein moderater Anstieg in Risikoprämien keine Überraschung darstellen. Aber keine der laufenden Wirtschaftsdaten oder volkswirtschaftlichen Entwicklungen stützt derzeit die Annahme, dass die Zinsen bereits ein für die Aktienmärkte gefährliches Niveau erreicht hätten.

[i] In dem Zeitraum seit 2010 bewegten sich die Zinsfluktuationen in einer recht engen Bandbreite. Aus diesem Grunde wurden zwischen verschiedenen Zinsphasen mittels Änderungen der Basispunkte differenziert. Für eine längerfristige Analyse wären prozentuelle Veränderungen eher angebracht.

[ii] Eine etwas umfassender Behandlung des Themas erfolgte in Szopo, P., Aktien: Chancen und Risiken steigender Zinsen, 7. Feb. 2017,

https://blog.de.erste-am.com/aktien-chancen-und-risiken-steigender-zinsen/

Threats and opportunities of rising interest rates, Februar 2017, https://blog.en.erste-am.com/equities-threats-and-opportunities-of-rising-interest-rates/

[iii] Siehe z.B. Claessens, S., Coleman, N., and Donnelly, M., “Low-For-Long” Interest Rates and Banks’ Interest Margins and Profitability: Cross-Country Evidence, International Finance Discussion Papers 1197, February 2017, https://www.federalreserve.gov/econresdata/ifdp/2017/files/ifdp1197.pdf

[iv] Cochrane, J.H., Stock Gyrations, 7. Februar 2018, https://johnhcochrane.blogspot.co.at/2018/02/stock-gyrations.html

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.