In den USA werden weitere Zinserhöhungen erwartet. Das könnte auch den US-Dollar beflügeln. Wir stellen eine Strategie vor, wie Anlegerinnen und Anleger von diesen Entwicklungen profitieren können.

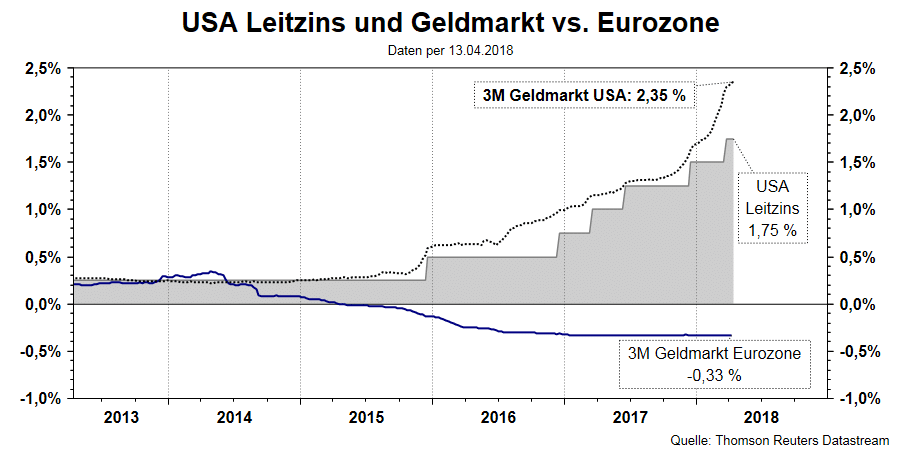

Während die Leitzinsen in der Eurozone bei 0 Prozent liegen – und keine Änderungen absehbar sind – wurden die Leitzinsen in den USA schon mehrfach erhöht. Weitere Zinserhöhungen im laufenden und im nächsten Jahr werden erwartet. Entsprechend hoch ist auch die Differenz bei den Geldmarktsätzen und auch bei den verfügbaren Anlageprodukten, wie z.B. variabel verzinsten Anleihen.

Zinsen in den USA deutlich höher als in der Eurozone

Die Grafik zeigt die Entwicklung der Leitzinsen in den USA der letzten 5 Jahre. Gut erkennen kann man die Geldmarktzinsen, die sich parallel dazu nach oben entwickelt haben. Die Zinsdifferenz (Spread) zwischen den USA und der Eurozone wurde rasch größer – und diese Entwicklung sollte in den kommenden Quartalen weitergehen.

Grafik: Leitzinsen USA, Geldmarkt USA (3 M Libor) und Geldmarkt Eurozone (3 M Euribor)

Darstellung: 5 Jahre, Daten per 16.04.2018; Quelle: Datastream

Die Zinsdifferenz am Geldmarkt liegt aktuell bei über +2,6 Prozent zugunsten der USA. Wie erwähnt sollte dieser Zinsvorteil noch größer werden. Doch wie kann man als Anleger von diesem Trend profitieren?

Eine Möglichkeit für interessierte Anlegerinnen und Anleger besteht darin, in variabel verzinste US-Dollar-Anleihen bzw. in solche mit kurzer Restlaufzeit zu veranlagen. Wie findet man die richtigen Titel bzw. wo sind die Herausforderungen bei der Veranlagung?

Ein Investmentfonds sucht die passenden Titel

Soll sich die Anlegerin bzw. der Anleger selber auf die Suche nach der optimalen Anleihe für diesen Zweck machen, oder wäre es nicht besser das Kapital gleich in einen Investmentfonds zu investieren, der alle Anforderungen an ein solches Investment abdeckt?

- Anforderung 1: Breite Streuung von variabel verzinsten Anleihen bzw. kurz laufende fix verzinste Anleihen in US- Dollar…

- Anforderung 2: … mit attraktiver Verzinsung und guter Bonität

- Anforderung 3: Laufende Anpassung des Portfolios bei Abläufen von Anleihen

Der Fonds hat verglichen mit einer einzelnen Anleihen den Vorteil, dass er keine fixe Laufzeit hat: Man kann also selber entscheiden, wann man einsteigen bzw. aussteigen will.

Welche Möglichkeiten gibt es bei einem US-Dollar?

Für die Veranlagung in einen oben beschriebenen US-Dollar Anleihefonds zählen zwei Aspekte und daraus resultieren auch die möglichen Zielgruppen:

- Aspekt 1: Zinsen

Anlegerinnen und Anleger, die in US-Dollar denken. Diese haben ein Verrechnungskonto in US-Dollar und bleiben in der Währung. Hier sind die höheren bzw. weiter steigenden Zinsen der Grund für die Veranlagung.

- Aspekt 2: US-Dollar-Entwicklung

Anlegerinnen und Anleger, die in Euro denken. Hier ist neben den höheren Zinsen die Entwicklung des US-Dollar entscheidend. Für diese Investoren genügt ein Verrechnungskonto in Euro.

ESPA RESERVE DOLLAR – Ein Fonds für Euro- und Dollar-Investoren

Beim ESPA RESERVE DOLLAR sind unterschiedliche Anteilscheinklassen (Tranchen) für die interessierten Anlagerinnen und Anleger verfügbar:

A-Anteile und T-Anteile in US-Dollar

ESPA RESERVE DOLLAR Retailtranche: USD R01

Geeignet für Investoren, die in US-Dollar denken. Es wird ein US-Dollar Verrechnungskonto benötigt, über das Käufe/Verkäufe und ev. Ausschüttungen erfolgen.

Grundgedanke für die Veranlagung: Zinserträge

A-Anteile und T-Anteile in EUR

ESPA RESERVE DOLLAR Retailtranche: EUR R01

Geeignet für Investoren, die auch die Währungsschwankungen berücksichtigen.

Grundgedanke für die Veranlagung: Zinserträge und Chancen durch steigenden USD.

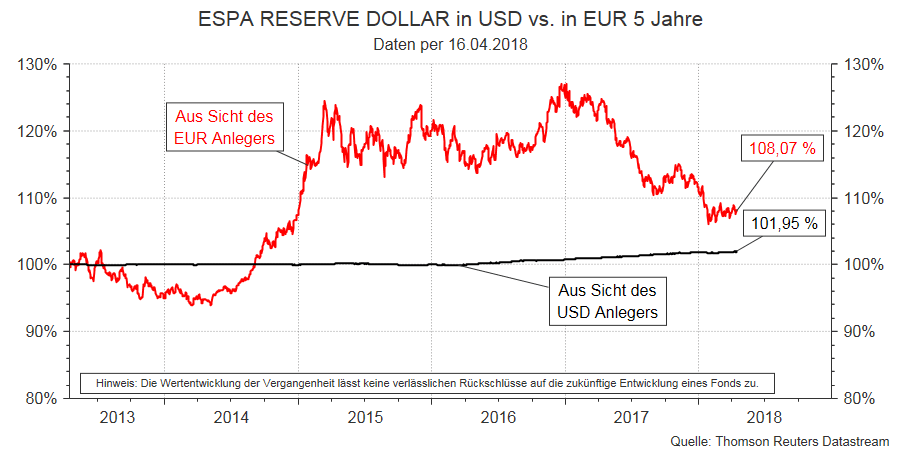

Der Unterschied zwischen den Anteilen in US-Dollar und jenen in Euro wird aus dem folgenden Chart deutlich ersichtlich:

Grafik: ESPA RESERVE DOLLAR in USD und in EUR

Darstellung: Performance 5 Jahre, Daten per 16.04.2018; Quelle: Datastream

Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. In der Wertentwicklung ist die Verwaltungsgebühr berücksichtigt. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag in Höhe von bis zu 1,00 % und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Die schwarze Linie zeigt die Entwicklung des Fonds in US-Dollar. Angesichts der sehr niedrigen Zinsen zeigt sich bis Mitte 2016 eher eine Null-Performance. Ab diesem Zeitpunkt steigen die kurzfristigen US-Zinsen, was sich auf die Performance des Fonds positiv auswirkt. Weiter steigende Zinsen sollten hier zu einer weiteren Dynamisierung führen.

Die rote Linie zeigt denselben Fonds, allerdings die Anteile in Euro. Diese werden täglich mit dem EUR/USD Kurs umgerechnet. Das bedeutet, dass hier die Kursschwankungen des US-Dollar voll durchschlagen. Anlegerinnen und Anleger, die einen festeren US-Dollar erwarten, sollten in diese Anteilscheinklasse investieren.

Wo investiert der ESPA RESERVE DOLLAR?

Der Fonds erwirbt variabel verzinste Anleihen bzw. fix verzinste Anleihen mit kurzer bis mittlerer Restlaufzeit, die auf US-Dollar lauten. Dies sind überwiegend Anleihen von Unternehmen oder Banken mit sehr guter bis guter Bonität (Investment Grade).

Der Mehrwert für Anlegerinnen und Anleger ergibt sich aus der Titelselektion, denn die ausgewählten Anleihen bieten üblicherweise einen Renditeaufschlag gegenüber dem Geldmarkt. Per 16.04.2018 weist der Fonds eine durchschnittliche Wertpapierrendite von 3,00 Prozent auf. Im Vergleich dazu liegen die Sätze auf dem US Geldmarkt für 3 Monate: 2,35 Prozent, für 6 Monate 2,50 Prozent und für 12 Monate bei 2,74 Prozent.

Wodurch unterscheidet sich der ESPA RESERVE DOLLAR von einer einzelnen Anleihe?

- Wie bei jedem Investmentfonds wird das Fondsvermögen auf viele unterschiedliche Emittenten verteilt (Prinzip der Risikostreuung)

- Ein Fondsmanager kümmert sich um die Titelauswahl und um die Wieder-Veranlagung von Geldern aus Zinsen oder abgelaufenen Anleihen (Prinzip der Verwaltung durch Experten)

- Der Erwerb von Fondsanteilen ist jederzeit (auch schon mit kleineren Beträgen) möglich (Prinzip der Offenen Fonds), während einzelne Anleihen häufig erst ab 10.000 US-Dollar oder sogar ab 100.000 US-Dollar erworben werden können.

Fazit: Steigende Zinsen können – bei Auswahl des richtigen Anlageprodukts – zum Vorteil genutzt werden. Die Zinsen in den USA sind aktuell bereits deutlich höher als jene in der Eurozone und die Erwartungen liegen bei weiteren Zinserhöhungen in den USA in den kommenden Quartalen. Höhere Zinsen führen dazu, dass auch die dahinter liegende Währung interessanter für Veranlagungen wird.

Wichtiger Hinweis für Anlegerinnen und Anleger:

Der ESPA RESERVE DOLLAR veranlagt in US-Dollar. Das bedeutet: Aus Sicht eines Euro-Investors kann es aufgrund der Fremdwährung zu beträchtlichen Kursschwankungen kommen. Somit ist dieser Fonds nicht für alle Anlegerinnen und Anleger gleichermaßen geeignet.

Glossar

A-Anteile: Anteilscheinklasse mit jährlicher Ausschüttung (bei diesem Fonds per 15.07.)

T-Anteile: Keine Ausschüttung, nur KESt-Abfuhr, Erträge verbleiben im Fonds

Wichtige rechtliche Hinweise

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Auf diversen Finanzseiten wird von der Überschreitung der 3%-Hürde der 10-jährigen US-Staatsanleihen geschrieben.

Wie sieht das im Euroraum aus? Welche Benchmark (deutsche Bund?) wird hier herangezogen und welche Schwelle wird hier als „Konkurrenz“ für Aktien gesehen?