Die befürchtete Rezession ist bisher ausgeblieben und auch die Inflation ist im Fallen. Für risikobehaftete Wertpapiere, allen voran Aktien, bringt das zwar Unterstützung. Doch die Risiken bleiben nach unten gerichtet. Was könnte im zweiten Halbjahr auf die Märkte zukommen?

Wachstum

Positiv betrachtet deuten die meisten Indikatoren immerhin auf ein schwaches reales Wirtschaftswachstum in den entwickelten Volkswirtschaften (rund 1 % im Quartalsabstand und auf das Jahr hochgerechnet).

Auch die Schnellschätzungen der Einkaufsmanagerindizes für einige wichtige Volkswirtschaften zeichnen ein ähnliches Bild. Insgesamt waren die Berichte jedoch aus zwei Gründen enttäuschend:

- Der Fertigungssektor bleibt schwach – die Indikatoren deuten auf eine anhaltende Stagnation.

- Der Dienstleistungssektor zeigt Anzeichen einer Abkühlung – in den vergangenen Monaten hatte er das Wachstum noch gestützt.

Vor allem in der Eurozone fielen die Einkaufsmanagerdaten schwach aus. Bereits seit dem vierten Quartal 2022 stagniert die Region in dieser Hinsicht.

Auch wenn die Wahrscheinlichkeit für eine unmittelbare Rezession niedrig ist, deuten die Indikatoren auf ein anhaltend niedriges Wachstum hin. Die nachlassende Dynamik im Dienstleistungssektor stellt dabei ein weiteres Risiko dar.

„Technische“ vs. „Echte“ Rezession

Der Leading Economic Index, ein wichtiger Indikator für das Wachstum in der US-Wirtschaft, lieferte zuletzt Hinweise auf ein Schrumpfen des Bruttoinlandprodukts (BIP). Eine Stagnation beziehungsweise sogar eine leichte BIP-Schrumpfung für ein paar Quartale wäre jedoch noch keine „echte“ Rezession. Hierbei sprechen manche von einer „technischen“ Rezession.

Im Gegensatz dazu wäre eine „echte“ Rezession eine starke und anhaltende Verschlechterung auf breiter Basis. Rückgänge bei den Unternehmensgewinnen führen zu niedrigeren Investitionen und einer geringeren Beschäftigung. Damit sinkt das Einkommen, wodurch wiederum der Konsum reduziert wird. Eine Abwärtsspirale ist in Gang gesetzt. Dieses Umfeld ist erfahrungsgemäß der Hauptfeind von Aktien.

Geldpolitik

Rezessionen können zahlreiche Ursachen haben. Aktuell steht jedoch die restriktive Geldpolitik der Zentralbanken im Zentrum. Die vergangenen und die zukünftigen Leitzinsanhebungen wirken erst mit einer Zeitverzögerung dämpfend auf das Wachstum. Die Dauer und Stärke dieses Effekts sind ungewiss.

Noch unsicherer ist die Wirkung auf die Inflation. Die Vergangenheit zeigt allerdings, dass eine restriktive Geldpolitik zur Eindämmung der Inflation des Öfteren eine Rezession ausgelöst hat.

Inflation

Der nur langsame Rückgang der Inflation hat in den vergangenen Wochen dazu geführt, dass die Zentralbanken ihre Inflationserwartungen nach oben geschraubt haben. Damit im Einklang wurden auch die Anleitungen für die zukünftigen Leitzinsen, die sogenannte Forward Guidance, erneut nach oben genommen.

In der kommenden Woche wird in der Eurozone die Schnellschätzung der Konsumentenpreisinflation für den Monat Juni veröffentlicht. Die Schätzung für die Kerninflationsrate, also ohne die traditionell schwankungsfreudigen Komponenten Nahrungsmittel und Energie, liegt bei 5,5% im Jahresabstand, nach 5,3% im Mai.

Leitzinsen

Auch aufgrund der höheren Inflationserwartungen sind weitere Leitzinsanhebungen in der Eurozone wahrscheinlich. Aktuell werden am Markt weitere 50 Basispunkte in diesem Jahr erwartet. Der Hauptrefinanzierungssatz der EZB wäre dann bei 4,5%.

Die Bank of England im Vereinigten Königreich überraschte zuletzt mit einem kräftigen Zinsschritt um 0,5 Prozentpunkte auf 5%. Zuvor war Inflation im Mai mit 8,7% im Jahresabstand überraschend hoch ausgefallen. Mittlerweile reflektieren die Marktpreise bis Jahresende weitere Anhebungen um mehr als einen Prozentpunkt.

Die wichtigste Zentralbank der Welt, die Fed, bleibt im Kampf gegen die Inflation ebenso hawkish. Die US-amerikanische Zentralbank hat zwar im Juni zum ersten Mal in diesem Zinszyklus die Leitzinsen unverändert belassen. Das obere Band für den Leitzinssatz beträgt derzeit 5,25%. Damit soll aber lediglich der Zinsanhebungspfad gestreckt werden. Der Fed-Vorsitzende Jerome Powell hat in seinen halbjährlichen Reden vor Ausschüssen im Kongress weitere Leitzinsanhebungen in den Raum gestellt.

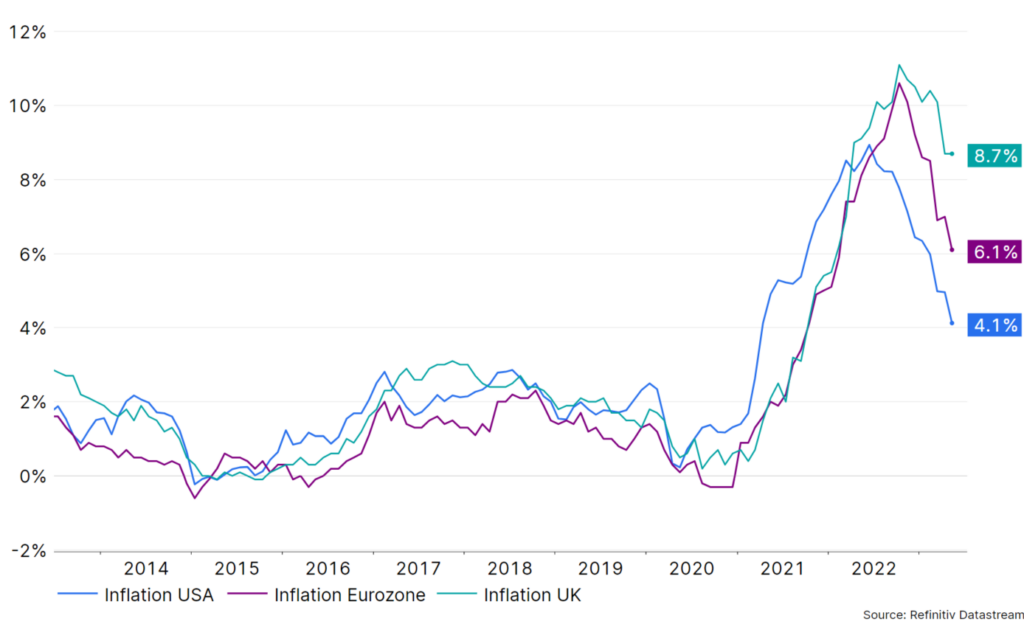

Die Inflationsraten fallen, liegen aber weiterhin deutliche über dem Ziel der Zentralbanken.

Entwicklung der vergangenen 10 Jahre / Daten vom 28.06.2023

Quelle: Refinitiv Datastream; Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Sollte sich die Inflation über dem Zentralbankziel von 2% stabilisieren, beispielsweise bei 3%, könnten die Gründe dafür struktureller Natur sein. Der demographische Wandel bedeutet einen engen Arbeitsmarkt und der Klimawandel sowie die geostrategischen Spannungen implizieren eine höhere Investitionstätigkeit. Der mögliche produktivitätssteigernde Effekt neuer Technologien, allen voran künstliche Intelligenz, ist noch offen.

Möglich ist, dass die Zentralbanken entweder implizit oder explizit die höhere Inflation akzeptieren. Die Folge wäre, dass sie nicht andauernd eine restriktive Politik verfolgen. Solange die Inflation dann wenig um den neuen Wert schwankt, wäre das eine günstiges Szenario für den Finanzmarkt.

Fazit

Zwar ist die Wahrscheinlichkeit für eine unmittelbare Rezession niedrig. Allerdings wäre es mutig davon auszugehen, dass die Inflation ohne „Schmerzen“ weiter in Richtung dem Zentralbankziel von 2% fällt.

Aber auch eine Stagnation beziehungsweise eine technische Rezession würde wahrscheinlich keine besonders negativen Folgen für die Finanzmärkte haben.

Das wichtigste Bedrohungsszenario für die Märkte ist weiterhin die restriktive Geldpolitik der Zentralbanken. Diese könnte die Nachfrage so weit dämpfen, bis eine Rezession ausgelöst wird. Die Wahrscheinlichkeit dafür ist unbequem hoch.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.