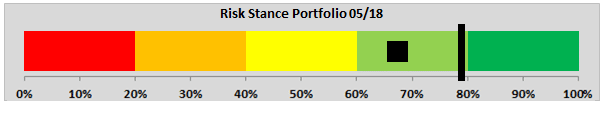

Schon wieder Investment Komitee! So schnell kann ein Monat vergehen, wenn auf den Märkten ordentlich was los ist. Angesichts der jüngsten Marktereignisse (Italien, Türkei, Argentinien) war ich überrascht, dass sich unser Risk Stance im Vergleich zur letzten Sitzung unseres Investment Komitees nicht geändert hat. Offensichtlich braucht es sehr viel, um uns aus der Ruhe zu bringen. Mit 79% der möglichen Bandbreite ist unser Risk Stance nicht nur unverändert zum Vormonat, sondern auch weiterhin sehr optimistisch.

Quelle: EAM

Trotz der Turbulenzen rund um Italien ist, wenn man sich die Performance der wichtigsten Asset Klassen seit unserem letzten Meeting am 17.05. ansieht, eigentlich nicht viel passiert. Aktien, Unternehmensanleihen, High Yields, ja selbst Euro Staatsanleihen sind in etwa dort wo sie das letzte Mal lagen. Stünde nicht bei deutschen Staatsanleihen ein Wert von +1,7% in drei Wochen, könnte man glauben, dass nichts geschehen ist. Aber der Reihe nach.

Das Marktumfeld

Das weltweite Wirtschaftswachstum lässt sich, wie in den letzten Monaten als robust, aber in seiner Dynamik abflachend, bezeichnen. Neu ist, dass die Homogenität zwischen Ländern und Regionen nicht mehr so hoch ist, wie sie das noch vor einigen Monaten war. Insbesondere zwischen Europa und den USA zeigen sich inzwischen deutliche Unterschiede. In den USA gilt the economy is on fire. Getrieben von der expansiven Fiskalpolitik der Regierung Trump wächst die US-Wirtschaft derzeit mit ca. 3% p.a. In Europa stehen die Zeichen hingegen auf Abflachung der Wachstumsdynamik.

Dieses Bild bestätigt sich auch bei der Inflation. In den USA steigen die tatsächlich gemessenen Inflationsraten. Zusätzlich weisen viele Vorlaufindikatoren für die Inflation darauf hin, dass auch in den nächsten Monaten mit Preisdruck zu rechnen ist. Die Gefahr einer Überhitzung der Wirtschaft ist da. In Europa ist das Bild bei den Vorlaufindikatoren deutlich entspannter.

Ähnliches gilt auch für andere wichtige ökonomische Indikatoren wie Arbeitsmarkt, Budget- und Leistungsbilanzdefizit. Die Divergenz wächst. Entsprechend ist nachvollziehbar, dass sich diese Unterschiede auch im wichtigsten Finanzindikator für die wirtschaftliche Divergenz zweier Länder, dem Wechselkur widerspiegeln. Der USD hat in den letzten Wochen gegenüber dem EUR ca. 7% an Wert gewinnen können. Eine Abstimmung bei uns im Komitee hat ergeben, dass eine deutliche Mehrheit davon ausgeht, dass der USD, obwohl schon viel eingepreist ist, bis Ende des Jahres noch weiteres Potential zur Stärke hat.

Ein ähnliches Bild zeigt der nominale, effektive USD Wechselkurs. Hier wird die Wertentwicklung des USD gegenüber einem Korb von Währungen, in der Regel gewichtete mit der Bedeutung für den Handel eines Landes, gemessen. Der USD hat in den letzten Monaten auch gegenüber diesem Korb von Währungen aufgewertet. Die USD-Stärke ist also sehr breit basiert. Daraus ergaben sich in unserer Diskussion zwei Schlussfolgerungen:

- Zum einen wird es für Präsident Trump praktisch unmöglich sein, seine Interpretation von America First zu erreichen. Mit einer Wirtschaft auf der Überholspur und einer festeren Währung wird es schlichtweg unmöglich sein, die Leistungsbilanz auszugleichen. Entsprechend ist davon auszugehen, dass das Thema von Handelsschranken in den nächsten Monaten wieder hochkochen wird.

- Zum anderen bedeuten ein stärkerer USD und höhere Zinsen, dass USD knapper werden. Der USD ist als globale Leitwährung der „Schmierstoff“ der Weltwirtschaft. Entsprechend sind alle jene, die von einer ausreichenden Versorgung mit USD abhängig sind, „gefährdet“. Erster Kandidat dafür wäre der internationale Handel, der zu großen Teilen in USD abgewickelt wird. Hier ist derzeit noch nichts einer Abschwächung zu sehen, wenngleich der jüngste Rückgang des besonders exportsensitiven deutschen Ifo-Index sicherlich als Zeichen in diese Richtung interpretiert werden kann. Der zweite Kandidat sind Länder mit hohen, in USD denominierten Auslandsschulden, deren Schuldendienst durch eine „Verknappung“ von USD erschwert wird. Die jüngsten Turbulenzen in der Türkei und in Argentinien zeigen, dass hier Risiken liegen.

Risiken: Sie sind wieder da!

Länder mit hoher Auslandverschuldung ist auch das perfekte Stichwort, um die Diskussion der größten Risiken in den nächsten drei Monaten zu beschreiben. De jure ist der Euro ja die Heimwährung der Euroländer, praktisch ist er aber eine ausländische Währung, da kein Euroland Euros drucken kann. Und damit wären wir bei Italien und dem Kern der italienischen Misere. Nachdem die italienische Regierungsbildung am 28. Mai kurzfristig gescheitert war, stiegen die Renditen von italienischen Staatsanleihen massiv an. Die Renditen von zweijährigen italienischen Bonds lagen am Donnerstag, den 23. Mai bei ca. 0,25%. Am darauf folgenden Dienstag lag der entsprechende Wert bei 2,7%. Italien musste damit dafür, sich in seiner Heimatwährung zu verschulden, mehr zahlen, als die Türkei, die für dieselbe Laufzeit in EUR ca. 0,5% weniger zahlen musste. Italien hat inzwischen zwar eine Regierung und die Situation hat sich etwas beruhigt. Einhelliger Tenor der Diskussion war aber, dass das Thema damit nicht vom Tisch ist und in den nächsten Monaten eines der großen Risiken bleibt.

Positionierung:

Aktien sehen wir nach wie vor als die attraktivste Anlageklasse an. Zum einen, weil das makroökonomische Umfeld trotz der heterogenen Entwicklung günstig für Aktien ist, zum anderen weil die Stimmung an den Märkten unterstützend wirkt. Auch risikobehaftete Anleihen, wie Hochzinsanleihen, zählen zu unseren Favoriten. Staatsanleihen, insbesondere aus dem Euroraum, versuchen wir zu meiden. Einerseits weil kreditsichere Papiere (z.B. Deutschland) von Renditeanstiegen überproportional betroffen wären, andererseits weil wir davon ausgehen, dass die Situation in Italien angespannt bleiben wird.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.