Nach der Kursrally Ende des vergangenen Jahres starteten die Märkte 2024 mit Kursverlusten. Auffällig ist die anhaltende positive Korrelation zwischen Anleihen und Aktien. Beide Assetklassen fielen zuletzt gleichermaßen, was eine Diversifikation in einem Portfolio erschwert.

Doch das Jahr hat gerade erst begonnen. In diesem Beitrag sollen daher 10 zentrale Themen für 2024 behandelt werden, die für die Zusammenstellung des Portfolios hilfreich sein könnten:

Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Wertentwicklungen.

#1 Wie hartnäckig bleibt die Inflation?

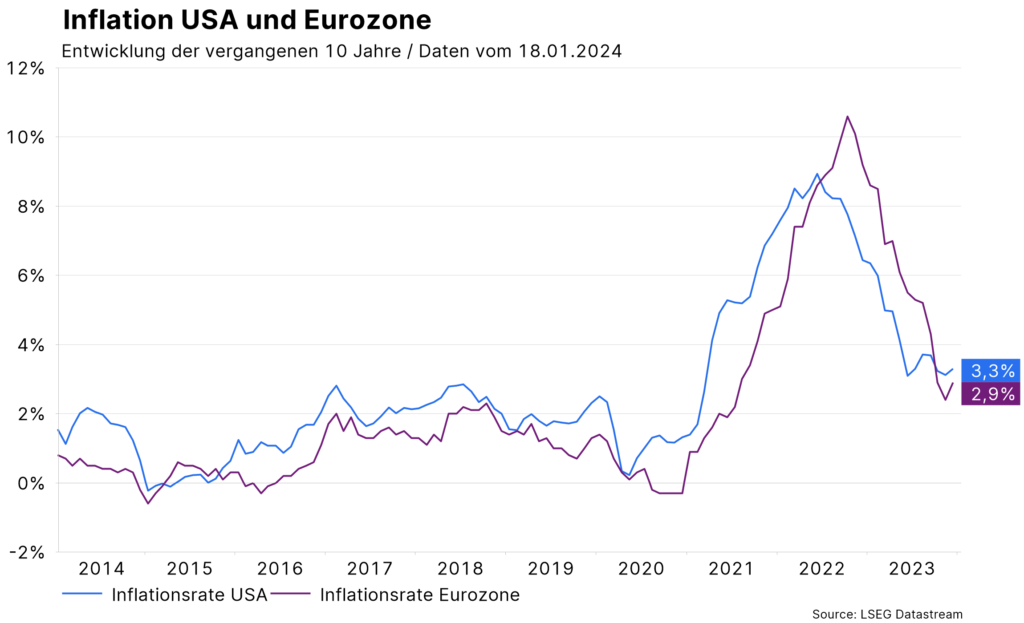

Die Inflationsraten fielen im zweiten Halbjahr 2023 stärker als erwartet. Gleichzeitig lag das Wirtschaftswachstum über den Erwartungen. Diese Entwicklung hat den Optimismus für eine weiteren „schmerzfreien“ Inflationsrückgang in Richtung des Zentralbankziels von 2% bestärkt. Die fallende Inflation wurde jedoch zu einem guten Teil von fallenden Güterpreisen bestimmt, während die Inflation im Dienstleistungssektor nur zögerlich fiel und auf einem zu hohen Niveau bleibt.

Hinweis: Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Entwicklungen.

Mittlerweile deuten die Indikatoren wie die Einkaufsmanagerindizes für den Fertigungssektor auf ein Ende des fallenden Güterpreistrends hin. Währenddessen sorgt der feste Arbeitsmarkt weiterhin für eine gewisse Hartnäckigkeit der Inflationsentwicklung im Dienstleistungssektor. Im Basisszenario ist damit zu rechnen, dass die Inflation im Trend weiter fällt, aber weniger schnell als erhofft.

#2 Zu früh für rasche Leitzinssenkungen

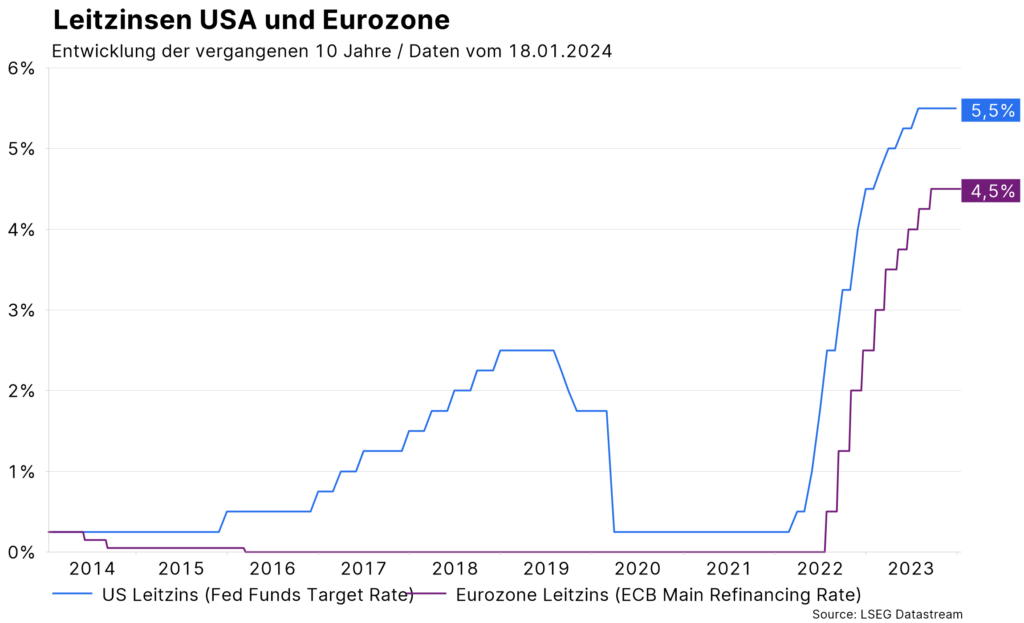

Die wichtigsten Zentralbanken verfolgen derzeit eine restriktive Geldpolitik. Mit hohen Leitzinsen soll die wirtschaftliche Aktivität gedämpft werden, damit die Inflation fällt. Doch dem Zusammenhang von Leitzinsen, dem Wachstum und der Inflation wohnt eine hohe Unsicherheit inne. Die Geldpolitik soll weder zu wenig restriktiv sein, sodass das Inflationsziel auf mittlere Sicht nicht erreicht wird, noch soll sie zu restriktiv sein und damit eine Rezession auslösen.

Bis vor kurzem waren die Signale der Zentralbanken hawkish, das heißt, vor allem auf die Bekämpfung der Inflation ausgerichtet. Das Signal war für eher mehr als weniger Leitzinsanhebungen und für eher länger als kürzer die Leitzinsen auf einem hohen Niveau zu behalten. Mittlerweile signalisieren die Zentralbanken ein (vorläufiges) Ende im Zinsanhebungszyklus.

Hinweis: Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Entwicklungen.

Die wichtigste Zentralbank, die Fed in den USA, hat im Dezember sogar Leitzinssenkungen für dieses Jahr angedeutet. Der Markt hat darauf reagiert und rechnet bereits mit ersten Zinssenkungen im März. Im Basisszenario fällt allerdings die Inflation nicht weiter schnell in Richtung Zentralbankziel. Außerdem bleiben die Inflationsrisiken nach oben gerichtet. Die Zentralbanken werden die Leitzinsen daher nicht so früh senken, wie im Markt eingepreist ist. Erste vorsichtige Senkungen könnten um die Jahresmitte erfolgen. Sollten sich die Wachstumsindikatoren abschwächen sind auch insgesamt deutliche Zinssenkungen bis Jahresende 2024 vorstellbar.

Sollten die Zentralbanken die Leitzinsen jedoch tatsächlich früh und kräftig senken, während das Wirtschafswachstum resilient bleibt, würden auf die mittlere Sicht die Inflationsrisken zunehmen. Es könnte sogar eine zweite Inflationswelle für das nächste Jahr ausgelöst werden.

#3 Von Resilienz zu niedrigem Wachstum

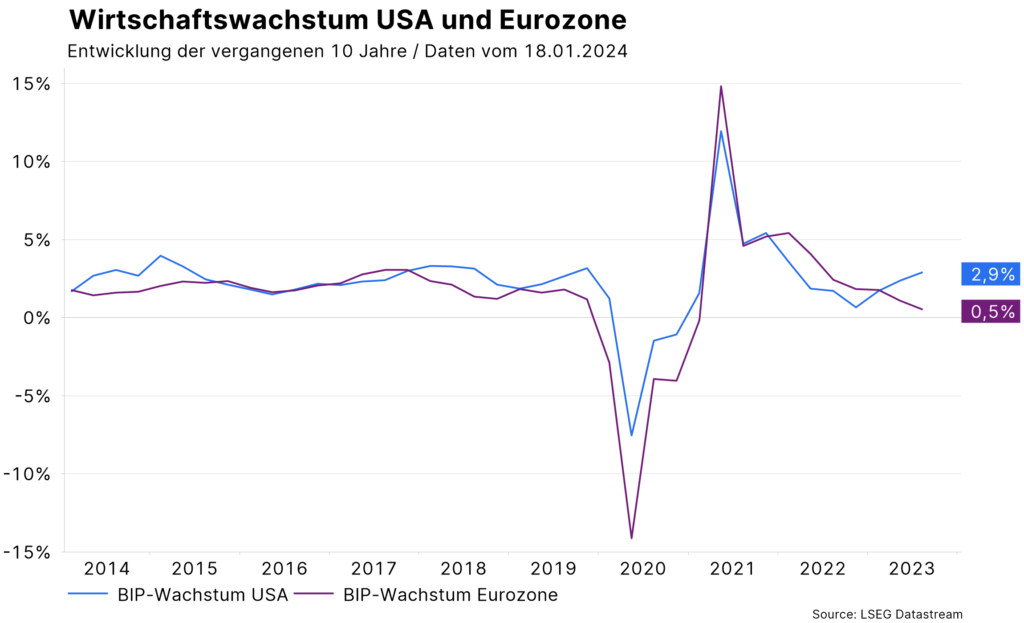

Das Wirtschaftswachstum hat im vergangenen Jahr positiv überrascht, auch wenn die Länderzusammensetzung uneinheitlich war. In den USA lag das Wachstum des Bruttoinlandsproduktes deutlich über dem Potenzial, während jenes in der Eurozone und im Vereinigten Königreich nur knapp über der Nulllinie lag. Einer der Gründe für das höhere Wachstum in den USA ist der Anstieg der Produktivität. Im Unterschied dazu stagniert die Produktivität in anderen Ländern weiterhin, vor allem in Europa.

Hinweis: Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Entwicklungen.

Der Wachstumspessimismus Anfang des Vorjahres hat sich nicht bewahrheitet. Hatten zu Beginn 2023 noch viele Prognosen auf eine Rezession in den meisten Ländern hingedeutet, preisen die Märkte mittlerweile eine weiche Landung der US-Wirtschaft ein. Das würde einen Rückgang der Inflation in Richtung Zentralbankziel von 2%, während die Arbeitslosenrate niedrig bleibt, bedeuten. Eine schnell fallende Inflation würde den Spielraum für die Fed erhöhen, die Leitzinsen frühzeitig zu senken. Das Szenario ist zwar möglich, man kann jedoch nicht sicher davon ausgehen, dass der Trend vom vergangenen Jahr anhält.

Unter der Annahme, dass die Inflation im ersten Halbjahr auf einem zu hohen Niveau bleibt, wird die Fed nicht so früh senken. Eine länger als eingepreiste restriktive Zinspolitik würde zunehmend auf das Wirtschaftswachstum drücken. Wachstumswerte, die unter dem langfristigen Trend liegen, sind realistisch. Im Basisszenario wird damit das Wachstum in den USA eher in Richtung der niedrigeren Niveaus in Europa konvergieren als umgekehrt.

#4 Geopolitische Spannungen erzeugen Kostendruck

Die geopolitischen Risiken haben zugenommen. Im Fokus stehen der Krieg in der Ukraine, der Konflikt im Mittleren Osten und die Spannungen zwischen den USA und China. Selbst wenn keine Eskalation stattfindet, hat das Auswirkungen: die Tendenz geht in Richtung Risikoreduktion.

Durch das Zurückgreifen auf längere, dafür sichere Seerouten (Kap der guten Hoffnung statt Rotes Meer) verlängern sich beispielsweise die Lieferzeiten. Auch die Ausgaben für die Landesverteidigung werden hochgeschraubt. Das Resultat ist eine höhere Resilienz der Wirtschaft zulasten der Effizienz. Generell befördert diese Tendenz die Fragmentierung der Weltwirtschaft. Das bedeutet höhere Kosten, die einen Druck auf die Konsumentenpreise ausüben.

#5 Das „Super-Wahljahr“

In diesem Jahr werden in insgesamt 70 Wahlen rund 4,2 Milliarden Personen zu den Urnen gerufen werden (Quelle: The Economist). Diese Wahlen werden zeigen, dass Demokratie und Wahlen nicht dasselbe sind. Nicht alle Wahlen sind fair und frei.

Zudem dürfte der globale Trend zum Populismus anhalten. Letzteres impliziert weniger faktenbasierte Entscheidungen. Das bedeutet unter anderem eine Aversion gegenüber den Themen Sparen (bedeutet höhere Budgetdefizite und Inflation), Klimawandel, Biodiversität, Immigration und internationale Gemeinschaft. Vor allem ein Wahlsieg von Donald Trump zum Präsidenten der USA hätte geostrategische Auswirkungen. Die NATO könnte geschwächt und Russland gestärkt werden. Zudem würde der Trend für eine national orientierte Industriepolitik wohl zunehmen.

#6 Höhere Volatilität und Risikoprämien

Im vergangenen Jahr haben zwei Entwicklungen die Märkte unterstützt: Erstens, die Aussicht auf eine weiche Landung der Wirtschaft, zweitens die Hoffnung auf eine erfolgreiche Anwendung der Künstlichen Intelligenz. Allgemein betrachtet preist der Markt derzeit niedrige Risikoprämien ein. Die Marktpreise reflektieren also bereits ein günstiges Szenario.

Das volkswirtschaftliche und geopolitische Umfeld ist seit dem Ausbruch der Pandemie aber unsicherer und volatiler geworden. Das betrifft sowohl das Wirtschaftswachstum als auch die Inflation. Davon abgeleitet könnten auch die Geld-, Fiskal- und Wirtschaftspolitik, die Rohstoffpreise und die antizyklische Währung US-Dollar höhere (und schwer prognostizierbare) Schwankungen aufweisen.

Hinweis: Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Entwicklungen.

Die Nachrichten sind voll von negativen politischen und geopolitischen Schlagzeilen. Die Auswirkungen auf die Märkte waren jedoch gering. Nur im Eskalationsfall, wie dem Ausbruch des Kriegs in der Ukraine, sind die Energiepreise angestiegen und wurden Lieferketten gestört. Strukturell kann bis dato aber keine Zunahme der geopolitischen Risikoprämien identifiziert werden. Wenn das Marktumfeld jedoch tatsächlich unsicher und volatil bleibt, würde eine Zunahme der Risikoprämien letztendlich auf die Kurse drücken.

#7 Negative Korrelation in der Rezession

Historisch betrachtet legen die Aktienkurse tendenziell zu, weil in einer Wachstumsphase die Unternehmensgewinne ansteigen. In einer Rezession fallen die Aktienkurse, weil unter anderem auch die Unternehmensgewinne fallen. Die günstige Eigenschaft von Staatsanleihen ist, dass die Zinsen in einer Rezession fallen. Das bedeutet überproportionale Kursgewinne bei den ausstehenden Staatsanleihen. Im günstigen Fall ist der Zusammenhang zwischen Aktien- und Anleihekursen also negativ.

Mit dem sprunghaften Anstieg der Inflation ist die Zinsbewegung jedoch eine dominante Einflussgröße für Aktien und Anleihen gleichermaßen. Zinsanstiege belasten diese Wertpapierklassen, Zinsrückgänge beflügeln die Kurse.

Das war auch in den letzten beiden Monaten 2023 so, als die Hoffnung auf frühzeitige Leitzinssenkungen zu kräftigen Kursanstiegen führte. Generell gilt: Wenn jene Faktoren, die das Risiko von Zinsanstiegen beeinflussen, dominieren, dürfte der Zusammenhang zwischen Aktien- und Anleihekursen positiv bleiben (Inflation, Laufzeitenprämie). Sollten jedoch im Laufe des Jahres die Risiken für das Wirtschaftswachstum zunehmen und eine Rezession wahrscheinlich werden, würde der Zusammenhang wohl abermals ins Negative drehen. Die Annahme für dieses Jahr ist, dass Anleihen zwar nicht immer, vor allem aber im Fall einer Rezession, die Kursverluste bei risikobehafteten Wertpapierklassen teilweise abfedern können.

#8 Abwarten bei Anleihen

Das Auspreisen von frühzeitigen Leitzinssenkungen könnte die Anleihekurse auf kurze Sicht belasten. Auf das Jahr betrachtet wirken die fallende Inflation, die einsetzenden Leitzinssenkungen und die Wachstumsabschwächung aber unterstützend auf die Anleihekurse. Vor allem im Rezessionsfall würden nicht nur die Leitzinsen kräftig fallen, sondern die Kurse von Staatsanleihen deutlich ansteigen. Die dahinterliegende Annahme ist, dass die potenziell negativ wirkenden strukturellen Faktoren (Staatsverschuldung) in diesem Jahr nicht relevant sein werden.

#9 Optimismus bei Aktien, aber auch Gefahren

Solange eine Rezession vermieden wird, steigen im Trend die Aktienkurse an. Dazu kommt die Aussicht auf einen Schwenk von einer restriktiven zu einer neutralen Geldpolitik. Auch die Fiskalpolitik wird im Superwahljahr 2024 eher expansiv als restriktiv ausgerichtet sein. Genauso wie die Anleihen werden die Aktienkurse Anfang 2024 allerdings von den fallenden Erwartungen für frühzeitige Leitzinssenkungen und generell von einer technisch bedingten Korrektur nach den Kursanstiegen Ende 2023 belastet. Auf das Jahr betrachtet bleibt der Ausblick für Aktien aber günstig, solange die Rezessionsbefürchtungen gering bleiben.

Allerdings gibt es vor allem zwei Faktoren, die gegen kräftige Kursanstiege sprechen: Im Basisszenario ist damit zu rechnen, dass das reale Wirtschaftswachstum in den entwickelten Volkswirtschaften niedrig bleibt. Außerdem fällt die Inflation. Beides spricht für geringere Absätze und ein fallendes Umsatzwachstum. Sprich: Die Gewinnmargen könnten unter Druck kommen.

Die vorsichtig optimistische Sichtweise für Aktien besitzt eine wichtige Nebenbedingung: Die zahlreichen geopolitischen Risiken weiten sich nicht aus. Die in verschiedene Richtungen wirkenden Kräfte könnten jedenfalls zu erhöhten Kursschwankungen führen.

#10 Vorsichtig optimistisch für Emerging Markets exklusive China

Bei den Emerging Markets steht auf der positiven Seite die Aussicht auf eine weiche Landung. Doch die positive Sichtweise könnte enttäuscht werden: Die strukturellen Probleme in China (Immobilien, Verschuldung) und die zunehmenden Spannungen zwischen China und dem Westen haben unter anderem zu einer Stagnation der chinesischen Importnachfrage seit Anfang 2023 geführt. Auch die weltweite Fertigung weist seit Anfang 2022 kein Wachstum auf.

Emerging Markets sind strukturell äußerst heterogen zusammengesetzt. Doch vor allem ein einziges Unterscheidungsmerkmal könnte entscheidend bleiben: China. Während chinesische Aktien seit März 2021 fallen, weisen die Aktien der Emerging Markets exklusive China seit September 2022 eine ansteigende Tendenz auf, ähnlich wie die globalen Aktienkurse.

Im Basisszenario ist der Ausblick für die Emerging Markets Aktien exklusive China vorsichtig optimistisch. Die Risikoliste ist jedoch etwas länger als jene für die globalen Aktien. Neben einem Margendruck (schwaches reales Wachstum, fallende Inflation) könnte vor allem eine anhaltende Schwäche in China auf das Wachstum in den anderen Emerging Markets drücken.

Fazit

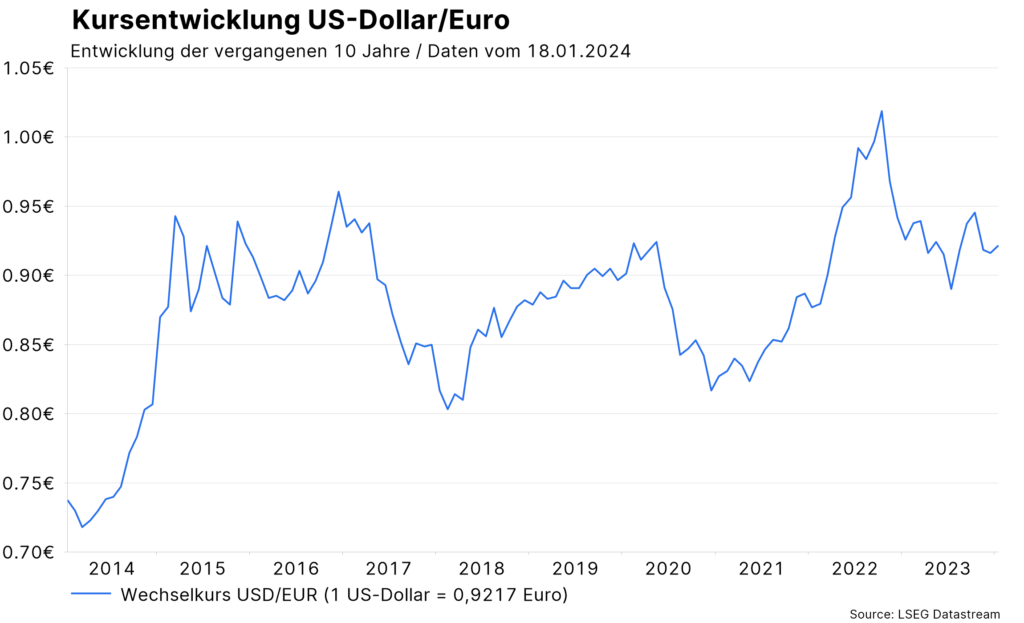

Solange die Aussicht für eine weiche Landung der Wirtshaft dominiert, könnten Aktien attraktiver sein als Anleihen. Sollte es zu dieser weichen Landung kommen, würde sich der bisher feste US-Dollar tendenziell abschwächen und die Rohstoffpreise eine leichte Aufwärtstendenz zeigen.

Im weiteren Jahresverlauf, beispielsweise in der zweiten Jahreshälfte, könnten eine enttäuschende Abschwächung des realen Wirtschafswachstums (in den USA) und ein weiterer Rückgang die Inflation wiederum die Attraktivität von Anleihen gegenüber Aktien erhöhen, auf die Rohstoffpreise drücken und den US-Dollar unterstützen.